Range Break系统参考的只是前一天的最大波动幅度,只有一天的参考数据,多少有些激进,它的变异性很强,但遗传性很弱。变异性和遗传性的配比是很难调合的,如果你激进一些,那就增强变异性。如果你保守一点,就增强遗传性。所以如果要改动的话,就不能继续在变异性上做文章了,只能考虑遗传性的改进。

6.7.1 在RangeBreak中加入ATR

如果你看了前一篇海龟法则的内容,就会知道ATR是海龟法则的精髓所在,它所表示的是价格在N天内的平均真实波动,海龟法则采用的N值是20天。我们能否将ATR(20)用来替代RangeBreak系统中前一根K线的最大波动幅度呢?20天的平均值波动值,较之于前一天K线最大波动幅度肯定要更加稳定一些。

计算方法其实是没多少变化的,只是改动一下公式。

上轨:当日开盘价+前一个交易日的ATR(20)×N

下轨:当日开盘价-前一个交易日的ATR(20)×N

当价格上穿上轨,做多。

当价格下穿下轨,做空。

持有至收盘平仓

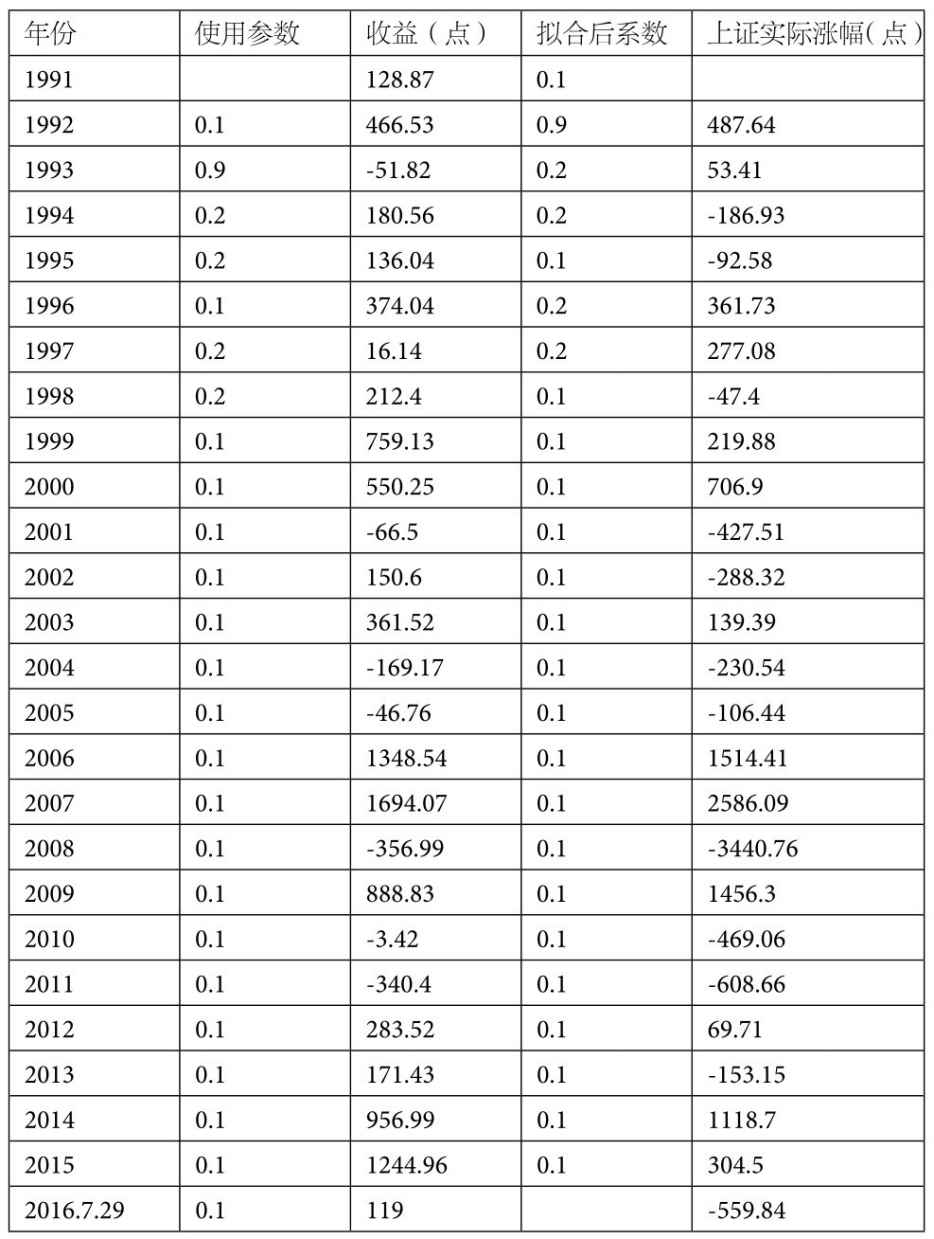

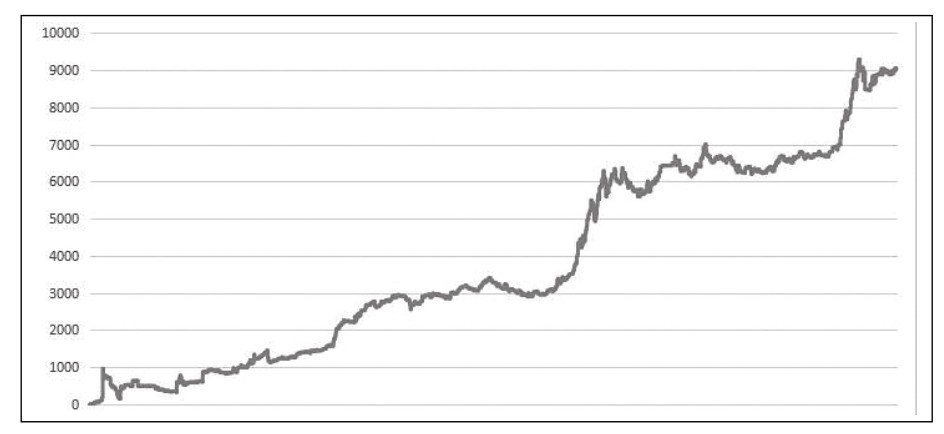

由于本书是偏重于股票交易的,所以我们还是以上证综合指数来做回测,回测计算方法与RangeBreak系统相同,并且只考虑做多,不考虑做空。回测指数的目的是应用于个股,还是由于T+1的规则,我们只能放弃日线的回测,采取周线的回测,结果如表6-17所示。图6-11为ATR通道的收益折线图。

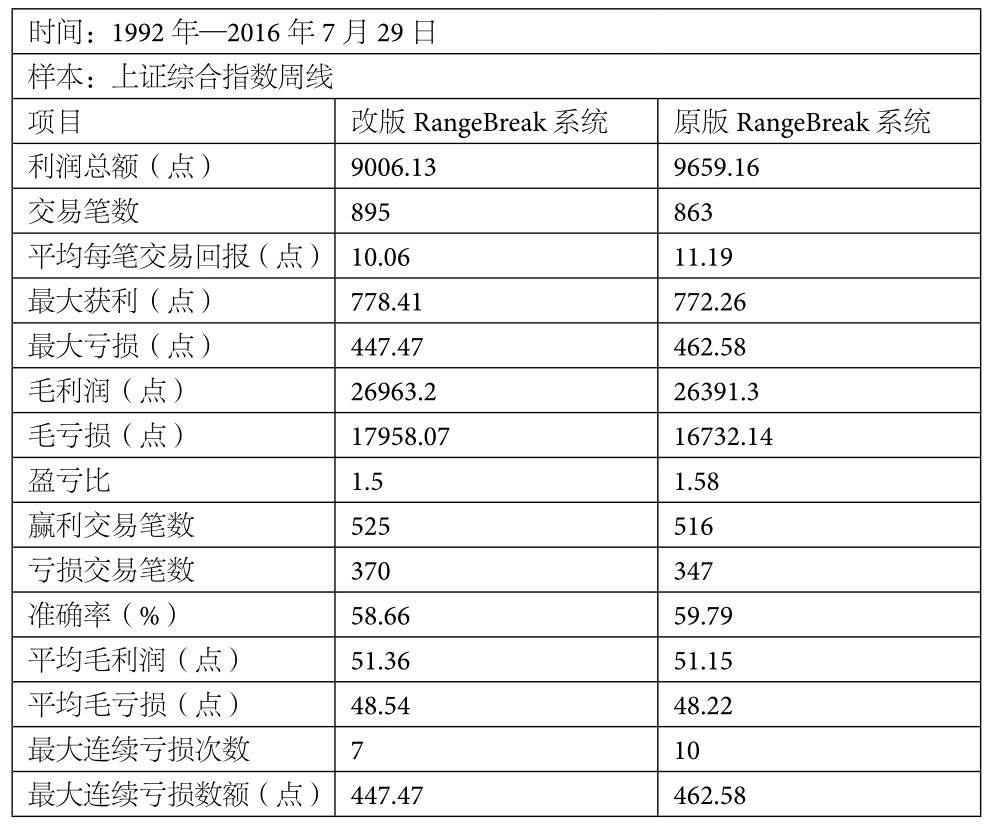

表6-17 ATR通道交易回测参数与收益

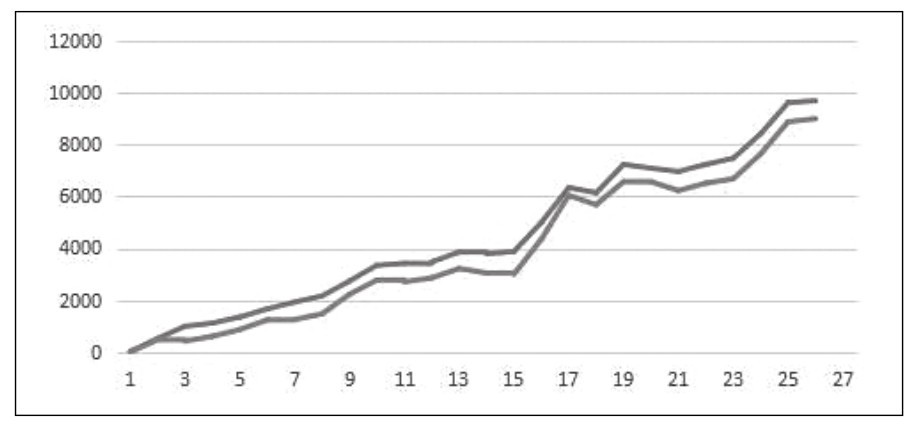

图6-11 ATR通道的收益折线图

6.7.2 ATR通道与原版RangeBreak对比

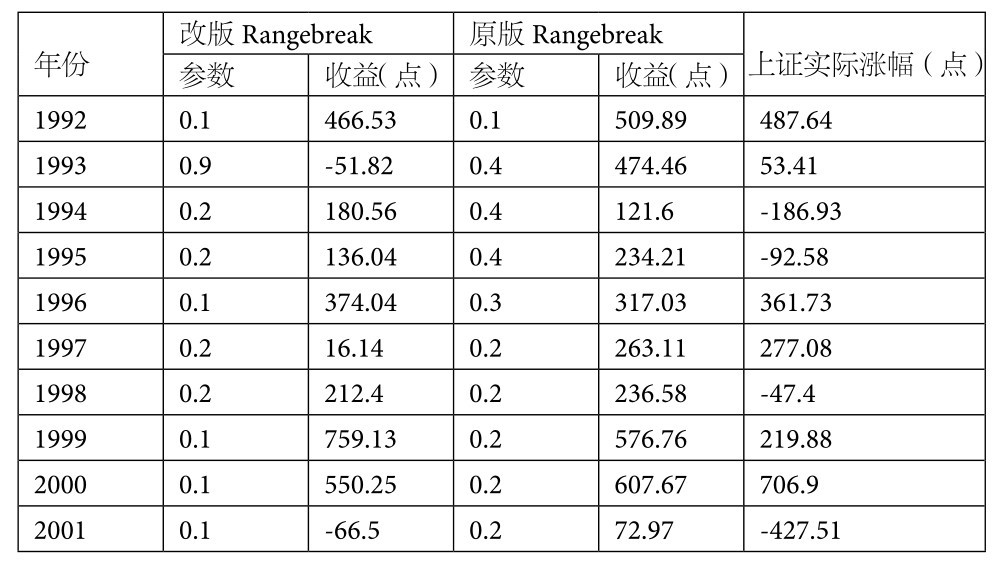

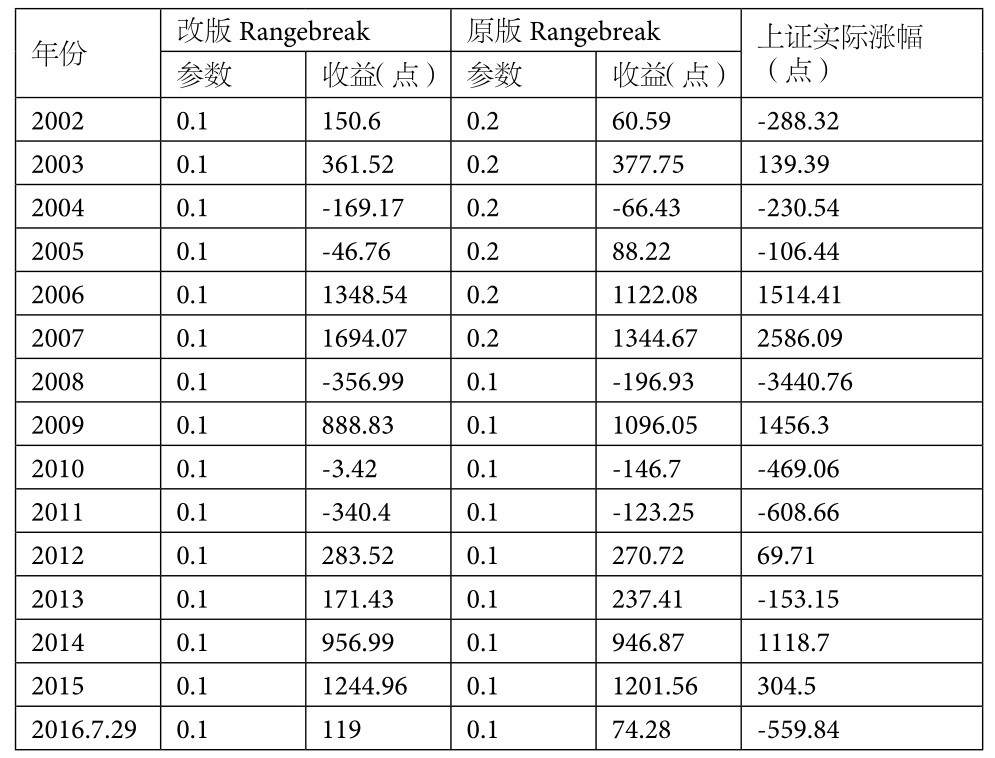

用ATR(20)作为RangeBreak系统的一部分进行替换后,保守版的RangeBreak从1992年到2016年7月末的收益为9006.13点。对比原版RangeBreak系统收益的9659.16点少了654.03点。我们来对比一下,如表6-18所示。图6-12为ATR通道与原版RangeBreak系统的收益对比折线图。

表6-18 ATR通道与原版RangeBreak系统收益对比

(续表)

图6-12 ATR通道与原版RangeBreak系统的收益对比折线图

上方的曲线为原版系统,下方的曲线为改版系统。这两种系统的资金收益曲线基本没有太大的差异,只是改版系统在最初的两年中落下了一步,就始终也未赶上。问题出现在1993年的数据上,原版系统的参数是0.4,而改版系统的参数是0.9。这是由于1991年和1992年的数据特点,对于ATR和上一周最大波动幅度对系统的影响所致。其后两个系统的参数高度一致,如果我们将1992年和1993年的收益去掉,这两条收益曲线基本就是重合的了。

6.7.3 ATR通道交易系统评测

通过比较,两种方法基本上是一致的。但为什么还要将ATR进行替换后,再另辟一节来说明呢?因为我想告诉你,RangeBreak系统是一个平台,它的理念不变,你可以将任何可以衡量波动的“模块”插入到这个系统中来。如表6-19所示。

表6-19 ATR通道与原版RangeBreak系统评测对比数据

6.7.4 ATR通道的视觉呈现

我们只需要输入如下公式:

TR:MAX(MAX((HIGH-LOW),ABS(REF(CLOSE,1)-HIGH)),ABS(REF(CLOSE,1)-LOW)),NODRAW;

ATR:MA(TR,20)NODRAW;

UPON:OPEN+N×REF(ATR,1)×0.1;

DOWN:OPEN-N×REF(ATR,1)×0.1;

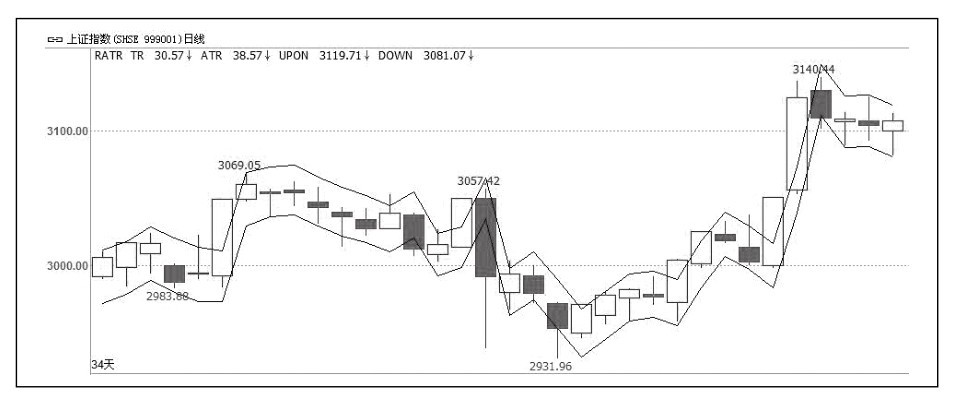

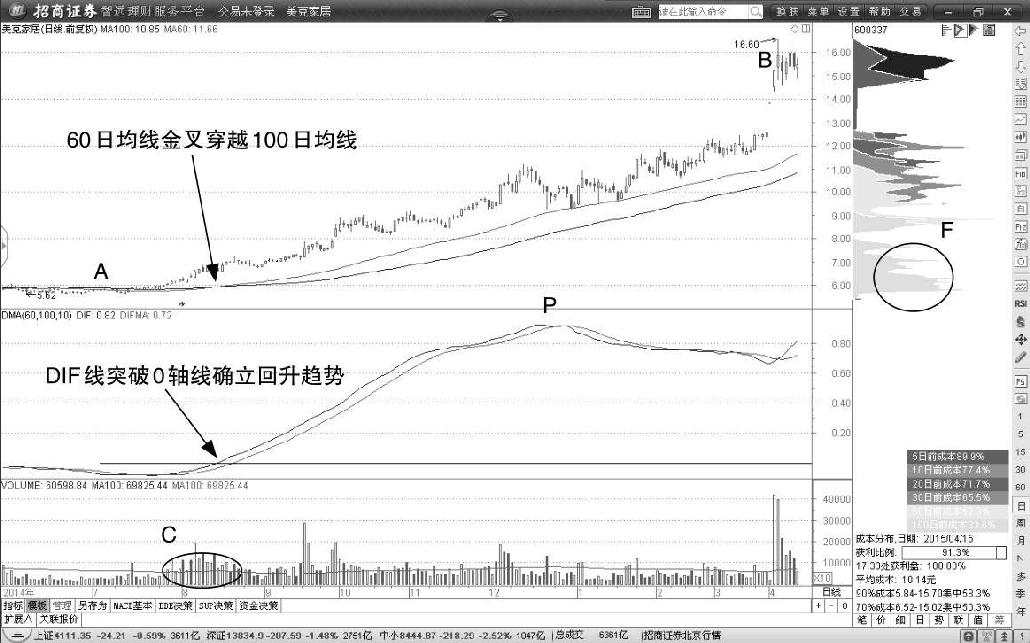

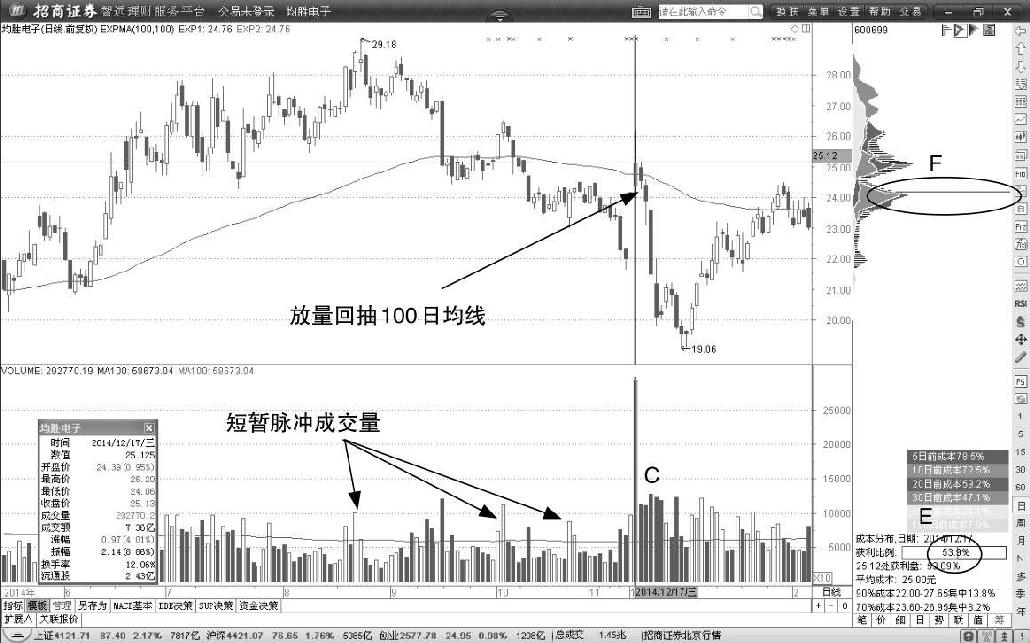

其他设置与RangeBreak系统的设置一样,加载指标后如图6-13所示。

图6-13 ATR通道参数为5

在线客服

在线客服

共有条评论 网友评论