“延伸浪”尽管并不是经常出现,但它确实是波浪理论可以测量的一种重要的市场现象。延伸浪的范围和程度(及浪级)比正常的大多了,需要说明的是延伸浪的规模更大,但是其浪级(小浪、中浪或大浪)与两个未延伸的波浪相同。它可能作为浪1或浪3的一部分出现,但是通常都是作为主要运动的浪5的一部分出现。延伸运动通常由常规的5浪组成,之后是一轮三浪回撤调整浪,然后是由三个阶段组成的第二轮上升运动。常规5浪的第5浪通常是最大而且最为活跃的,结果成了延伸浪中的延伸浪。

当浪1和浪3的长度较短,而且符合规则,且在我们所绘制的通道之内时(因为延伸浪通常在三个驱动浪之一出现,因此当第1浪和第3浪短而且结构简单(只要第3浪比第1浪长)时,第5浪就很有可能出现延伸。),就要注意浪5可能会出现延伸。延伸浪中的第1调整浪会在我们所绘制的通道上轨附近结束。重要延伸浪的长度会很长,可能是最初通道宽度的数倍。

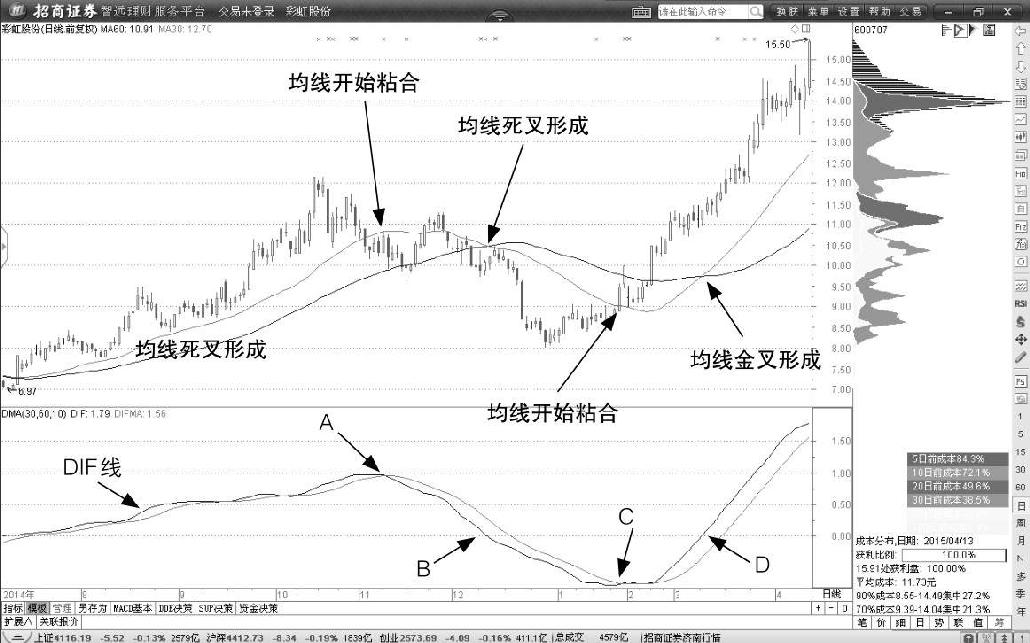

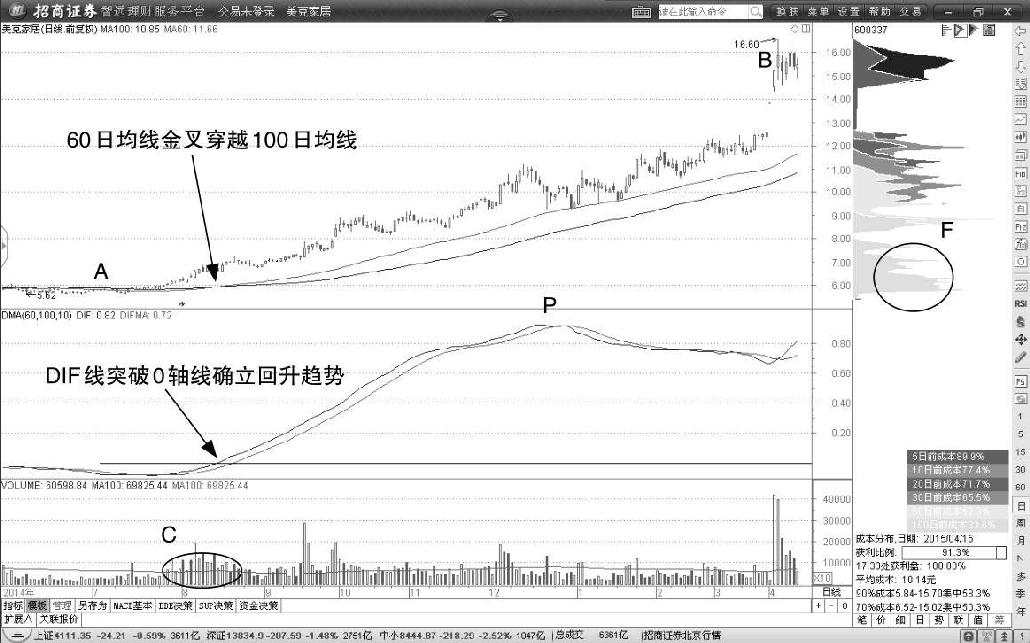

通过绘制通道的方法对于我们在测量延伸浪的运行长度时非常有用。因此,在图52和图53中,直线“b~d”代表基线,上通道线“c~e”是对延伸浪“第一顶部”的理论预期。

图52

图53

延伸浪中的正常5浪或开始5浪的完成,不可能成为这一轮波浪循环运动的终点,但其中确实包含了牛市循环即将告罄的预兆——牛市还要依靠最后的力量攀升一段,而这最后一段升势只有剩下两大波浪(一个向上一个向下)来反映出来。

延伸浪的最初5浪结束后,剧烈的调整浪(通常以3浪方式,但也可能是三角形调整浪)就开始了。这一调整浪成为不规则循环调整浪中的浪“A”。浪“A”通常会带动市场下跌(跌破根据调整浪所绘制的下降通道)到延伸浪的起点水平,当然,其中会有一轮保护性的支撑或是装填(在这一在顶部位置行为的标准技术名称是“派发”。)来对这种剧烈调整进行中和与对冲。图20中标记为“x”的虚线表示对浪“A”终点的一般预期。

当浪“A”完成时,循环运动中的主要波段就会通过三个阶段的波动使股指再继续上行,这种上行可以看做使指数经过一段时间的调整后得到了恢复,而这种恢复会把市场带入新高。图52和图53中的“e”可能已经是大浪级牛市运动的“正统的顶部”。这个新的顶部,或者称其为“不规则的顶部”,正是牛市的最终高点。这轮三浪上升阶段就成为不规则循环调整浪中的浪“B”。

浪“B”的结束标志着不规则循环调整浪“C”的开始,这一阶段是一轮比较重要的熊市。浪“C”应该是通过5个波浪的形态,快速地将市场带到先前牛市运动中的大浪Ⅵ的底部。例如,在1928年有利的延伸浪之后,浪“A”从1928年11月一直跌到12月,浪“B”上升到1929年9月,浪“C”又再次下跌到1932年7月。

延伸浪也会在熊市中出现。因此,延伸浪中的5浪在1937年10月19日结束,市场到达115.83点。在本例中,随后是一轮明显的三角形调整浪(而非不规则A—B—C形态)持续了4个月时间,最终在1938年3月31日到达97.46点。这个三角形调整浪的第2浪的方向与下跌循环趋势的方向相同。

除了牛市和熊市之外,巨大的延伸浪还曾在商品的价格波动中出现,在1937年春电解铜的价格运动中尤其明显。

在个股中,国际收割机公司(Intemational Harvester)在1937年1月到达其“正统的顶部”,为111~112美元。浪“A”由于支撑和派发运动降低了调整的强度,将股价带到4月份的109美元,浪“B”在8月到达120美元这一新的顶部(总体市场是在3月见顶),浪“C”将股价又向下带到了11月份的53美元。

延伸浪可以出现在任何三个驱动浪之中。例如,浪1、浪3和浪5,但是从来不会超过1个,如图54、图55和图56所示(向上)以及图57、图58和图59倒置的、向下)所示。

图54

图55

图56

图57

图58

图59

我们可以注意到,在上面的每个例子中,无论是何种延伸浪形态,总共都是有9个浪,我们应该将延伸浪数成5个浪,而非当做一个浪来算。在极少数的情况下,一个延伸运动将由9个相同规模的浪组成,如图60和图61所示。

图60

图61

延伸浪只会出现在当前循环的新区域,也就是说,它们不会作为调整浪出现。

延伸浪中还会出现另外一种复杂形态:延伸浪中的延伸浪(见图62)。

图62

第5浪中的延伸浪以及双重回撤

很多时候,延伸浪会出现“双重回撤”现象,也就是说,一个调整浪会经过相同的点位两次,向上和向下的时候各一次。当延伸浪在第1浪和第3浪时,不必在意这种情况,但是如果延伸浪出现在第5浪,我们就需要格外小心。如果延伸浪出现在第1浪,双重回撤将会自动受到浪2和浪3的调整(当然,第1浪或第3浪的延伸部分将会出现回撤,但不会以第5浪中的那种方式进行。只有在第5浪之后,第一次回撤才会回到延伸浪第2浪的最低点。)。如果延伸浪出现在第3浪,那么双重回撤会受到第4浪和第5浪的调整。图63向我们展示了第5浪中的延伸浪以及后续的双重回撤现象。

图63

如果延伸浪属于较小的浪级,那么回撤会立即出现。但如果属于中浪或大浪级别,那么双重回撤将在整个上升运动结束后才出现。第5浪中的延伸浪的双重回撤一直要等到第一个A—B—C不规则调整浪发生之后才会结束。其中调整浪“c”是1929~1932年的“暴跌”,因此浪“A”非常的小,第一次回撤在浪“C”的尾部结束,此时正统顶部和不规则顶部都已经完成了,第二次回撤在随后的市场运动中完成。)当一轮运动以高速运行时,相同的点位在反转时会以几乎相同的速度回撤。

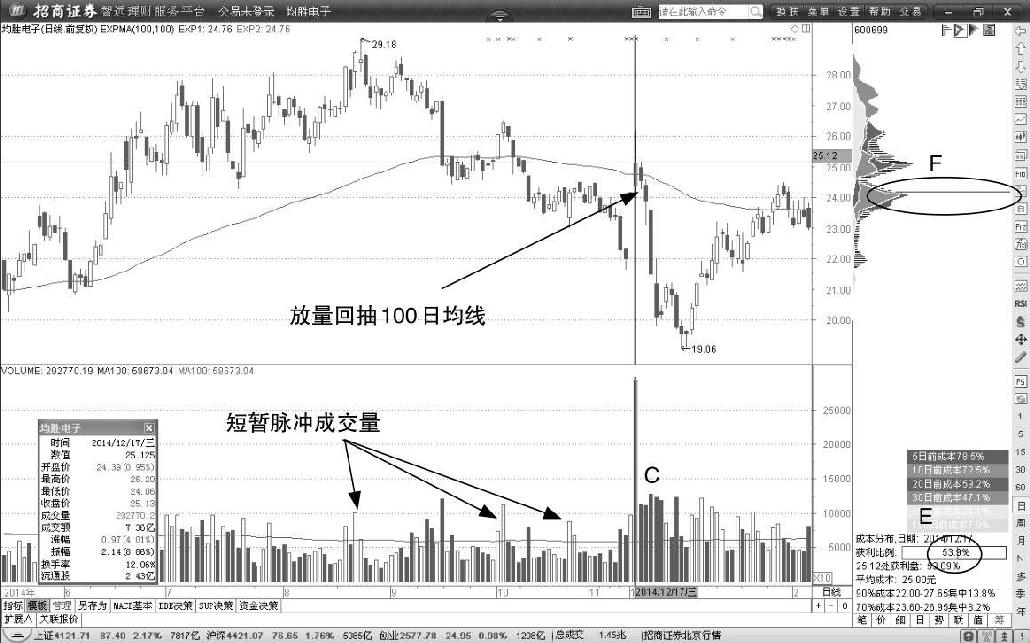

错误的数浪方法

在波浪运动的三个驱动浪中,浪1、浪3和浪5的长度很少是相同的。这三个浪中的其中个浪通常要比其他两个浪长得多。非常重要的是,我们应该注意第3浪永远不会比第1浪和第5浪都短。例如,当浪3像图64所示那样比浪1和浪5都短时,就表明我们数浪的方法错了(如果数浪正确的话,第3浪不可能是最短的波浪),正确的数法应该如图65所示。

图64

图65

需要注意的是,当浪4与浪1发生重叠的时候,就不应该这么数。重叠意味着浪4终点的位置低于浪1的顶点。倒置的例子中的数浪方法如图66和图67所示。

图66

图67

在“复合”波动中,有一种现象非常值得我们认真研究,那就是“重叠”。有时,复合波浪会发展成“双重三浪”或是“三重三浪”,如第五章的图表所示。

调整浪的放大

为了能够观察到股价的第一轮上升运动究竟是包含3个还是5个浪,动手绘制一轮股价波动的日线变动曲线非常重要,而利用周线变动曲线也许无法反映出真实的情况。例如,在图68和图69中,一个倒置的平台分别以日线变动和周线变动来显示。(尽管这些形态确实属于广义上的“平台形”,表现为3—3—5模式,但这一类型更准确地说应该属于在第一本专著中所说的“不规则形”。)请注意,在周线变动中,第一上升浪的构成子浪并没有准确地反映出来,学习者可能会错误地认为在日线变动中第1浪会由5个浪组成。根据周线变动曲线,一个倒置的平台形可能看上去由7个浪组成,但它是一个倒置的平台形,即A、B、(1、2、3、4、5)C,如图68所示。

图68

图69

相同的情况还可能会在锯齿形调整浪中出现。锯齿形调整浪不会变长,但可以说它会变大或是出现对折,如图70和图71所示。无论锯齿形调整浪是单个的还是双重的,其调整特征都是一样的。

图70

图71

图72

横向运动

正如我们已经注意到的那样,所有的调整运动,不管它属于什么浪级,都必然是由3个浪组成。横向运动也遵循相同的行为规则,具有与此相同的特征。图73向我们展示了上升运动后的两种横向运动。而在图74中,股价的主要波动趋势是向下的。

图73

图74

在线客服

在线客服

共有0条评论 网友评论

正在狠努力加载,请稍候...