在之前的论述中,我尽可能简单地解释了波浪运动中的5浪现象。在本章中我将更加细致地说明,以使波浪运动的学习者能够完全掌握波浪运动的规律,从而可以为自己的价格研究以及其他人类活动的起源和影响的研究做足准备。

股市中的投资者和炒作者通常对第5浪的终点非常关注,因为这一点标志着此前的整个波浪运动将被一个具有同样级别的反转运动所修正。股市波动中的重要参数,如持续几个月的中浪级别波动,持续数年的基本浪级波动等,都将在终点遇到非常大的价格调整,而这样的终点则预示着我们要清空手中所持有的股票。同时,找出股市调整结束的点位也同样重要,因为这些点位是股票长线的建仓价格区间。下面我将全面介绍第5浪和调整浪,并会论述与波浪运动终点有关的其他一些因素。

第5浪

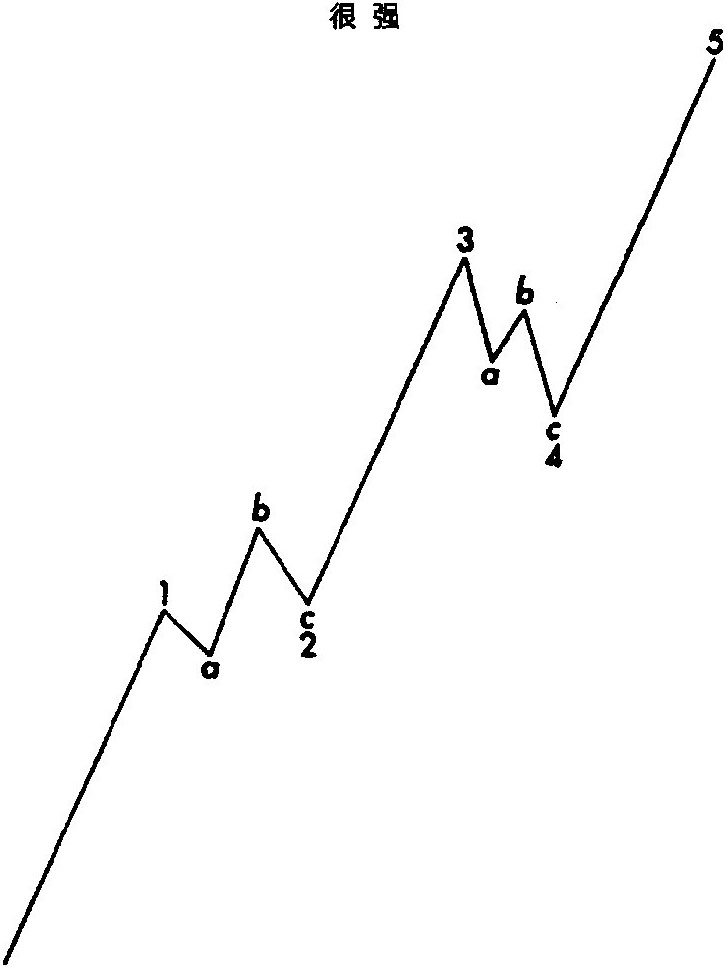

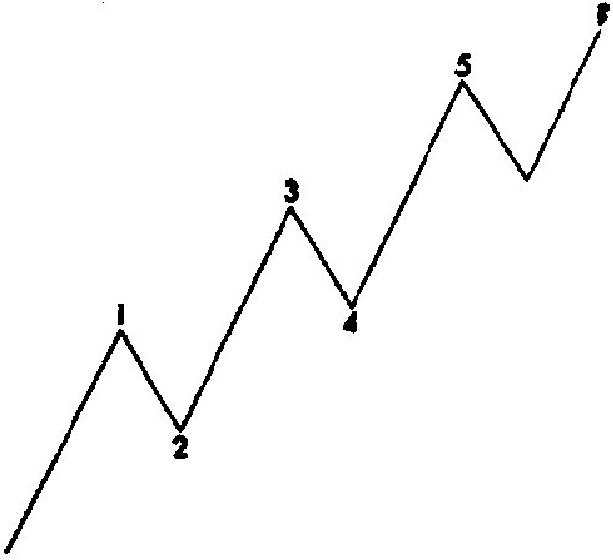

在确定股价的上升或者下跌行情是否已经到达尾声时,读者一定要记住在一轮波动走向终点之前必定会有5个属于次级运动的浪。不用说,这个次级运动中的第5浪必定也有5个更次一级的浪。举例来说,一轮中浪级别的波浪运动将会以第5子浪中的第5小浪中的第5微浪为终点。在图16中我们可以看到上述原理,第5子浪已经被分解为5个小浪,而其中的第5小浪又被分成5个次微浪。

图16

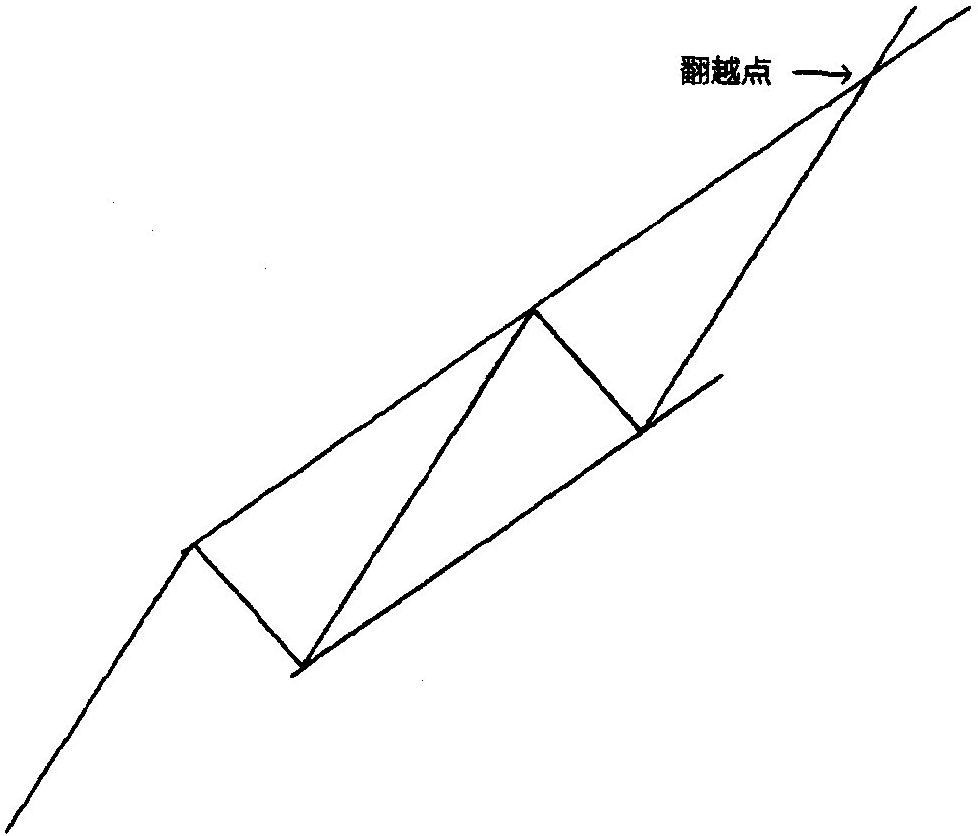

一轮波浪运动中的第5浪,比如说中浪或者以上级别波浪的第五浪,通常会穿透或者“穿越”(throwover)股价运行的上通道线,这条上通道线是根据先前的介绍,通过第2浪、第3浪和第4浪的终点绘制出的通道得到的,如图17所示。

图17

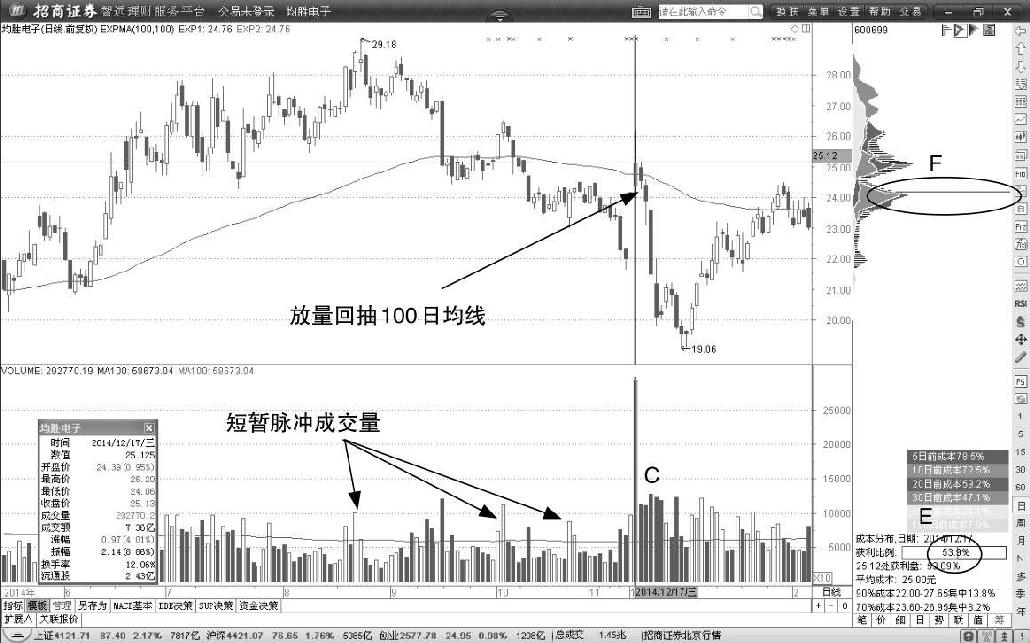

读者可能会注意到,在股价上穿波动通道的上轨时,成交量往往也会随之上升。如果股票一轮波浪运动的基本轨迹被第5中浪穿越,成交应该放出巨量情况才正常。如果任一级别的第5浪未能穿透或者说穿越其上通道线,并且很快出现下跌走势,那么这就是市场转弱的信号。而走弱的程度取决于所在的浪级。

在穿越点附近,有时第5浪不能马上完成,此时第4浪会在第5浪走出之前,出现震荡走平形态(见图18)。

图18

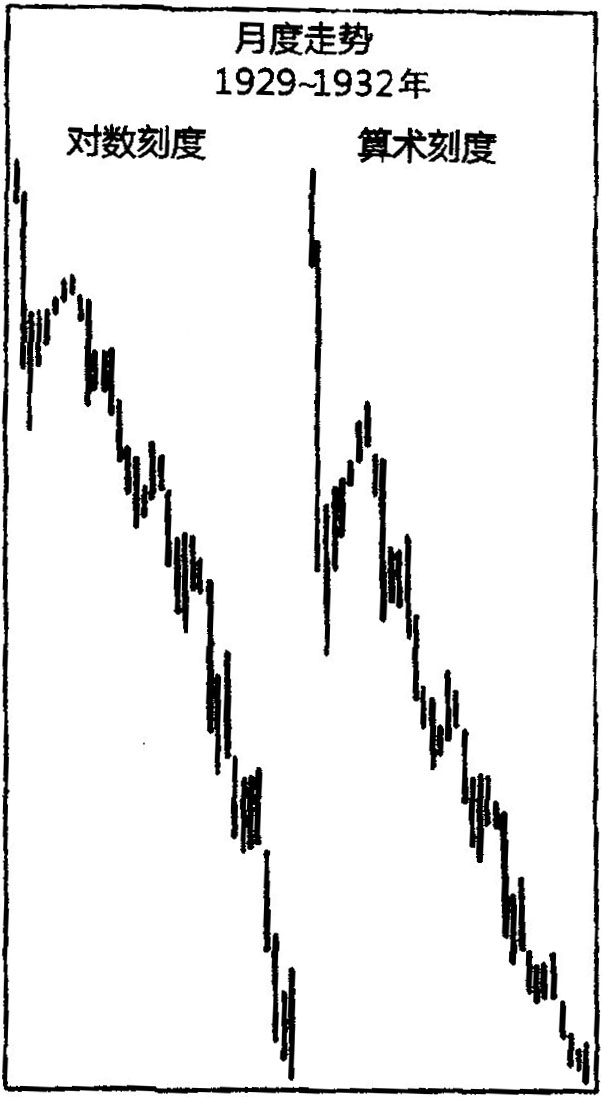

在确定浪型将要穿越上通道线时,我强烈建议在大盘或个股的周线价格走势上使用对数刻度(log scale);而对于日线价格或小时价格等短期股价走势图,则建议使用算术刻度。在基本浪或者更高浪级的运动顶部,算术刻度表更容易出现穿越的情况,而在上述运动的底部,应用对数刻度更容易出现穿越。在这两种情况下,运用算术刻度则会具有一定的欺骗性。比如说,在30点或更大的波浪中,我们就不能运用算数刻度来确定穿越。为了让读者更清楚地了解这个问题,我们可以看一下道琼斯工业股票平均价格指数,该指数在1929年到1932年这3年间的对数刻度及算术刻度月线价格走势如图19所示。

图19

在波浪运动中,第5浪有时会出现扩张或扩张的现象,这可以视为“波浪延长”(stretching)的类型之一。当这种情况出现时,第5浪将不会再走出它自身原本所属的波浪运动走势的终点,而是被四个更小浪级的波浪跟随。也就是说,第5浪已经被细分成五个波浪。延长通常是超强(或者超弱,此时伸长会出现在向下的运动中)市场的一个特性。上涨伸长的例子出现在1921—1928年的股市指数上涨中,这是市场72年以来的上涨行情的顶峰。

调整

尽管波浪理论非常简单明了,而且在对股价走势进行预测时极为有用,但这并不意味着其中不存在一些会难倒学习者的微妙细节,这些困难尤其体现在波浪运动刚刚形成的时候。解决这些难点的最佳途径就是通过绘制图表来观察细节。这些例子在理论上是完美无缺的标本,但是在实际的运用过程中,学习者将会发现股价的实际波动模式并不是如此简单。

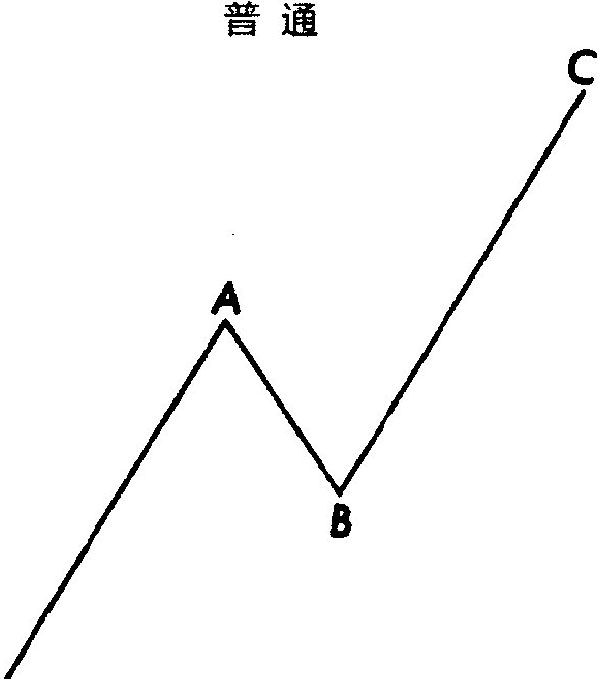

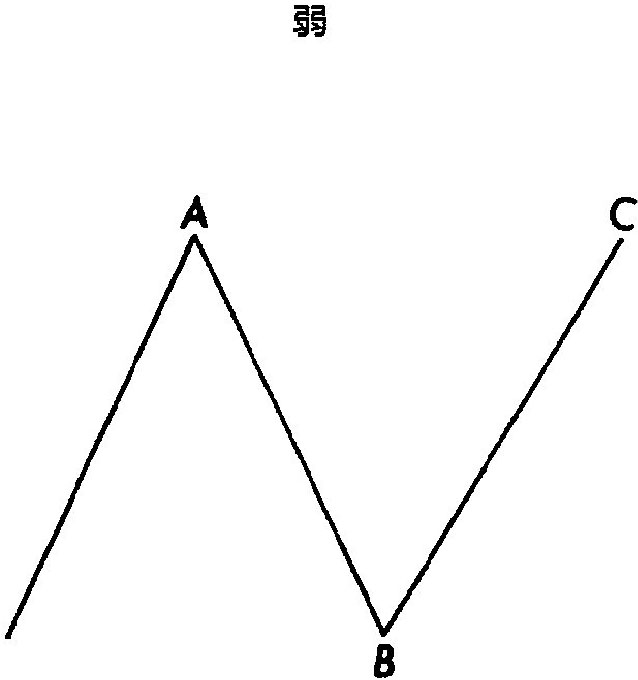

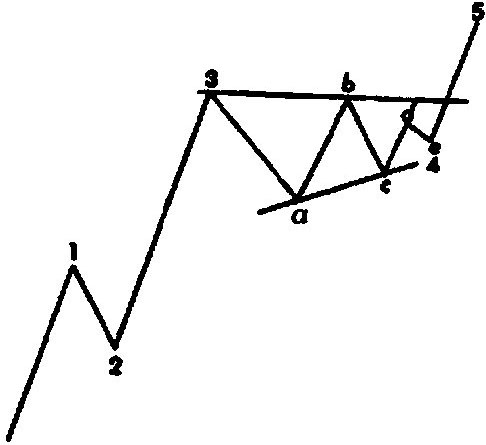

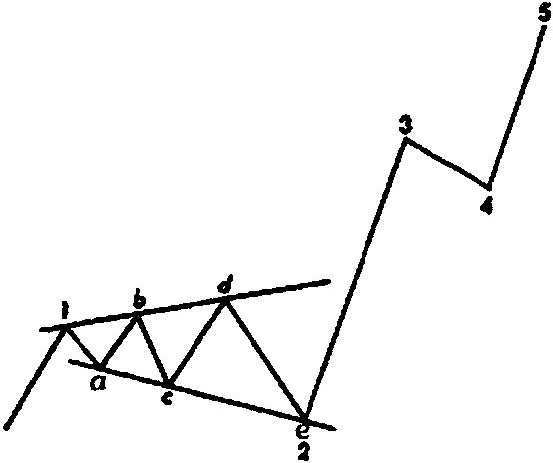

调整永远是由3个浪组成,它们的形态可以分为4种,但是在其形成的过程之中,我们很难看出其确切的形态和波动幅度。一旦波浪成型,我们就可以根据其形态预示了随之而来的股价波动的强度。图20到图23显示的是那些比较小的调整形态,各种形态的总体外形特征在所有浪级中都是相同的。图24到图26展示的形态与上面相同,但是对应的浪级相对来说要更大。

图20

图21

图22

图23

图24

图25

图26

下面介绍的是更大浪级的调整形态。尽管总体上来看与一般形态大体相同,但是在中浪级或基本浪级运动中可以见到调整浪型更多。如图27到图29所示。

图27

图28

图29

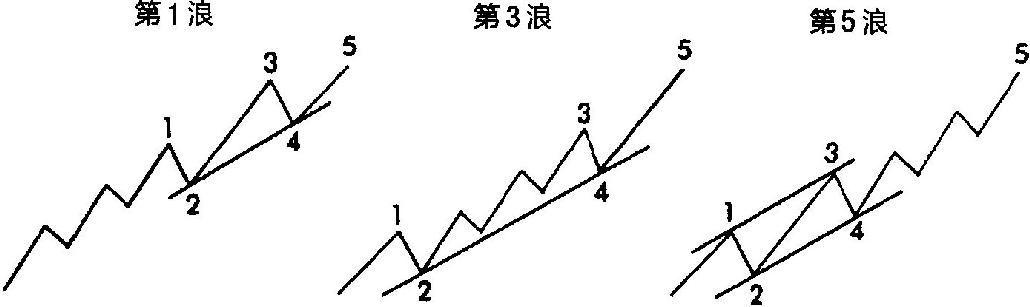

延伸浪

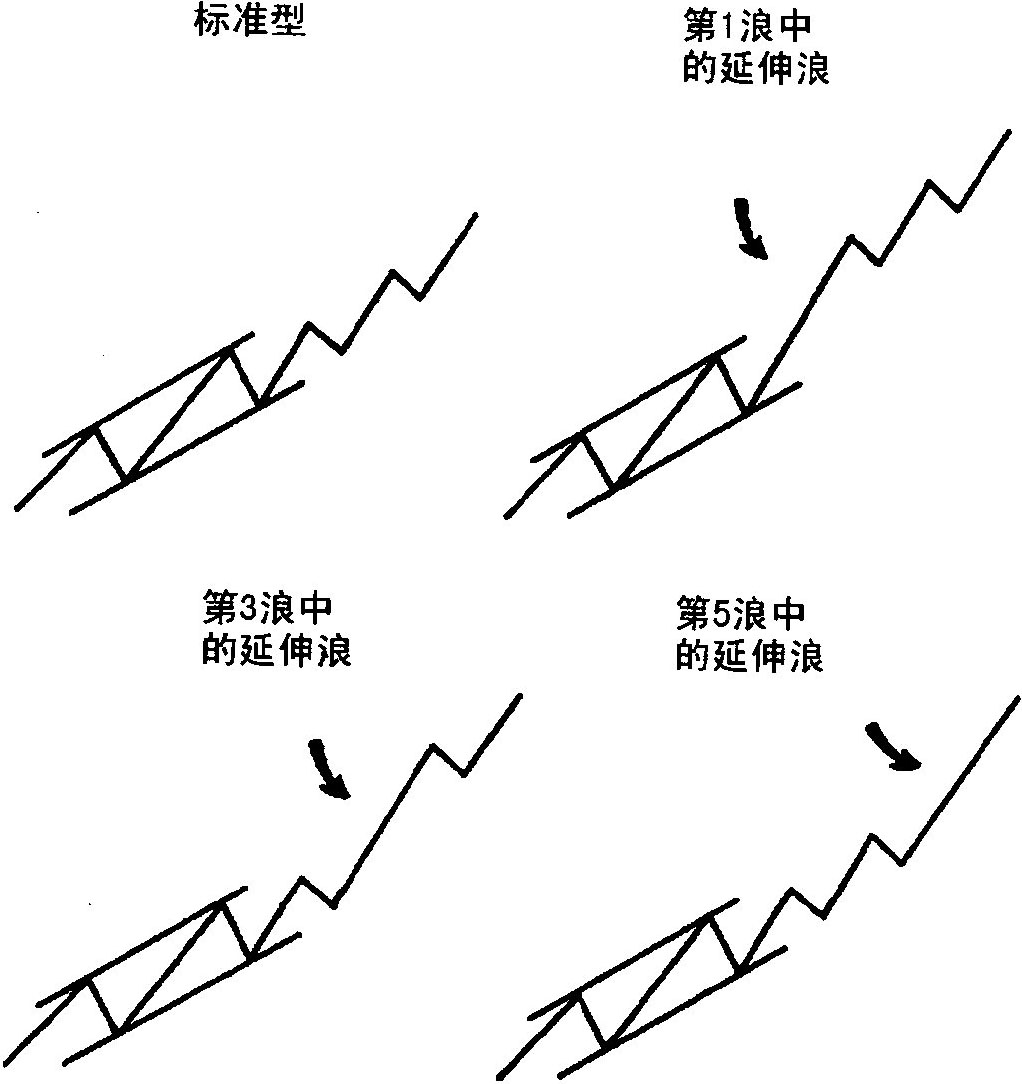

延伸浪(extensions)可能会在任何一个上升驱动浪中出现,如第1浪、第3浪和第5浪,但是很少会超过一个。它们通常最容易出现的地方是在第3浪和第5浪,具体例子如图30所示。

图30

延伸浪中的延伸浪

上述原则不仅适用于延伸浪,同样还适用于延伸浪中的延伸浪(extensions of extensions)。图31中向我们展示了3种不同类型的延伸浪中的延伸浪,其中第一幅为标准的延伸浪。

图31

延伸浪后的市场行为

对延伸浪进行透彻的了解和掌握至关重要。如果想提前找到出现延伸浪现象的征兆,那么这只是徒劳,而且可能由于某种原因这些征兆根本就不曾存在。尽管如此,了解出现延伸浪后的市场操作,你就可以避免更多的损失,保住既得的利润。这些规则包括:

(1)延伸浪在当前循环中开辟了新区域,并且会有两次回撤(retracement)。

(2)第一次回撤将会很快在第3浪中发生,并运行至延伸浪的起点(它事实上成为了延伸浪的第2浪)附近。

(3)第二次回撤将会在通常的市场行进中发生,并超过延伸浪。

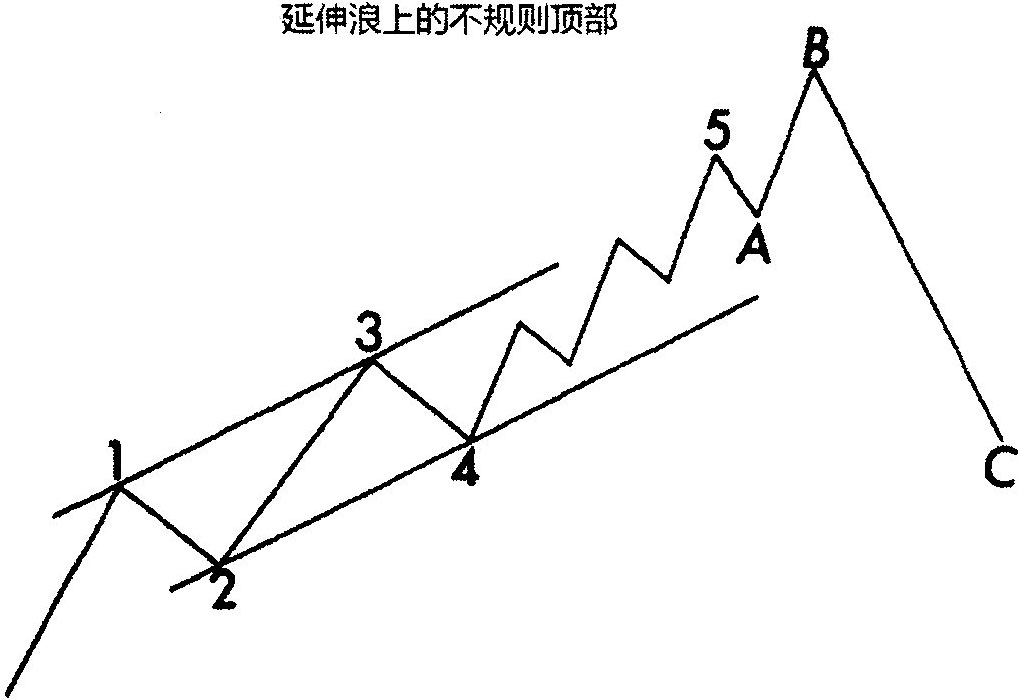

(4)如果延伸浪出现,比如说恰好出现在第5基本浪的终点(一次大的反转会从该点开始),那么第一次和第二次回撤就会成为不规则调整浪中的浪“A”和浪“B”。这也符合双回撤的原则。而浪“C”将会由5个下行浪组成,它会迅速下跌,并且很可能回到先前牛市中的第5基本浪的起点。

这种特殊调整的唯一例子,而1930年反弹为“B”(一个颠倒的锯齿形),可以更好地满足双重回撤的原则。这次波浪运动是从1928年11月开始下跌,再上涨至1929年9月,然后再下跌到1932年(参见图15)。

(5)延伸浪有的时候还会按照相同的规则发生在熊市中,比如说1937年10月期间出现的延伸浪。

(6)延伸浪不可能成为一轮运动的终点(即当延伸浪发生在上升第5浪中时,一个不规则的顶部将会推动市场进入更高的水平,从而把“运动”扩展到第5浪的正统顶部之上)。但这并非意味着,没有了延伸浪就看不到更高或者更低的价位水平。

(7)回撤的意思是,位于两个定点之间的运动轨迹会多次重复出现。比如说,趋势的调整和回复是双重回撤。

如果投资者在向下的延伸浪出现的时候正持有股票并较高仓位,那么他就不应该在此刻卖出,因为市场会立刻以三浪的形式回撤,然后再一次地在下行第5浪中出现。尽管第一次回撤会立即出现,而且以三浪方式运行,但第二次回撤可能不会持续很长时间,但它最终会在当前的循环中结束。延伸浪④以及双重回撤如图32所示的方式回撤延伸浪,然后下跌行情继续。

美国股市中已经出现过的重要延伸浪如下图所示:

尽管第一次回撤会立即出现,而且以三浪的方式运行,但是第二次回撤可能不会持续太长时间,不管如何,它最终都会在当前的本次循环中结束。延伸浪以及双重回撤的运行模式也如下图32所示。

图32

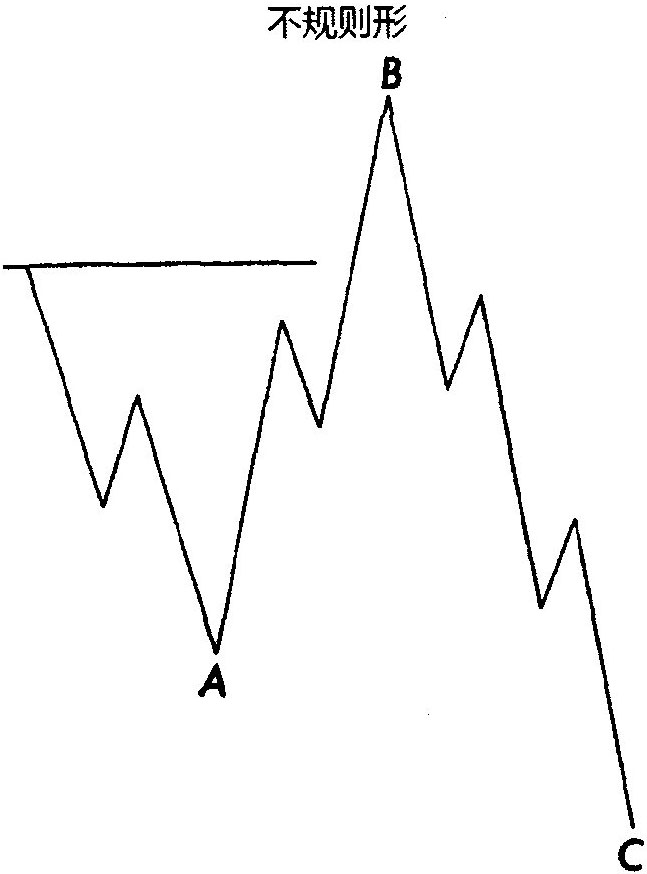

不规则调整

我们已经介绍了各种各样调整浪的例子,但还有一种类型没有说到,那就是作为前一轮运动一部分波浪的调整的情况。类似的例子如图33和图34所示。字母A、B和C代表调整运动中第1浪、第2浪和第3浪,这是不规则形态。请注意,第2浪“B”超过了先前运动的传统顶部(浪5),这是这种类型的调整浪的不同之处。

图33

图34

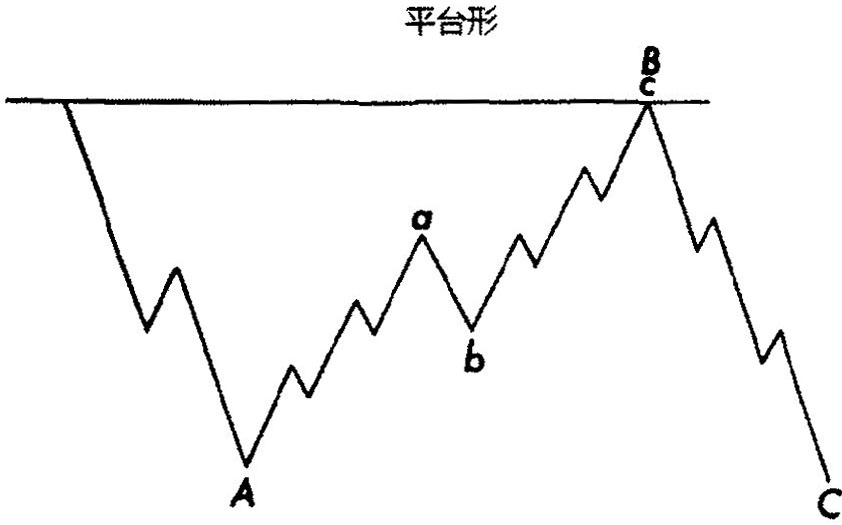

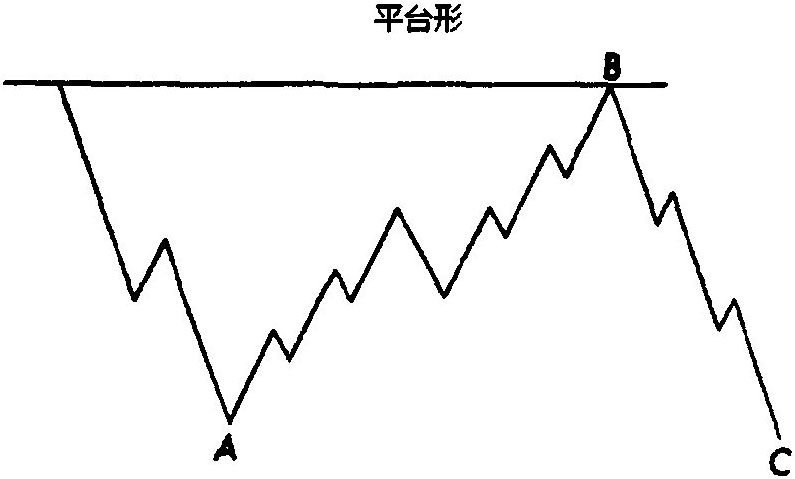

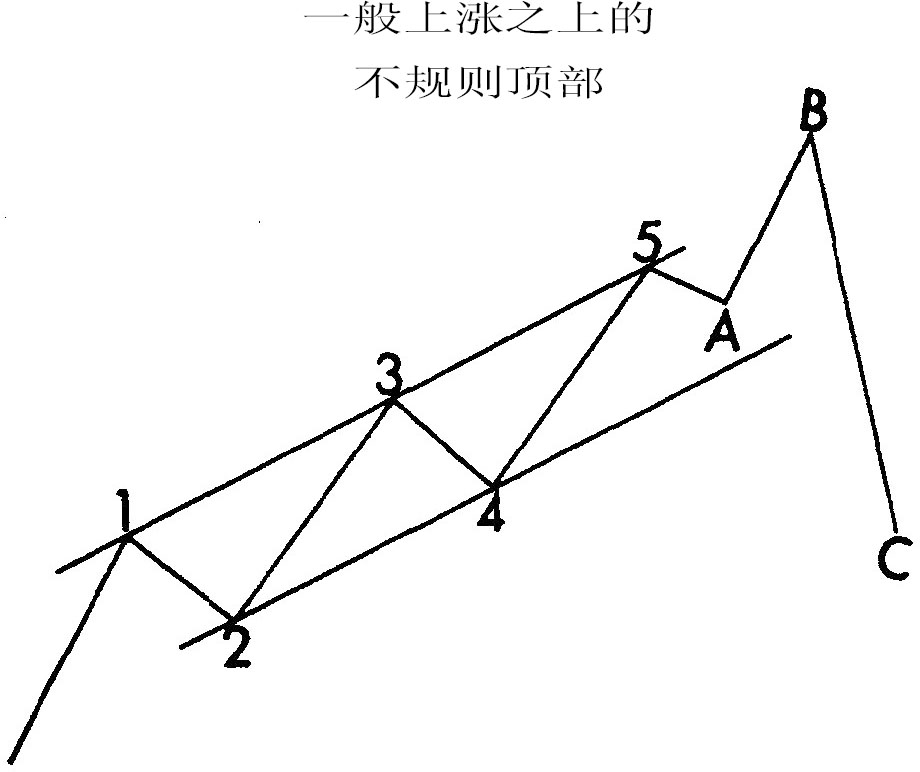

强势调整

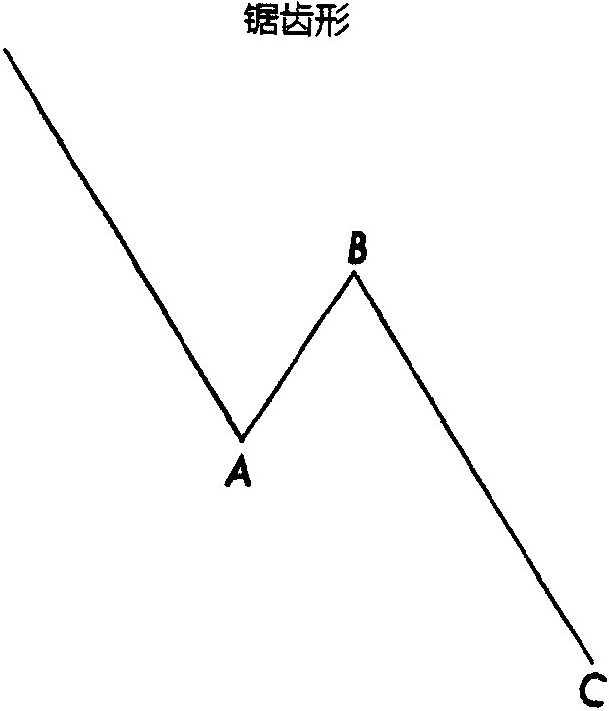

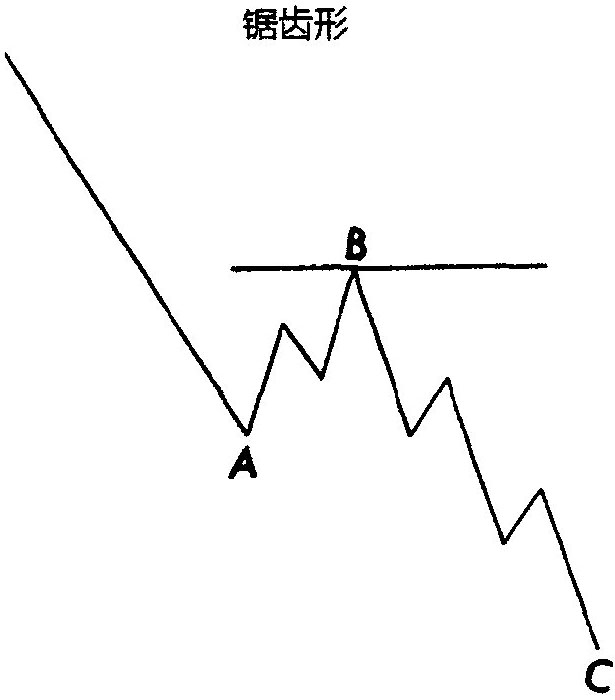

实践证明,对于调整浪的研究在预警股价未来是否会强势波动方面很有效。图35是一个规则的锯齿形调整浪,它预示着后面出现的运动强度属于中等水平。而图36是一个平台形调整浪,这意味着后续的股价走势会很强势(见1933年7月到1934年的第4基本浪)。

图35

图36

图37显示了调整浪类型中的一种,这种调整浪的终点位于“2”并且比调整浪“A”的终点位置更高,这就表明后续股价走势的强度非同一般(图37中显示的第二次调整更弱些),能够走出较强的上升行情。

图37

熊市中的调整浪,也就是单边下跌行情后的调整浪,与上升运动后的调整浪的特征相似,但是方向完全相反(见图38到图40)。

图38

图39

图40

不规则的调整浪在熊市中也能看到,但是非常罕见。请注意,在出现一次5浪下跌后,可能会出现如图41所示的不规则调整浪。

图41

图42

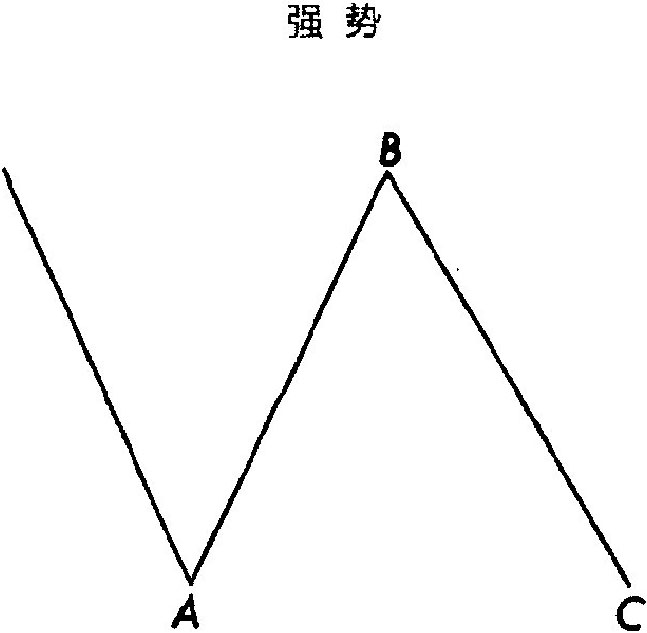

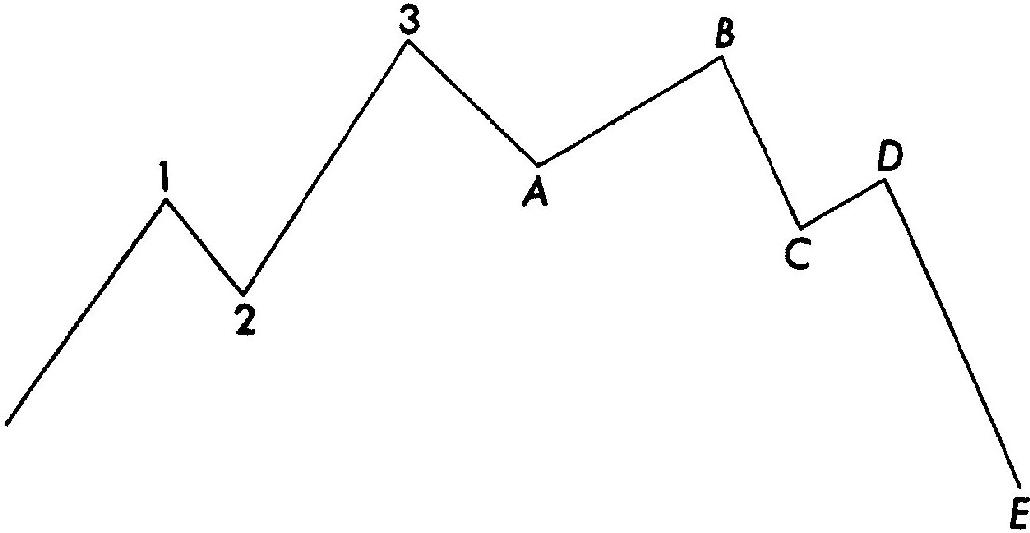

波浪形态失败

在图42显示的波浪中,第5浪未能完成形态,这时我们应该在“B”点位卖出股票。请注意,从“3”处的顶部位置开始,股票的走势已经是5浪下跌,调整浪应当是由3个浪组成。“B”点是股价走势真正的顶部,从这个点位开始只有向下的3个浪。也就是说,下跌行情从上涨行情那里“偷走”了两个浪。换言之,常规的上升浪是5个,加上3个常规下跌浪,一共8个浪。但是在这种情况下,有3个上升浪和5个下跌浪,总数仍然是8个,但是波浪形态已经发生了很大改变。这种形态非常少见,但却是一种非同小可的预兆,因此应当立刻做出反应,将股票在高位清空。

学习波浪理论过程中的疑惑

图43

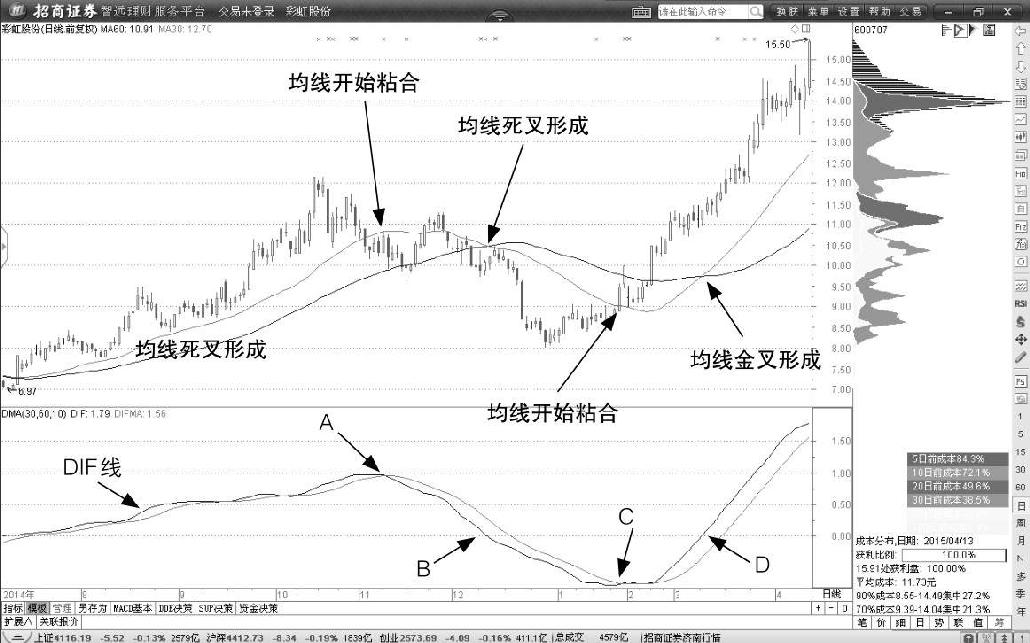

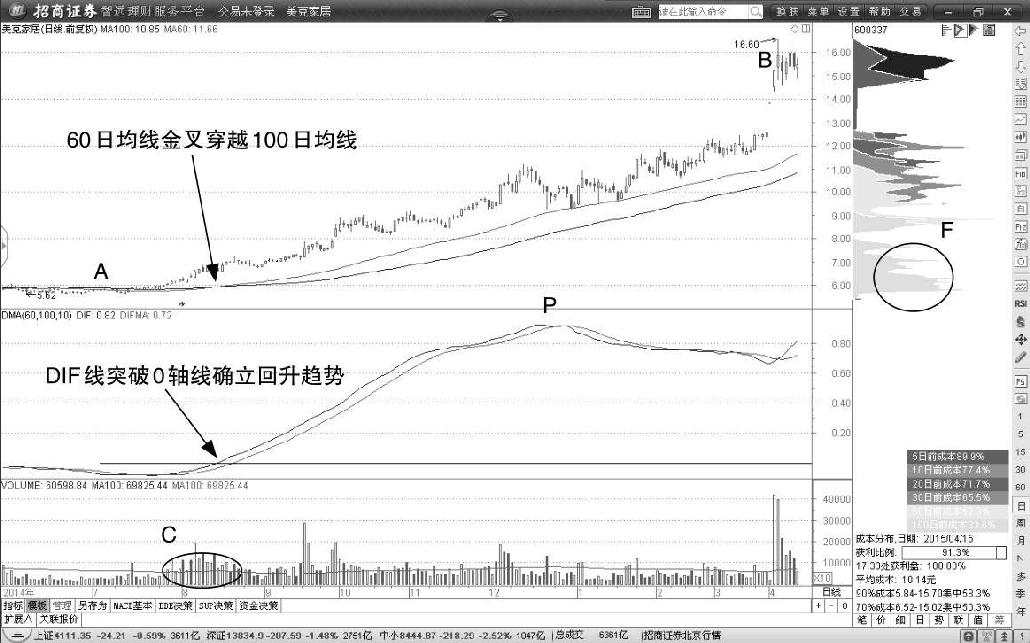

当股价走到图43显示的点位时,交易者往往可能不知道接下来的走势会呈现出什么样的形态,比如是延伸浪,还是不规则的调整浪呢?此时,成交量可能会给出明确的答案。我在其他地方曾说过,成交量会在各种调整浪(锯齿形,平台形,三角形)期间萎缩,因此如果最后一浪期间成交量很小,那么它就是一个不规则调整浪中的浪“B”。而如果成交量相对较大,那就说明股价走势正在形成延伸浪。

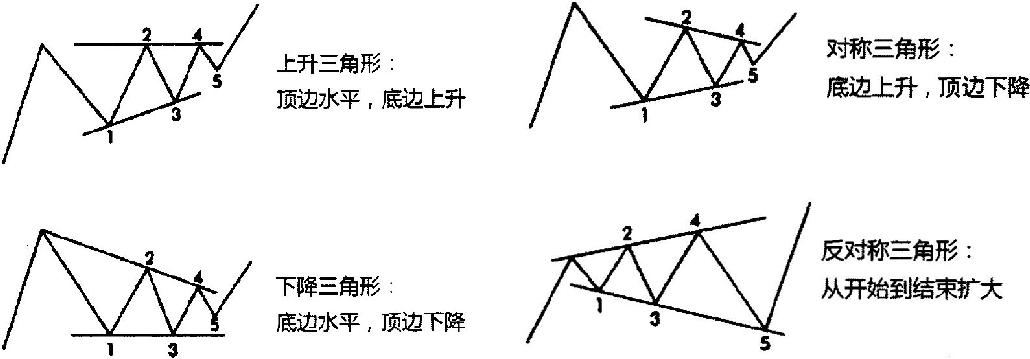

三角形

股价在进行波浪运动的过程中,常会出现逐渐向某一点进行收缩、或者从某一点开始向外扩展的情况,从而形成一种三角形形态。这些三角形非常重要,因为它们指明了在三角形的结束点或顶点附件市场将会何去何从。

三角形可以分为两类:水平三角形和斜三角形。水平三角形表示股票价格走势出现犹豫,在水平三角形的终点处,股价将会恢复先前的趋势——要么上升,要么下降——它将沿着三角形出现之前的趋势继续前进。水平三角形表示股价波动趋势的暂时停滞,其意义与平台形浪相同。在水平三角形形成过程中,如果在第2浪后面出现锯齿形浪,那么一个平台形或是三角形调整浪就会作为整个波浪运动的第4浪出现(见图44)。如果是在整个波浪运动形态的第2浪出现平台形或是三角形调整浪,那么锯齿形调整浪将作为第4浪出现,三角形调整浪总是在一个5浪中的最后一个驱动浪之前出现。因此,三角形调整浪永远不会作为一个5浪序列中的第2浪出现,而只会作为第4浪出现,或者是A—B—C调整浪中的“B”浪出现。(见图45)。

图44

图45

水平三角形有四种类型,如图46所示。

图46

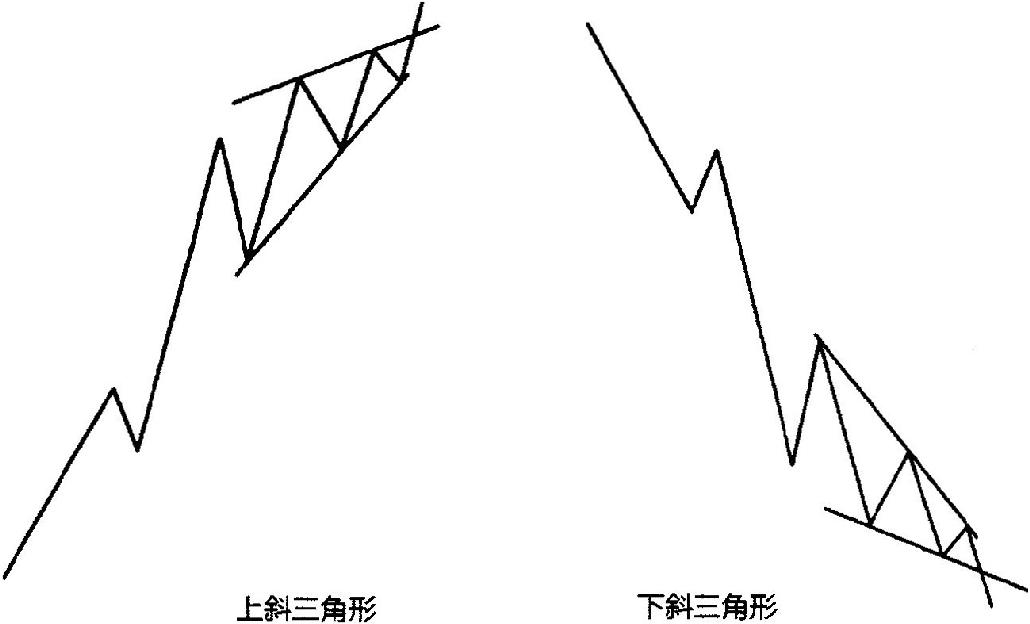

斜三角形有两种类型,如图47所示。

图47

经过上面的图示,我们可以看出,无论是水平三角形还是斜三角形,三角形内的波浪运动都包含5个浪。在少于5个浪的情况下,这种三角形就不属于波浪理论所要讨论和研究的范围,应当予以忽略。

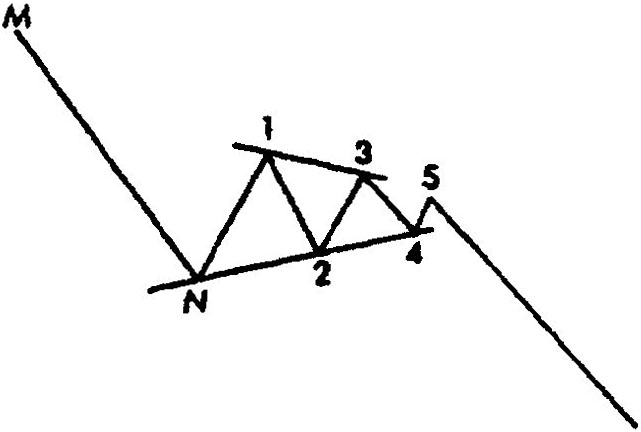

对于水平三角形而言,其中最重要的也是最应当引起我们注意的,是三角形刚刚开始的位置。这是因为三角形中的第2浪的位置必须是确定无疑的,而为了确定第2浪的位置,就必须先确定第1浪的位置。第2浪之所以非常重要,是因为当三角形形态结束的时候,股价仍然会沿着与第2浪相同的方向运动。例如,在图48中,水平三角形的第2浪是下降的。在三角形第5浪的终点,在股价走出M—N向下运动形态之后,又经过处于停滞状态的三角形波浪运动之后,市场最终重回跌势。

图48

在图49中,三角形5浪之前的记录是向上的。市场在M处筑底向上运动,经过M—N的攀升阶段后停滞了一段时间,股价进行三角形整理,最终再次恢复了上涨行情。

图49

在图50中,上斜三角形中的第2浪向下。市场将会在斜三角的终点反转(即当三角第5浪结束后)并且将如图所示回到三角形的底部位置附近。

图50

除了反对称三角形之外,所有三角形第5浪常常不能达到它的通道线或者三角形边线。如上面的图中所显示的那样,第5浪常常会刺穿它的三角形边线。

如果一轮基本运动的最后浪(第5中浪)发展成一个斜三角形,那就表明行情将会快速反转,我们就需要做好相应的操作准备。

三角形中的所有浪必定是沿着同一个方向运动的一部分。否则就不会有三角形出现,而只有巧合,不能形成规律。

图51

斜三角形只能作为第5浪出现,也就是说在它之前应当有四个浪,且与该三角形一样,处于同一浪级。

当三角形内股价的变动范围(周波动或者日波动都包括在内)占据了三角形的整个宽度时,就说明三角形的终点即将来临。此时应当对第5浪进行确认,穿越与否并不构成股票操作的必要条件。

通常情况下,三角形都非常小,而且并不是所有的波浪都会完全展开。1937年10月到1938年2月,美国股市第一次出现了足够大的三角形,可以用于证明所有5浪都必须由3个子浪组成,而这5个浪形成的模式各不相同。

道琼斯工业股票平均价格指数在这期间并没有出现三角形,但由348个股票组成的标准统计指数的周变动却形成了一幅完美的三角形图案,如图51所示。该指数的价格走势不仅构成了一个完美的三角形,而且是有记录以来能够看到的最大的三角形。

在线客服

在线客服

共有0条评论 网友评论

正在狠努力加载,请稍候...