牛市行情见顶的情况下,指标背离回调是典型减仓信号。由于股价在高位维持强势,把握收盘价格能够达到新的高度,但是指标的背离却更能说明问题。在股价无法单边回升的情况下,我们可以确认MACD指标的DIF线首先回调,已经提示我们减少持股。

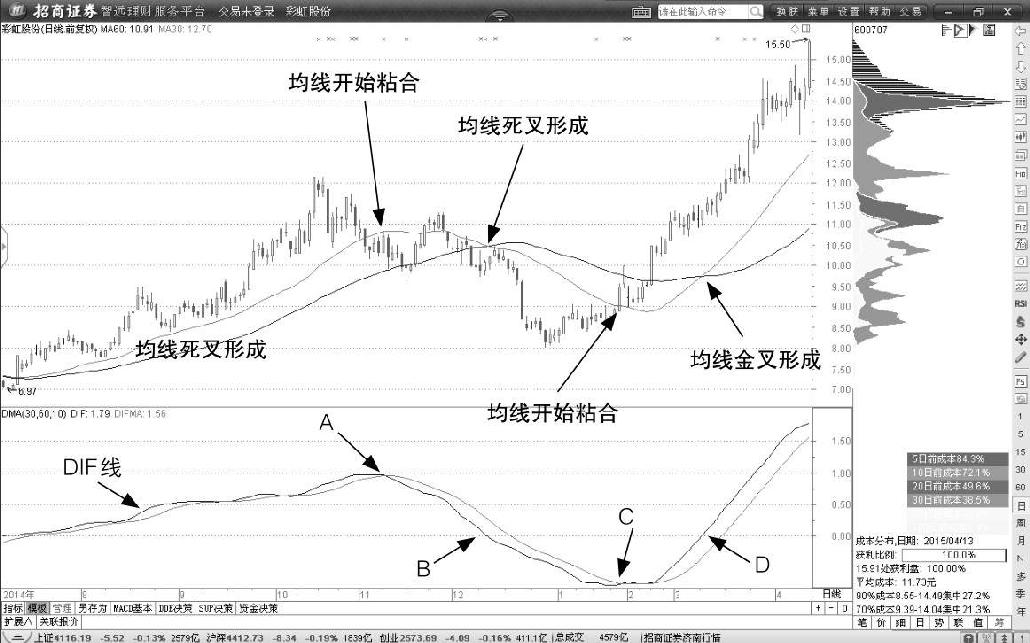

5.1.1 牛市顶部MACD顶背离

在股价加速回升期间,我们能够看到股价上涨速度很快,同时MACD指标的DIF线回升速度也很快,这是比较好的回升趋势。指标和股价同步上涨,我们认为价格走势不会轻易结束。

但是,如果股价已经大幅上涨,并且指标也处于高位运行。那么这个阶段,即便价格收盘再创新高,MACD指标的DIF线却不一定继续回升。MACD指标的DIF线开始回调的时候,证明行情已经走到尽头。指标背离暗含价格滞涨的因素,投资者需要马上减少持股,以便应对可能的调整走势。

形态特征:

1.股价经历加速回升阶段:加速回升阶段是股价单边上涨的标志,特别是牛市行情中,股价以涨停形式加速回升。这时股价走势很强,短线抛售压力不足以改变价格运行趋势,持股是比较好的做法。

2.股价在高价区反弹创新高:当股价经过加速回升阶段以后,价格涨幅已经达高位区,这个时候股价继续出现收盘价新高,这是高位反弹的结果。我们并不能看到股价走势有多么强劲,价格高位的收盘新高是在震荡期间完成。

3.DIF线弱势背离:通过观察DIF线,MACD指标的DIF线已经不再继续回升。从涨幅来看,DIF线没有突破前高,意味着指标与股价之间存在背离关系。而背离便是投资者采取减仓措施的信号。

图5-1 中工国际日K线图

操作要领:

1.从股价经历加速回升阶段来看:如图5-1所示,L位置股价加速回升迹象明确。在价格强势上涨阶段,一般能够确认股价已经经历牛市最快的飙升阶段。

2.从股价在高价区反弹创新高来看:股价在涨停飙升以后,价格达E位置的高点。接下来该股继续震荡上行,股价分别在F位置和G位置达到新的收盘价高位。而G位置的反弹新高卖点更值得我们关注。

3.从DIF线弱势背离来看:如果说价格高位回升期间,DIF线还能够在B位置创新高。那么接下来股价收盘继续回升的时候,C位置的DIF线已经明显低于B位置,这是典型的背离卖点信号。图中股价在G位置见顶前,P位置的价格宽幅震荡值得我们关注。价格宽幅波动通常是资金大规模进出的信号。考虑到该股涨幅过高,一般认为庄家出货后G位置的背离点是不错的卖点。

总结

在股价达到F位置高点的时候,我们看到DIF线在B位置勉强创新高,这是背离前的提示信号。根据DIF线弱势表现,以及价格波动加剧的事实,不难发现背离期间的高位卖点。

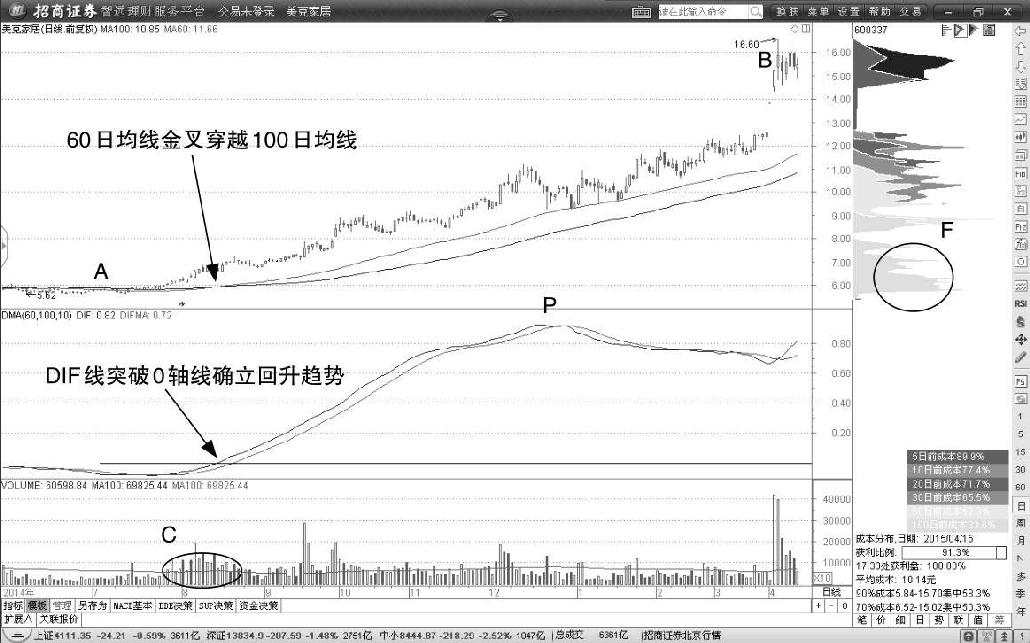

5.1.2 MACD顶背离后死叉卖点

MACD典型的顶背离形态出现以后,我们总是能够看到接下来的死叉看跌形态。顶背离只是股价见顶的起始形态,而死叉则验证了我们对价格跌势的判断。MACD指标的DIF线与股价背离以后,DIF线开始出现调整信号。当DIF线真正进入跌势的时候,DIF线跌破DEA线完成死叉形态。MACD指标的死叉形态是检验均线回落信号的指标。DIF线死叉以后,短期均线快速向长期均线靠拢,下跌趋势由此形成。

形态特征:

1.MACD柱状线与股价背离:MACD柱状线与股价形成顶背离以后,技术性的调整才刚刚开始。随着股价出现滞涨的情况,价格下跌将很快成为现实。

2.DIF线死叉出现:背离以后,DIF线的死叉形态明确均线走坏。典型的死叉形态意味着卖点得到确认。如果投资者没有在死叉出现以后减少持股,那么股价进入跌势以后,持股投资者的亏损空间将大幅提升。

3.股价连续跌破短期和长期均线:背离确认的卖点非常典型,因为背离期间股价已经涨无可涨,价格回落将是牛市中的破坏性杀跌走势。而股价分别跌破短期和长期均线,便是这种下跌趋势的必然结果。

图5-2 中工国际日K线图

操作要领:

1.从MACD柱状线与股价背离来看:如图5-2所示,MACD指标的DIF线与股价在C位置背离,价格在G位置见顶回落,这是典型的抛售机会。

2.从DIF线死叉出现来看:随着背离出现,S位置的DIF线死叉形态得到确认,相应的M位置的卖点进一步得到确认。

3.从股价连续跌破短期和长期均线来看:DIF线死叉正是股价加速回落的体现,特别是死叉形态出现以后,股价跌破了30日和100日均线。价格从G位置的32元附近暴跌至15元,跌幅已经超过50%。

总结

利用MACD指标的DIF线背离确认卖点的过程中,价格在背离的那一刻已经停止上涨。从背离到DIF线死叉出现的这个过程中,股价已经从G位置调整到M位置。如果说选择最佳卖点,投资者不必在死叉以后加速出货。因为到那个时候,该股下跌速度很快,出货难度已经很大。背离后马上大量减少持股,就可以应对价格下跌走势。

在线客服

在线客服

共有0条评论 网友评论

正在狠努力加载,请稍候...