随着国内股市及经济发展前景的总体向好,多路资金纷纷涉足A股,除了中小散户外,其他的资金大多实力不凡,它们可以称作是A股中的主力。但是,大多数类型的主力资金只是引导、助推着行情的发展,并不控盘个股,实盘操作中,我们要结合主力类型及其操盘风格来综合判断。

4.2.1 依资金性质划分主力

对个股走势产生重要影响力的主力资金可以分为公募基金、券商、QFII、大股东、游资、私募等。

1.公募基金

公募基金(Public Offering of Fund)由基金管理公司通过发行基金单位(一般以一元为一个单位),集中投资者的资金,由基金托管人(即具有资格的银行)托管,由基金管理人管理和运用资金,从事股票、债券等金融工具投资。在这里,我们主要指那些投资于股市的基金,即偏股型基金。

公募基金资金量庞大,为了可以从容应对基民的申购、赎回等操作,多参与盘子较大且有业绩支撑的个股。一般的股票行情软件中,往往对“基金重仓”的个股进行单独的划分,投资者可以在此查阅到哪些个股更能获得基金的青睐。

另外,由于基金监管要求,一只基金持有一只股票的比例不得高于该基金总资产的10%;一只基金持有一只股票的比例不得高于该股票流通股的10%。这两个10%是明文规定的限制公募基金投资股票一定要将鸡蛋放在不同的篮子里。

也正因为如此,基金对个股走势的影响力更多地体现在助推作用,当股市行情向好,基民申购踊跃时,基金对蓝筹股、绩优股的买入也会增多,从而对行情起到了推波助澜的作用。但是,行情不好时,这类个股虽有业绩支撑,为应对基民的赎回,其股价走势往往也不理想。这些都是投资者参与基金重仓股时应了解、注意的。

当然,由于偏股型基金种类繁多,也有不少基金专注于小盘股、题材股,而且不同的基金由于基金经理的理念不同,往往会出现截然不同的操盘风格,这时我们就要另行对待了。

2.券商

券商是提供证券买卖服务的中间机构。但是也有一些实力强大的券商在提供服务的同时也进行证券投资,其资金募集方式与基金类似,多是面向公众,并以“券商理财产品”的方式进行资金募集,由专业人士运作。券商所选个股多是一些业绩较为优秀、行业发展前景较好的个股,在股市中的控盘方式与基金基本相似,即多是被动持股,少数时间会随大势推波助澜。

3.QFII

QFII是英文Qualif ed Foreign Institutional Investors的缩写,即“合格境外机构投资者”。QFII制度使得国际资金可以加入到A股市场中来,但由于QFII资金要设专用账户并受到一定的监控且国外资本介入国内股市的原因多是看好中国经济的发展,多是长线布局于行业龙头股,故QFII多以价值投资为核心来参与个股,他们常常在低位区布局,耐心等待股市行情转热后,再高位抛出,对于行情及个股的走势控制力较弱。

4.大股东

大股东,特别是直接参与上市公司运作的大股东,对企业的情况无疑是最了解的,当企业前景乐观、高速增长时,若市场没有给其一个合理的定价,则大股东很有可能在二级市场上进行积极的增持,这种增持行为往往会引起场外大资金的关注,也会让中小投资者看好个股中期走势,从而对股价的后期运行产生重要影响。

另外,值得注意的是“减持”行为。随着股权分置改革的实施,我们也接触到了一个新的概念——大小非。大非是指持股在5%以上的大股东,小非则是指持股数在5%以下的小股东。大小非所持个股多是一些原始股,成本极低,随着全流通的出现,这些个股也将逐渐上市流通,而二级市场的股价或是由于公司业绩持续增长,其价位要远远高于大小非的持仓成本,故当大小非手中个股可以上市流通后,必定会产生强烈的抛售欲望,很容易造成卖方力量大增、股价下跌的局面。因而,当限售股解禁时,或解禁前,若个股没有良好的业绩支撑、股价又明显高估的话,场外投资者不宜过早买入,而持股者宜先行卖出。

5.游资及私募

游资、私募,也称民间资本,在一些暴涨的题材股、消息股甚至是有隐藏题材的ST类个股身上,如果我们查看F10,很难发现公募基金的身影,参与这类个股的主力正是游资或私募。

我们常常会看到同一个板块或同一种题材、概念的许多股中,在没有重大利好的前提下,仅凭着一些市场传闻就能在短时间内飙升,成为同板块或同题材中的“黑马”或“龙头”。这往往就是市场游资参与热点题材股的结果。

投资者在把握短线机会时,游资的动向及相关个股的异动,是最值得关注的对象,因为这类股可以创造最好的短线收益。但是,在参与时,我们应记住:一定要买早不买晚。当我们发现一只个股已经短线飙升30%以上后,此时即使有好的题材助推,也应保持理性,不宜重仓参与,更不宜盲目地追涨买入。

4.2.2 中长线主力控盘股解读

实盘中,我们更应该依赖于盘面信息来分析主力,特别是盘面上的量价形态,古有谚语“兵马未动,粮草先行”,依据量价配合的变化,我们可以更好地分析、把握主力。实盘操作中,依据盘面形态来着手分析主力时,我们主要以“控盘时间长短”来区分不同类型的主力。不同的主力有不同的控盘风格,其控盘风格就完美地体现在个股的不同走势上。下面几小节,我们结合实例来看看个股的不同走势是如何反映主力的不同控盘风格的。

中长线主力是指控盘时间较长的主力,一般来说,其控盘时间可以超过一年。这类主力在底部区的吸筹较为充分、对个股的总体拉升幅度较大,如果投资者可以做到中长线持股待涨,则将获取高额的回报。

对于中长线主力控盘股来说,它的吸筹环节持续时间往往很长,我们有更多的逢低布局时机,这类个股更适宜于有耐心的中长线投资者。而且,当个股进入到主力拉升阶段后,在累积涨幅不大的时候,每一次的短线回调低点都是较好的中短线入场时机。

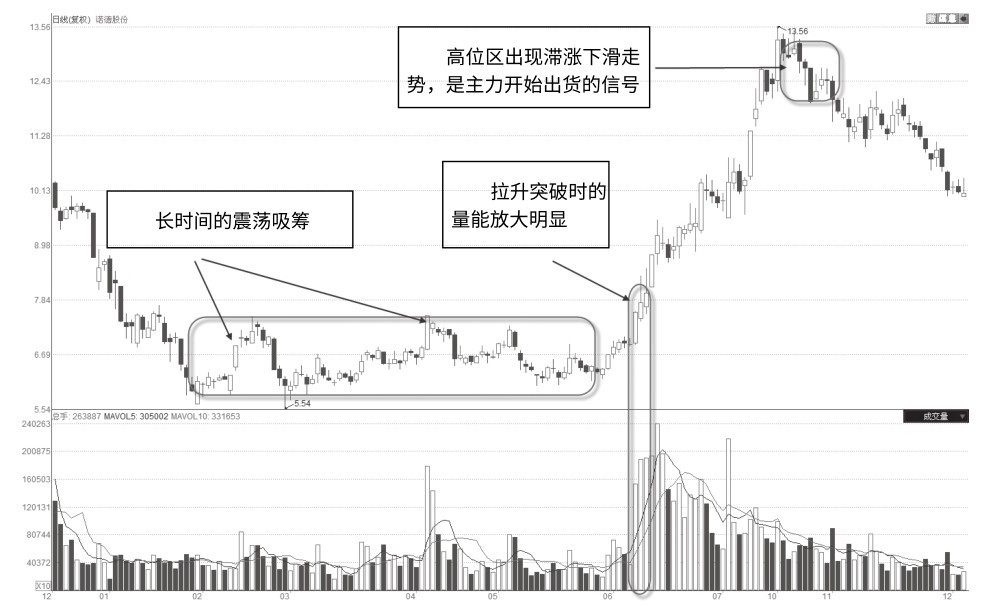

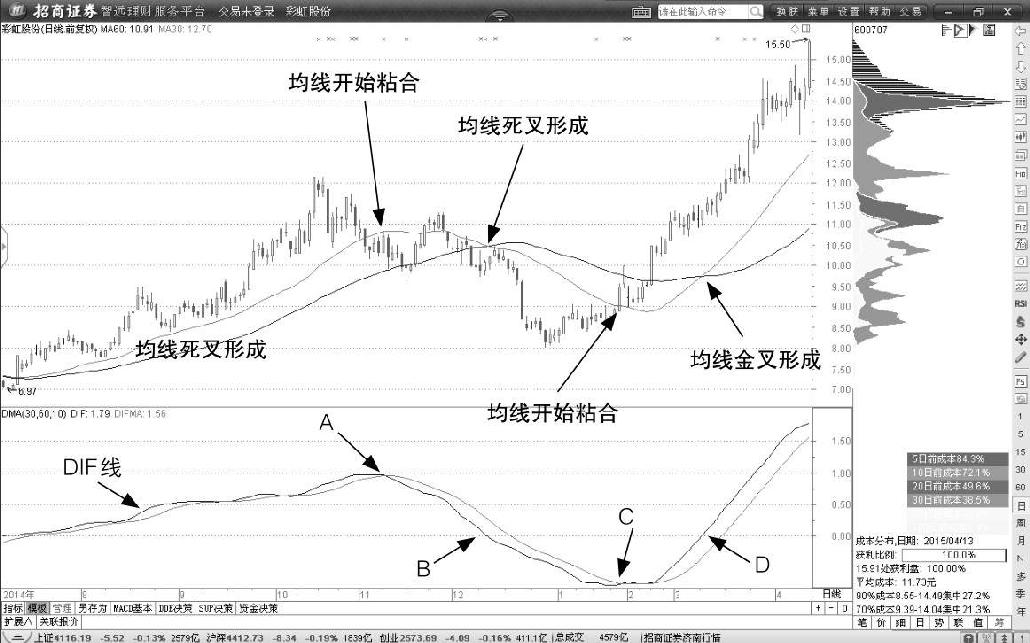

如图4-2 诺德股份2015年12月至2016年12月走势图,这是一只中长线主力运作的个股,主力很可能在个股前期破位下行前就已介入,当个股随股市大跌而进入低位区之后,出现了长期的横向震荡走势,期间屡次出现涨停板激活个股短线波动,而主力正好借此机会实施吸筹,相对来说,吸筹布局时间并不是很长,这也造成了主力的控盘能力不够强,个股在随后突破时仍有较大的抛售阻力。

实盘中,虽然个股突破上行时的量能放得较大,但由于低位区蓄势很充分,且个股在突破时的三根小阳线均涨幅不大。因而,在操作中,可以适当追涨买入,分享主力拉升成果。

此股随后出现了较为独立的上攻行情,这正是中线主力积极运作的结果。由于同期的大盘走势没有同步上行,主力的拉升行为得不到市场共振,因而,在个股累积涨幅仅是接近翻倍的情形下,主力就开始实施出货操作了。此时,盘面上的滞涨下滑打破了原有的上升形态,再结合个股上涨时放量较大、主力所持筹码数量相对有限,实战中,本着资金安全的原则,此时也应及时地减仓或清仓出局。

图4-2 诺德股份2015年12月至2016年12月走势图

4.2.3 短线主力控盘股解读

短线主力的控盘时间较短,往往在几周或几月内即可完成一轮完整的控盘过程,个股的短期涨势较为凌厉、涨幅较大。短线主力所控盘的个股也多是与当时市场热点相符的题材股,一般来说,民间游资更喜欢短炒个股,即成为个股短期内的控盘主力。

短线主力参与的个股多是有热点题材推动的,在短线上攻走势刚刚展开时,个股往往不易回调,此时,对投资者的买卖技巧要求较高,一定要敢于追涨入场,毕竟个股才刚刚启动;但是,一旦个股短线涨幅相对较大,超过30%后,其波动幅度会大幅加剧,此时应结合题材热度及市场环境来决定买卖方向。

对于短线主力来说,多会结合市场热点来把握建仓时机。由于市场热点往往频繁转换且不断出现,因而,短线主力的建仓目标股较多、建仓时机也较多,但由于市场热点的突然涌现,短线主力的建仓时间就会相对较短。

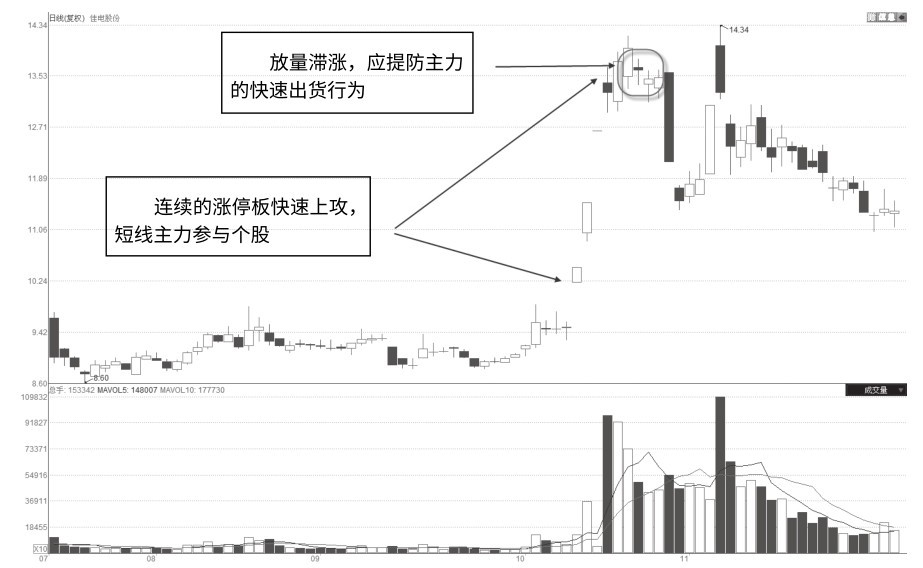

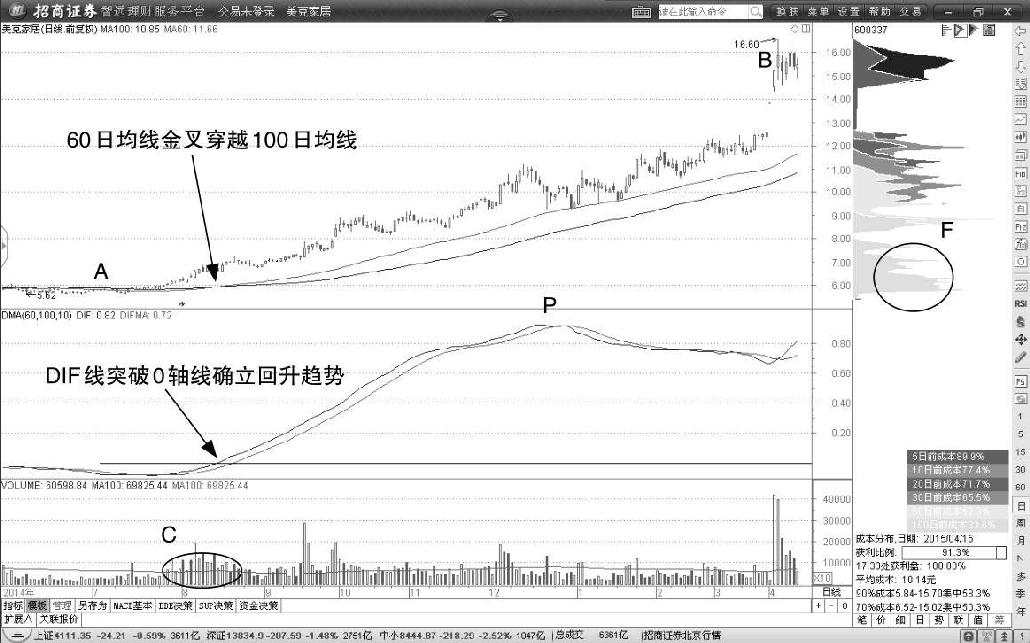

如图4-3 佳电股份2016年7月至11月走势图,因此股的国企改革题材出现,其获得了短线主力的青睐,个股以涨停板的方式突破盘整区,快速上攻。题材炒上涨讲究的是市场追捧及热度,短线主力也往往采取连续涨停板的方式最大限度地激活个股的股性及题材热度。

对于投资者来说,一要结合个股的题材性来决定是否追涨;二要在个股突破上攻之初,特别是在刚刚启动的前两个交易日追涨买入,这样可以尽可能地降低追涨风险、并提升短线获利空间。而且,短线主力在参与这类个股时,其走势很有可能是一波到顶,特别是对于那些同题材下的非龙头品种,一波到顶的概率极大。操作中,一旦发现个股短期数日内滞涨不前,则应果断卖出。

图4-3 佳电股份2016年7月至11月走势图

4.2.4 过江龙主力控盘股解读

过江龙主力,也可以称之为超短线主力,严格来讲,他们并不是主力资金,因为他们对个股的参与往往就是“一日游”。过江龙主力的目标也只是赚取股价在一两日之内的差价。

过江龙主力的市场行为如同快进快出的散户,他们经常选择日K线形态优异的个股,提前一两个交易日布局,然后,在随后交易日的早盘阶段快速拉升,从而使得个股走势形态上呈突破上行状,若市场跟风情绪较浓,则顺势封板,次日出货;若跟风盘不足,则在当日盘中高点即展开出货,个股当日的走势也呈现出冲高回落的长上影线形态。

因而,若一只个股某日大涨、甚至涨停,但没有什么明确的题材或消息面支撑,且随后几日走势明显疲软时,千万不要过于肯定地认为有强控盘主力隐藏其中,因为这只个股的异动很可能就是过江龙主力快进快出引发的。

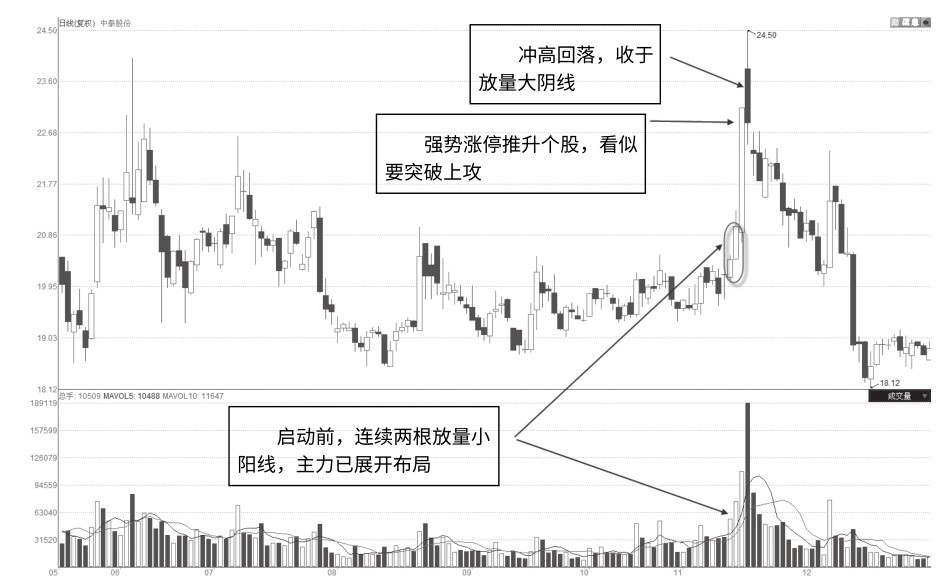

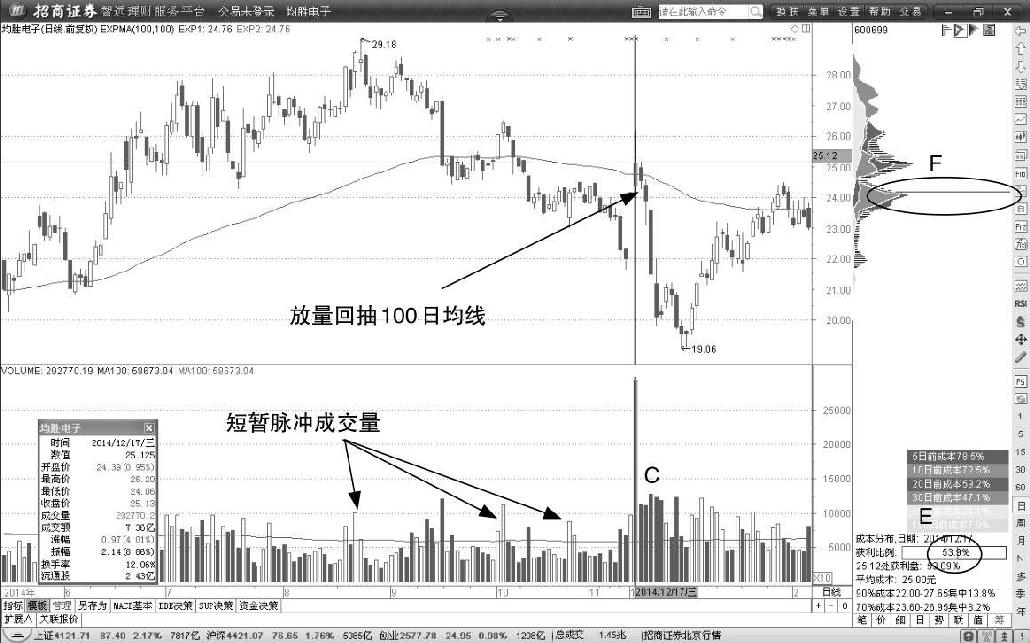

如图4-4 中泰股份2016年7月至2017年1月走势图,个股是以一个涨停板强势突破了盘整区,似乎一波上攻行情将展开,殊不知,次日出现了冲高回落的放量大阴线,这种形态往往就是过江龙主力运作的结果。主力早在封板前的两日内就已悄悄布局,借助良好的突破形态及跟风追涨盘涌入,主力在涨停板次日实现了快速出货。

图4-4 中泰股份2016年7月至2017年1月走势图

4.2.5 主力的两种控盘路线

对于主力控盘个股流程来说,以“建仓环节”为起始点是最常见的控盘路线,毕竟,只有手中有一定筹码之后,才能发挥对个股走势的影响力。但是,也有一些主力会反复运作同一只个股,主力在高位区出货后,手中仍余有一少部分筹码,借助于大盘震荡,顺势卖出余筹,往往股价也进入了低位区,此时再慢慢买入,这是以先卖出为起点的控盘方式。

起始于建仓阶段的主力路线中,这一主力控盘过程的时间顺序是建仓—拉升—出货,这种主力控盘路线出现在新主力控盘身上,由于新主力控盘在入驻个股之前,手中没有筹码,所以不得不从建仓开始。此时,能否在低位区、或者是在恰当的时机买入大量的建仓筹码对主力来说是至关重要的。

起始于卖出的主力控盘路线,其控盘时间顺序:卖出—建仓—拉升—出货。起始于卖出的主力控盘路线有很多优势,首先,主力不用被动地等待建仓时机,而是可以结合大盘震荡走势去主动地创造一个好的建仓价位。

弱势的市场环境下,主力往往也会先卖出手中持有的个股,等待时机,从而获得有利的建仓价位并为下一轮主力控盘打下基础;或者是主力结合大盘的不稳定,进行中线上的高抛低吸操作。一般来说,这类主力的控盘实力较强,如果总是被动地等待市场提供的机会,就会有一种极不稳定的因素,因而,主动地去创造有利于自己控盘的价位,这就会让主力更主动、控盘成功率也大大提升。下面我们结合一个案例来看看个股之中的主力是如何结合大盘波动来实施大波段上的高抛低吸操作的。

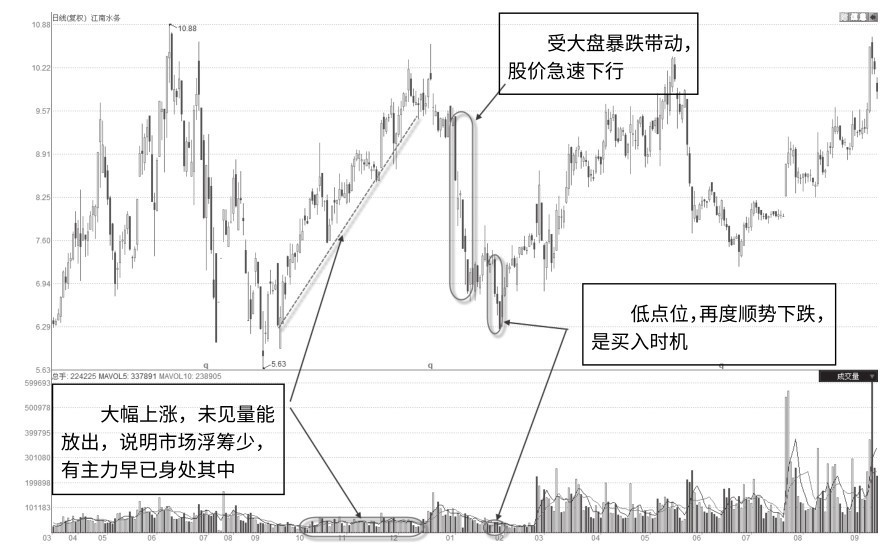

如图4-5 江南水务2015年3月至2016年9月走势图,经历了2007年6月股市系统性暴跌之后,个股在强势反攻、收复失地时,并没有量能放出,这说明主力持筹力度较大、控盘能力较强。如图标注,2016年1月,股市再度出现系统性风险,在两市个股全线暴跌的背景下,主力一般不会刻意维护股价,此股也跟随着大盘快速下跌,短线跌幅巨大。值得注意的是,个股在前期高点并没有足够的震荡整理时间,主力难以实施出货,在这种情形下,我们可以推测主力仍旧在个股之中,在暴跌之后的低点,当股价再度出现一波缩量快速下跌时,创造了更好的反弹买入点。

图4-5 江南水务2015年3月至2016年9月走势图

老主力利用大盘的波动,展开高抛低吸操作,是一种常见的情形,主力因为对股价未来走势看得更远,往往能够忍受大盘暴跌造成的账面快速贬值,这是一种策略性的操盘模式,所以,我们不能想当然地认为一只个股在主力没有大量出货的情形下是不可能暴跌的,老主力可以通过反复运作个股、利用股价大波动来低吸高抛操作,并最终实现获利出局。

在线客服

在线客服

共有条评论 网友评论