海龟法则的精髓不在于交易策略,而在于资金管理模式。在丹尼斯培训海龟们的年代里,海龟策略已经是人人皆知的“唐安奇通道”策略,但为什么只有海龟们成为了伟大的交易员呢?

6.3.1 市场——买卖什么

选择市场首先是海龟法则最先考虑的问题,要交易流动性最大的市场,你也可以理解为要交易成交量最大的市场。

股票市场每支个股的换手率几乎都可以达到5%左右,流动性不成问题。股指期货和商品期货的成交量更是惊人,但商品期货中也有一些近于“死亡”的品种,比如燃油、线材等。不过如果你只考虑股票的话,那几乎是没有任何问题的。

6.3.2 头寸规模——买卖多少

海龟法则的计算方法并不是使用固定的手数,而是按照每个品种不同的波动性来衡量。如果某支个股的波动性更大,就持有相对较多的头寸。相反,若波动性较小,就少持有一些头寸。这样才能够在波动性中平衡风险。

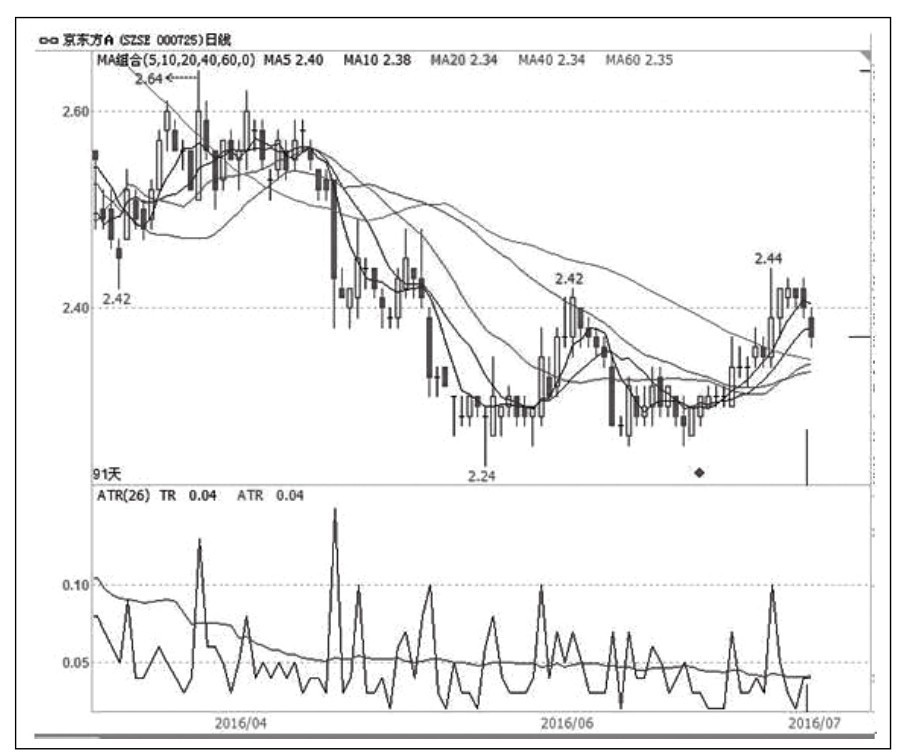

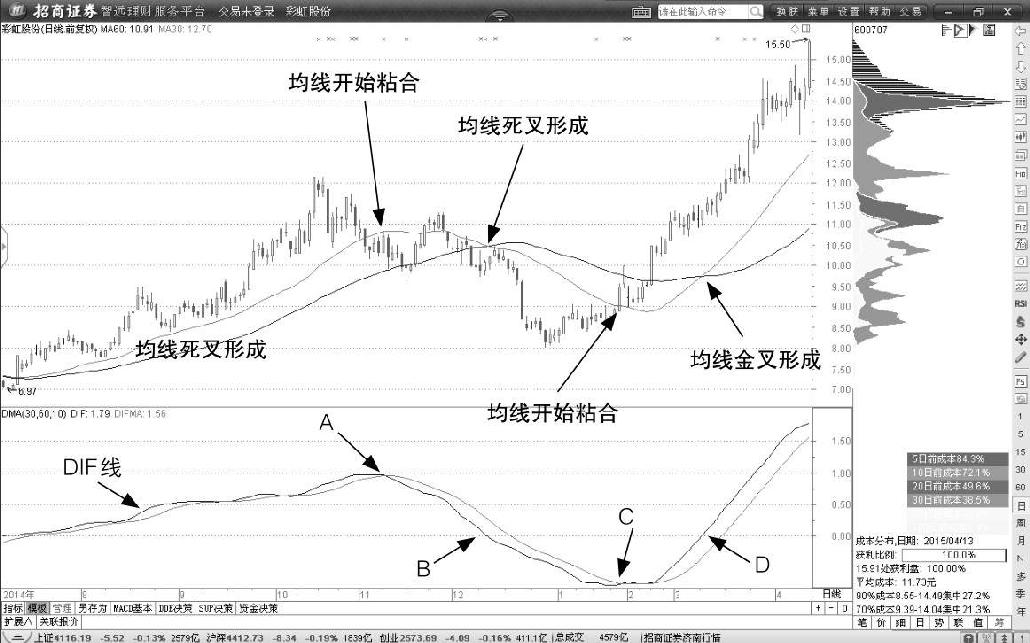

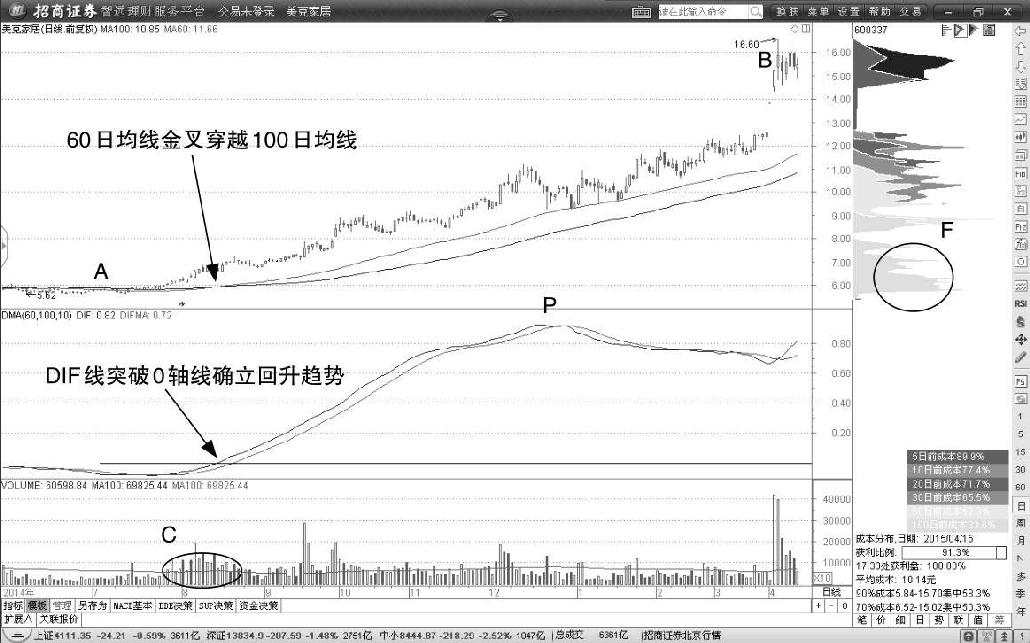

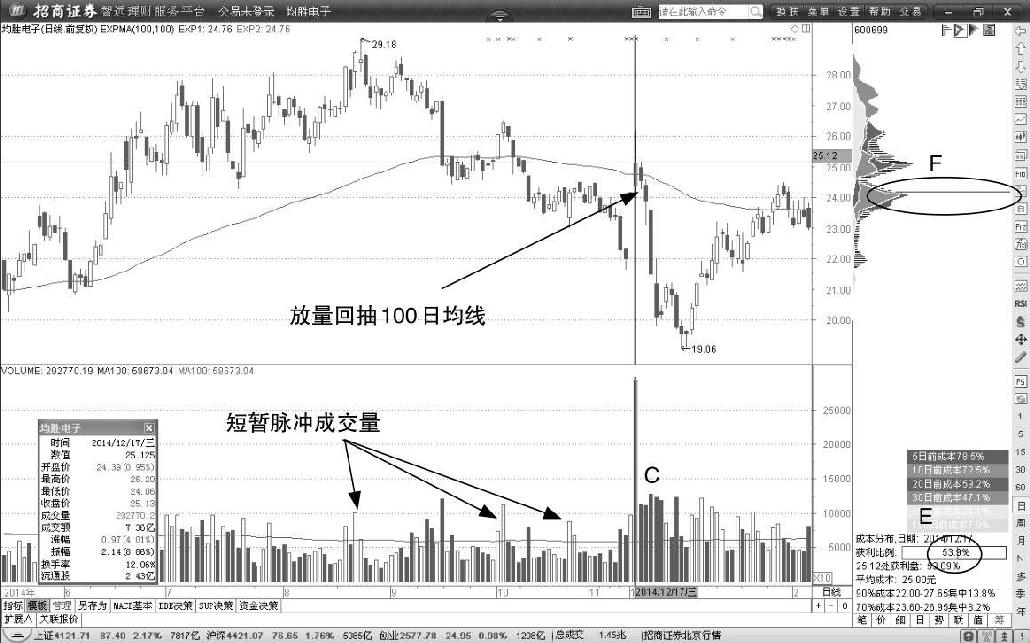

那么想要计算出每个品种初始交易数量,就要先计算这个品种的波动性。这个指标一般的看盘软件都具备,它的名字叫做ATR(平均真实波动),Average True Range的缩写。如图6-3下方即为ATR指标。

图6-3 ATR指标

它是如何计算的呢?首先我们需要知道三个变量——当日最高价、当日最低价和昨日收盘价。然后通过寻找:当日最高价—当日最低价、当日最高价—昨日收盘价、昨日收盘价—当日最低价中的最大值。这个最大值就是TR(真实波动)。

然后,再用19×昨日真实波动均值+当日真实波动的和,除以20。其结果就是当日的20日真实波动均值。

公式如下:

TR=max(High-Low,High-PDC,PDC-Low)

High——当日最高价

Low——当日最低价

PDC——昨日收盘价

ATR=(19×PDATR+TR)/20

PDN——昨日N值

TR——真实波动

在最后这个公式中,出现了一个循环变量“ATR”,为了求今天的ATR,你必须得知道前一天的ATR(PDATR),那么求PDATR,必须知道再前面一个的ATR值,这是一个永远没有尽头的游戏。我们唯一要问的就是第一个ATR是哪儿来的?

一个ATR不会凭空出现,所以从根本上说,第一个ATR不存在。那我们就需要找一个数值来替代这个ATR。为了更接近公式的真实含义,我们用前19个交易日的TR平均值来替代最初的ATR,也就是公式中的PDATR。

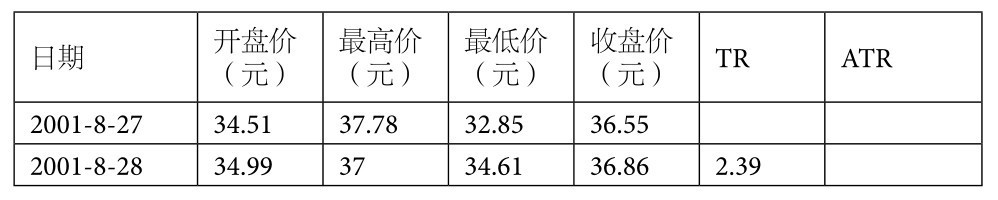

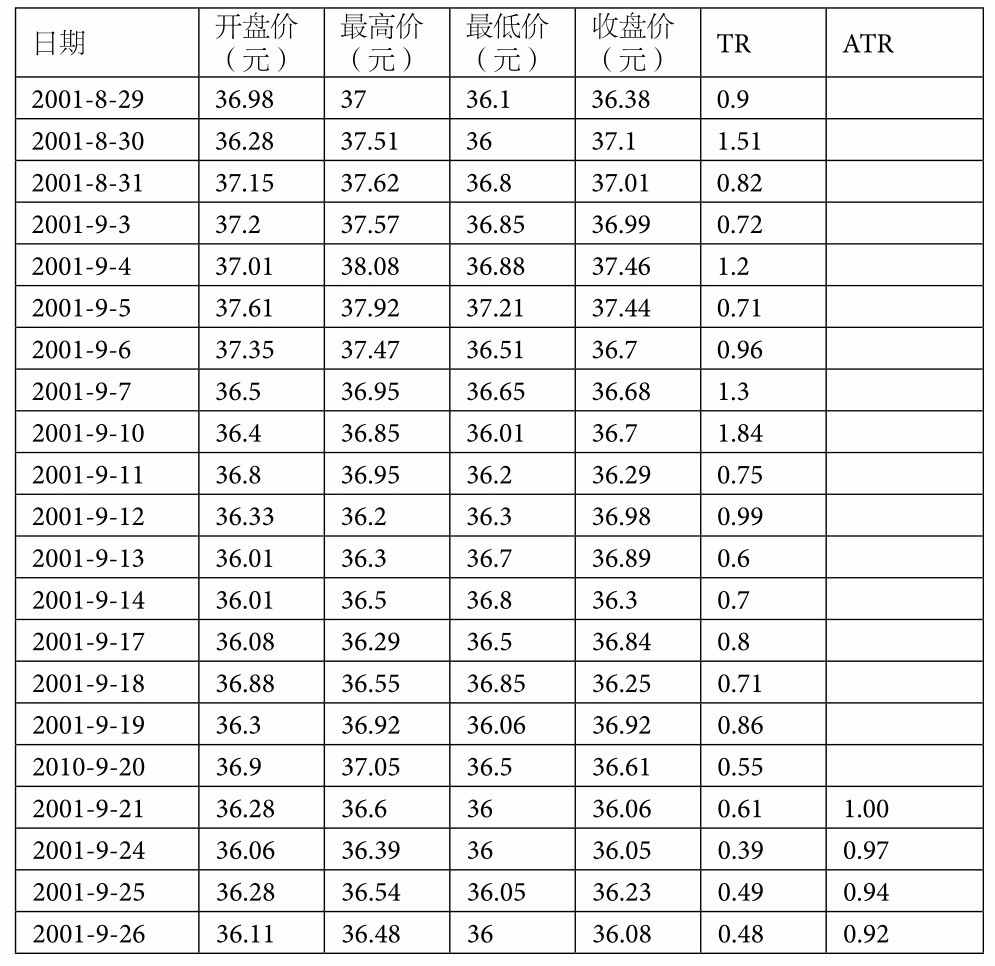

我们举个例子,表6-1为贵州茅台2001年8月27日至9月26日的基础数据。从2001年8月27日至9月21日共19个交易日,求出平均值为1,为第一个ATR值。9月24日时,用19×1与9月24日的TR值0.39之和,除以20,得出ATR值0.97。其后皆为正常计算。

表6-1 贵州茅台ATR计算过程

(续表)

在计算机没有如此普及的年代,大家肯定要问,多长时间计算一次ATR值啊?丹尼斯采取的是每周一计算一次,然后把计算结果贴在墙上,所有人都可以看到ATR数值。但现在的条件远非那时可比,所以最好每天计算一次ATR,以求精确。或者可以直接采用分析软件中的ATR数据,但不同软件之间的参数不同,不一定是20,最好将参数调为20。

计算出ATR后,对于交易有什么用呢?海龟法则规定每一个ATR为一个账户资金总额的1%。建仓时,你只能建立满足于它的真实波动为你资金账户为1%的仓位。这句话有点拗口,翻译过来就是,你要建立X手仓位,而X手的平均真实波动不能超过你总资金的1%。

还拿贵州茅台来计算吧,它的平均真实波动(ATR)为0.92,此时你手中有1万元资金,假设36元时满足了买进的条件,此时你要买进,买进多少呢?假设买进X手。那么X手的真实波动不能超过你总资金1万元的1%,也就是100元。这就是一道应用题了,解法如下。

解:设买进X手。

X×0.92≤10000×1%

X≤108.7

由于我们的最小交易量是100股,所以取整,X=100股=1手。在平均真实波幅内,也就是一天的平均波动内,它会多大幅度地影响你的资金呢?100×0.92=92(元)。贵州茅台一天的平均波动只有92元,占你总资金1万元的0.92%。

这样经过确切计算的控制建仓规模有什么好处呢?海龟的建仓方法并不是凭着你的好恶、灵机一动、拍脑袋来管理资金的,它将总资金切割成100个小块,每1个小块占1%。而这1%对应的是近20天市场的平均震荡幅度,按最坏的打算,市场波动幅度保持不变,每天向下跌1%,你也需要100天才能把资金全部亏完。

海龟的止损不是什么关键价位的止损,因为海龟抛弃了锚定心里,在海龟法则中,没有前高、前低、支撑、压制。它只是顺应并不预测,所以你无法在海龟法则中找到什么关键点位的突破等。那么它只能用资金的亏损幅度来止损。

在海龟法则的设定中,如果你亏损了2个ATR,也就是亏损了总资金的2%,就要即刻止损。然后再等待其他机会,所谓留得青山在,不怕没柴烧。每次只亏损2%,你也需要50次才会全部亏完。并且在海龟的交易记录中,最长一次是连续亏损17次后开始赢利。由于海龟是趋势追踪型系统,所以它的一次赢利足以把之前17次所有的亏损全部赚回来,还有足够多的利润。

6.3.3 入市——何时买卖

海龟法则有两套系统,一长一短,可以同时使用。

长期系统:

当价格高于最近50个交易日的最高点时,买进建仓。

当价格低于最近50个交易日的最低点时,卖出建仓。

短期系统:

当价格高于最近20个交易日的最高点时,买进建仓。

当价格低于最近20个交易日的最低点时,卖出建仓。

如果我们不考虑期货、不考虑股票融券,那就只把重点放在做多上即可。如果有做空机制,做多与做空只不过是镜像关系。并且长短系统也没有太大的区别,长期系统的交易次数更少一次,可以忍耐较大幅度的回调波动;短期系统的交易次数相对更多,它的在市时间比长期系统更短。长短系统的选择完全可以根据自己的交易习惯来决定。

当价格向上突破时,海龟开始建仓,也是第一次建仓。建仓的规模按照我们上一节讲的方法来计算,通过计算得出的初次建仓数量,海龟将它设定为1个单位。如果我们通过计算得出的初次建仓数量为12手,那么12手就是1个单位。后续的加仓也是按单位来计算。

海龟法则规定,一个品种中最多持仓4个单位。如果一个单位是12手的话,经过加仓,最多持仓48手。

那如何加仓呢?如果初次建仓后,想要做多,只要价格向上上涨超过1/2个ATR时,便加1单位,再上涨1/2时,再加1单位,符合条件就可以加仓,直至加满至4个单位,其后便不再加仓。

贵州茅台在2016年2月23日向上突破了之前20个交易日的最高点201.33元。理论上来说,我们应该在201.34元买进,数量为1个单位。

由于2月23日是在盘中向上突破,那么2月23日的ATR是没有确定下来的,所以我们在一系列交易活动中所需要的ATR数据,都由2月22日的ATR数值来提供,2月22日ATR(20)数值为4.69。

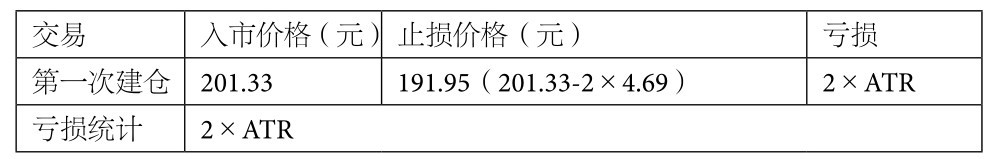

首先我们在201.34元买进后,需要立即设置止损位,这也是你用任何系统、任何交易方法都必须要做的第一件事。还记得那句话吗?不下牌桌,你永远有机会。海龟法则规定止损为建仓位反向2倍的ATR。我们买入时参考的突破价格是201.33,2倍的ATR值为9.38(2×4.69)。那么止损位为向下突破191.95元时卖出平仓(201.33-9.38)。

加仓时,海龟法则规定价格每涨1/2倍ATR时,即可加仓。那么4.69的1/2为2.345。

初始建仓位:突破201.33(元)。

第一次加仓位:201.33+2.345=203.68(元)。

第二次加仓位:201.33+2×2.345=206.02(元)。

第三次加仓位:201.33+3×2.345=208.37(元)。

实际上,在2016年2月23日当天,最高价涨到了214.98元,当天即可将仓位加满至4个单位。可这里面有一个问题,如果严格按照规定的话,你的总资本可能不够。

签于此时的贵州茅台已经上涨至200元以上,我们假设你的初始资金为200万元。建仓时参考的ATR数值为4.69,根据海龟法则的头寸规模计算,1个单位应该交易多少股呢?

X×4.69≤200万×1%

X≤4264

取整后为4200股,42手,需要多少钱呢?845628元(4200×201.34),这是1个单位。加满4个单位的时候,共需338.25万元,超过了你的本金138.25万元。这又怎么解释呢?难道海龟法则计算错了?

没错,海龟法则最初的设定是保证金交易市场,比如期货、外汇。保证金市场只需要全部交易金额的一部分即可交易,例如8%。若按这个比例计算,我们买入4200股茅台只需要70674.24元(4200×201.34×8%),加满4个单位16800股也只需要28.27万元,占用总资金的14.13%而已。但股票如果不考虑融资的话,需要的是全额交易,所以有时候加满4个单位,初始资金真的不够。

这样的矛盾怎么解决呢?只有三种方法,按贵州茅台价格为例计算。

1.如果要加满4个仓位,那必须得准备338.25万元。这样贵州茅台的平均真实波动就会远远小于1%。其实这样做,ATR所占总资金比例越小,你越安全。只是这种方法不能最大效率地使用资金。

2.能加多少是多少,加不满4个单位,就加3个单位。加不满3个单位,就加2个单位。总之是在资金承受范围内即可。但这种方法不能发挥海龟法则的加仓优势。如果发生止损了,会比加满仓的人要少亏很多,但如果大趋势来了,赢利的部分也会相应减少。

3.只寻找股价与ATR比便合理股票交易。根据公式来看,ATR越小,那么理论上1单位交易数量就会增多。同时,股价越高,在总资金范围内交易的数量就越少。所以标准的股票最好是ATR略大,股价略低。低价并且波动幅度较大的股票,基本可以加满仓。

那股价与其ATR处于什么范围内,才可以在有限的资金内加满呢,这又是一道应用题。

首先计算理论上1单位头寸规模是多少股,(总资金×1%)/ATR的结果便是1单位的规模。若加满4个单位的仓量呢?再乘4:4×(总资金×1%)/ATR。

然后计算理论上总资金最多能买多少股:总资产/股价。

总买入量要小于等于理论上最多买入量,如下:

4×(总资金×1%)/ATR≤总资产/股价

得出:股价/ATR≤25

若股价为25元,ATR至少要大于1。若股价为5元,ATR至少要大于0.2。我们可以反推一下来检验计算的结果是正确。

现在有现金10000元,股票XYZ的价格为5元,符合买入条件。参考ATR为0.3。那么初次买入量为(10000×1%)/0.3=333股,取整为300股,占用资金1500元。

第一次加仓价格为6.15元(5+1/2×0.3),数量300股,占用资金1545元。

第二次加仓价格为6.3元(5+2×1/2×0.3),数量300股,占用资金1590元。

第三次加仓价格为6.45元(5+3×1/2×0.3),数量300股,占用资金1635元。

加满4个单位,共1200股,12手,共占用资金6270元。符合条件。

其实低价并且波动幅度大,按照海龟法则,只要你关注这个市场和这支个股,你就永远不会错过单边大涨的行情。这样的股票也是中小散户们的最爱,谁不喜欢价格低、幅度大的股票呢?但是这样的股票有吗?

比如豫光金铅(600531)2016年7月24日的股价为10.8元,ATR为0.71,比值为16.21,符合条件。

比如中国软件(600536)2016年7月24日的股价为30.06元,ATR为1.45,比值为20.73,符合条件。

比如国发股份(600538)2016年7月24日的股价为13元,ATR为0.61,比值为21.31,符合条件。

如果按照海龟法则进行交易了,一旦建仓,就要保持建仓的连续性。海龟法则是趋势追踪性系统,市场中有一大半时间都处于宽幅震荡或无趋势状态。海龟给出信号时,趋势可能会来,也可能不会来,但你不能主观臆测。你预测这一次海龟可能要止损,极有可能这一次就出趋势了,而出一次趋势是多么难的事情啊。若是错过一次,要经历多次的试错才能等到下一次。

一年或几年中的收益,几乎全部都来自于一两次的交易,还记得我们说的短线特点吗?速率最高,什么地方速率最高——趋势!海龟的特点就是追踪趋势。

6.3.4 止损——何时退出亏损的头寸

这里再详细说一下止损的问题。如果止损的幅度过大,或者根本没有止损,可能几次就会让你亏得精光。但如果止损幅度过小,即使是出现了大趋势,再缓慢持重的趋势也存在着回调,也会在最初的震荡中过早地退出市场。

止损幅度是根据自身情况而定的,你必须要了解你一笔交易最大能承担多少损失。只有“自知”,才能统建合理的交易策略。

如果只求每年20%的收益,那就不必重仓,也不必频繁交易,相信只要在这个市场中做过交易的人,绝大部分人都赚到过20%,这是一件很容易的事。那么如果你有10万元,保持每年20%的收益,五年后你就会有24.88万元,八年后你就会有43万元,十年后你就会有62万元。或者我们每年投1万元,连续投入18年,每年保持20%的收益,18年后你也会有154.74万元。

可见只要保持住收益的连续性,不论多小的收益率,都会有足够多的回报。那么回到我们的正题来,追求连续性收益,你就必须保住你的本金,保住本金你就必须止损。

资金小的账户,更容易被迫退出交易,因为它们抗波动能力太差。如果一个1万元的账户去做期货交易,豆粕主力合约的ATR值为125,1个点位10元,豆粕的一天平均真实幅度为1250元。如果当天亏损一次,就会丧失总资金的10%左右,连续五六次损失后,基本就丧失了交易能力。

如果是一个10万元的账户,按2倍ATR来止损,就是2500元,占总资金的2.5%,对于老交易员来说,也是极大的损失了。

这里想说一下沉没成本,沉没成本是指由于过的决策已经发生了,而不能现在或将来的任何决策改变的成本。人们在决定是否去做一件事的时候,不仅要看这件事对自己有没有好处,而且也会看过去是不是已经在这件事情上有过投入。我们把这些已经发生且不可收回的支出,如时间、金钱、精力等称为沉没成本。

如果你不理解这句话的话,我翻译的更通俗一点,你只看到了之前花掉的钱,而看不到未来将要花掉的钱。

比如我们的父母都希望我们把饭菜吃的干干净净,不要剩掉,哪怕吃撑到了,也要再多吃一口。如果要是剩下了,下一顿热热再吃。总之不能浪费。

这就是只看到之前花出去的钱,饭菜剩了可惜,扔了更可惜。买菜花的钱,就是之前做出的决策,是已经花出去的钱了,吃得了吃不了,已经不能改变花掉的钱这一事实。这就是沉没成本。

但如果我们已经吃到撑了,再多吃几口,把剩饭吃掉,可能会感到不舒服,可能会对肠胃造成轻微的影响,即使当时看没什么,但聚沙成塔水滴石穿,早晚会有积累成更大的坏的因素。如果剩菜没有热透或者变质了,我们就要冒着生病或者生命的风险。这并不是危言耸听,我小时候就因为上一顿剩的蘑菇没热透而中毒,差点没命。

这些坏的影响和所冒的风险,就是可能未来将花掉的钱,和剩下几口饭菜的沉没成本相比,沉没成本几乎可以忽略不计。可就是有些人看不到这些潜在将在花掉的钱。

放到交易中来,这些人也会认为,只要不平仓,这钱就不是真的亏了,如果真的平了,那才是真的亏损。因为你不想止损,也就是你太过在意已经亏损(已经花掉的钱)所产生的沉没成本了,如果价格再向反向运行,你将越亏越来,也就是你将亏掉更多未来将要花掉的钱。

已经花掉的钱是钱,未来可能花掉更多的钱不是钱吗?想转过这个弯来并不容易,这还涉及心理层面的影响。止损意味着承认自己错了,人们可能会为一件小事去道歉。通常的道歉也只会说,我没留意,我没小心,我忘了,我忽略了,这些说辞都是无伤大雅的。好像很少有人以否定自己来道歉。

没做过交易的人无法体会到在几秒钟、几分钟内、几个小时之内,承认自己的智力、能力不够高不够强,这是纯粹的否定自己,没有多少人能做到。但只要能面对事实、面对自己、坦诚的承认自己智力、能力不够的人,一定能做成大事。因为他们知道,只要真正的接受了否定后的自己、接受了错误的事实,才能重新启程,更加进步。

并且一贯符合理性交易条件的人都知道,系统内、计划内的亏损是游戏的一部分。你的系统不可能胜率达到100%,总会出现伪信号,总会有不适应当前市场规律的时候,有限的亏损只不过是试错而已。试错是成本,而不是亏损。通过一次次小亏损的试错,最终才会获得更大的成功。

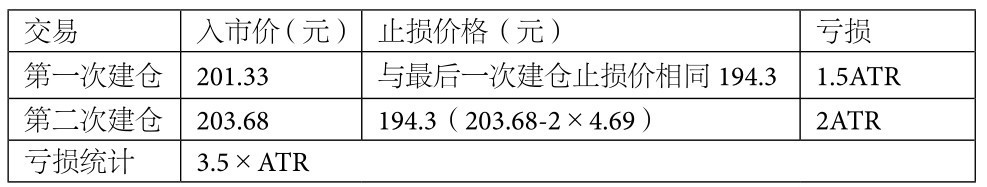

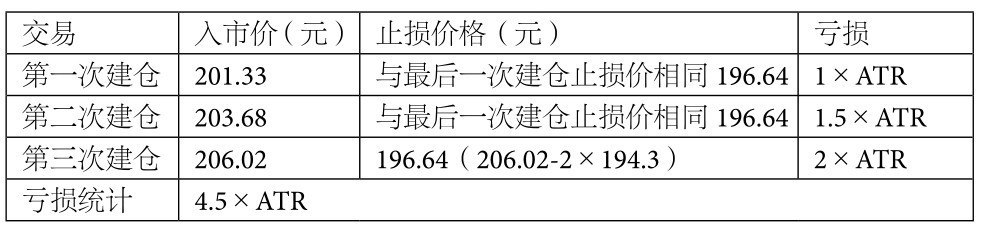

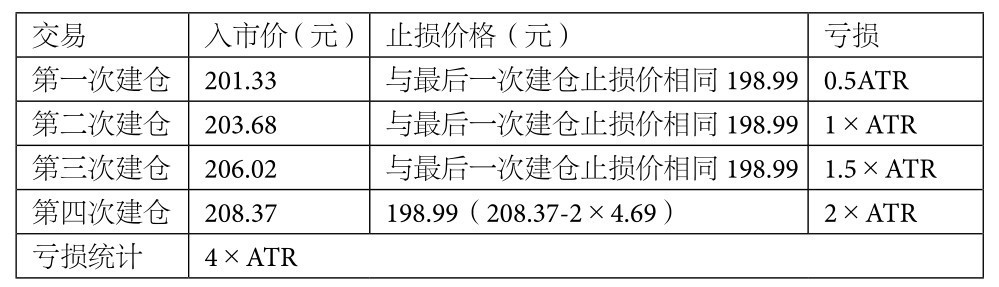

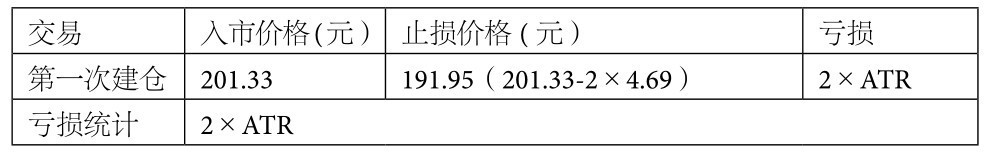

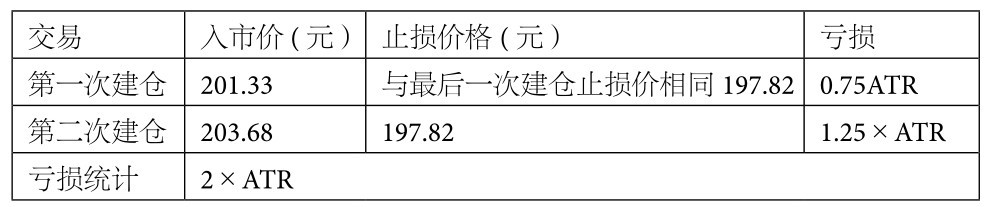

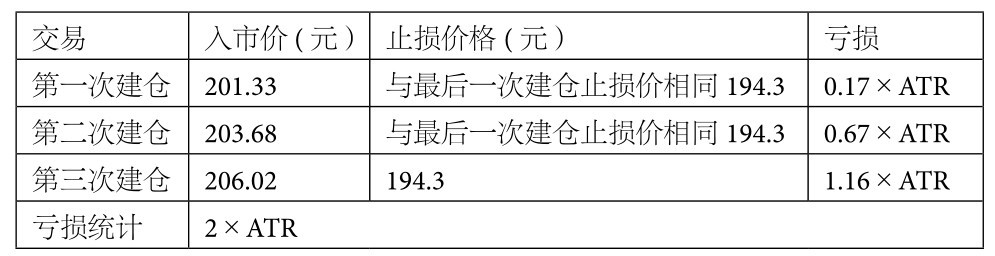

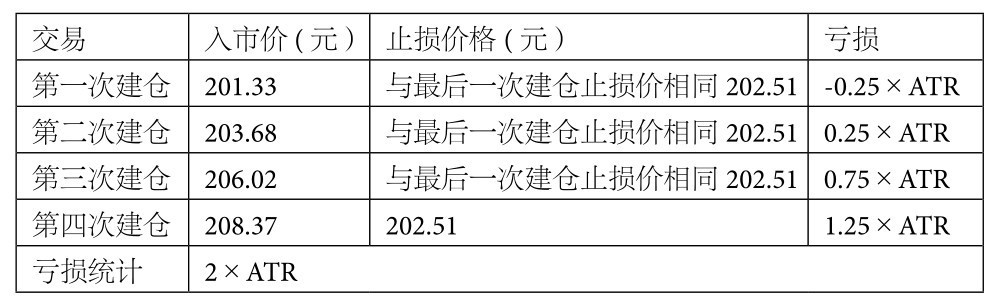

原版海龟法则止损的规定是反向2倍的ATR。并且随着最后一次加仓,以最后一次加仓为标准,所有仓位止损价同时上移至最后一次加仓时的止损价。我们还拿之前贵州茅台做例子,如表6-2至表6-5所示。

表6-2 第一次建仓时止损价

表6-3 第二次建仓时止损价

表6-4 第三次建仓时止损价

表6-5 第四次建仓时止损价

这种止损方法,每一笔交易都承受2倍ATR,也就是总资金2%的亏损幅度。但随着价格的不断上涨,止损位的不断提高,止损位与最先建仓的价位越来越近,直至最后一次建仓,最初的一笔交易只承受0.5倍的ATR。总持仓也只承受4倍的ATR,那么就是每一单位只承受1倍ATR的亏损。

建仓到最后,每单位承受的亏损会越来越小。第一次建仓,每单位持仓承受2倍ATR幅度。第二次建仓,每单位持仓承受1.75倍ATR幅度。第三次建仓,每单位持仓承受1.5倍ATR幅度。最后一次建仓每单位持仓承受1倍ATR幅度。

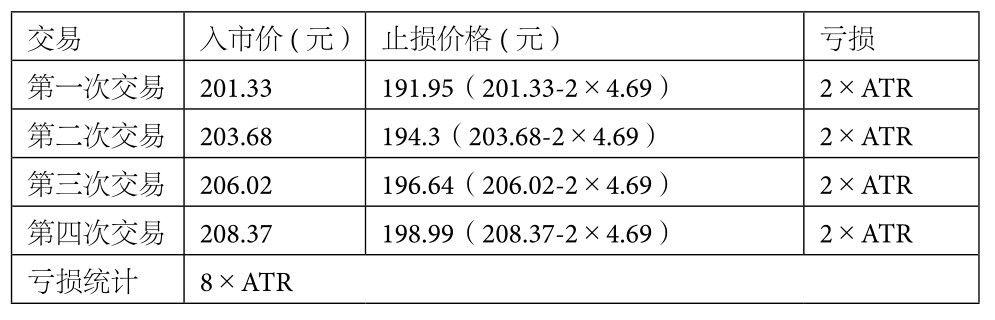

虽然加仓到最后一次时,平均持仓所承受的亏损占总资金的1%,但总体还是有4%的亏损幅度。那么你最好祈祷,如果真的要止损的话,最初的一笔交易便止损罢了。相对于这种止损方法还有另外的两种止损方法,一种更激进,另一种更加保守。更加激进的止损方法是指最初的建仓止损位并不随着加仓后上移,而是保持最初的止损幅度不变,如表6-6所示。

表6-6 激进型止损

这样做的好处是,如果存在着趋势,但趋势中不断出现比较大的回调,越是靠后的持仓越先止损,越是靠前的持仓越安全。等到回调结束后,最初的持仓还可以继续保持在趋势内。但这样止损幅度会扩大,全部加满仓后,再全部止损,只会损失全部资金的8%。

更加保守的止损方法是指不论加仓到第几次,总是保持止损幅度为总资金的2%,也就是不论如何,最多亏损2倍的ATR,如表6-7至表6-10所示 。

表6-7 第一次建仓时止损价

表6-8 第二次建仓时止损价

表6-9 第三次建仓时止损价

表6-10 第四次建仓时止损价

这种保守型的止损方法,不论加多少次仓,止损总幅度皆为总资金的2%,可是这种方法只适用于特别温和的单边趋势。略有波动都可能被迫离场。从这个角度说,你担多大的风险,就能博取多大的收益。

关于这三种方法,我们在后面会用实盘测试的数据,来比较它们的表现。

由于海龟法则使用ATR数值来计算止损幅度,而ATR的真正含义就是平均市场的真实波动幅度,所以海龟法则更能适应市场的波动性。如果ATR的数值很大,说明止损的绝对金额会很高,但我们每单位建仓也是根据ATR的数值来计算的,所以ATR品种越多,所建仓位就越少。

总体来说,不论ATR是大是小,都可以通过仓位来控制,止损总幅度用三种止损方法可以计算得出来,中庸的方法最大止损为总资金的4%(4×ATR),最激进的方法最大止损为总资金的8%(8×ATR),最保守的方法最大止损为总资金的2%(2×ATR)。

6.3.5 离市——何时退出赢利的头寸

长期系统:

当价格向下突破最近20日的最低价,卖出平仓。

当价格向上突破最近20日的最高价,买进平仓。

短期系统:

当价格向下突破最近10日的最低价,卖出平仓。

当价格向上突破最近10日的最高价,买进平仓。

海龟法则中最重要的问题是资金管理,其次就是止盈和止损了。止损有一整套的详细规定,算起来还比较麻烦。止盈就是最简单的了,只要价格符合条件,不论你有多少单位的持仓,都要全部一次性出完。

看似简单,其实最难。行为心理学可以解释这个问题,叫做处置效应。如果你同时持有两支股票,你更倾向于卖出已经赚钱的股票,而继续持有赔钱的股票。从这一点可以推导出:当你赢利时,你讨厌风险,你总想着落袋为安,现在平仓这钱就是你自己的了,风险只会让你损失掉这些“已经是你的”钱;当你处于亏损的时候,你喜欢风险,只有风险,只有不确定性,才有机会让你亏损的钱重新再回到你身边。

一旦赢利时,我们考虑的层面已经不再是市场本身了,而是与心魔的斗争。像海龟法则,离场条件是价格下跌至最近20天(10天)的最低点,这极有可能将此次交易全部利润的20%甚至50%吐回,更有甚者将是100%吐回乃至亏损。一般人是无法承受这种得而复失的痛苦的。

这就会产生另一种行为心理学定义的效应——结果偏好。是指你更倾向于根据一个决策的最终结果而不是本身的质量来判断这个决策的好坏。某几次的海龟法则交易没有得到好的结果,你忍不住会想,这东西已经不好使了吧。你下的结论依据是什么?你是根据最近几次的交易结果来做的判断,而不是根据海龟法则自身的优劣来判断。

有可能连续几次亏损后,是一次大赢利。如果你根据结果偏好给海龟法则下判断,在几次亏损后,你会全盘否定它,或者在一次大赢利后全盘肯定它。非常极端,导致的结果就是你会盲目地抛弃它,或者盲目地追随它,这都是不可取的。

所以当使用海龟止盈法则时,你一定要按规矩办。

6.3.6 策略——如何买卖

海龟法则的交易策略相对来说非常简单,并且这种策略在当时基本已经是公开的了,它被称作唐奇安策略。只不过海龟法则的精髓是资金管理,是ATR,是根据ATR计算每次建仓的头寸规模,是根据ATR计算止损位,是根据ATR来计算加仓位。所以这些都围绕着以ATR为基础的资金管理。

交易策略不再赘述。这里只说一些在海龟最初的团队中的交易细节。

当价格满足交易条件时,海龟的入市通常不是以市价直接抢进去,而是挂入限价交易单。这种规定有两点理由可以解释:第一,最初的海龟培训班,费思就拿到了200万美元,其余几个人拿到了100万美元,当然还有一些成绩不好的人还用小账户进行交易。只算拿到钱的这几位,大约也有1000万美元左右了。在当时的市场中,如果市价跟进,至少能在瞬间推高几个价位,这样他们的成本就会抬高。可能下一个1/2倍ATR加仓位就是他们自己推上去的,大资金如此交易确实很危险;第二,海龟法则是以突破前N在最高、最低价为建仓条件的,我们在谈到海龟的优势时,说过人们的锚定心理。价格处于关键点位时,由于锚定心理,价格会在关键位震荡几天,所以大笔定单的限价交易完全有机会全部成交。

但是限价交易在快速市中可能会被落下。价格快速穿过符合条件突破位,此时千万不要惊谎,先看一会儿再说。上涨快速市中,由于买方以闪电般的速度快速吞吃卖单,卖方一是来不及放入新的卖单,二是要重新判断形势。所以此时卖方流动性稀缺,造成买单与卖单的价格相差很大。如果此时你惊惶失措地以市价抢进,会在极高位买入建仓。对于大资金来说,本身存在着再次向上推高价位的效应,无异于雪上加霜。

待急速行情过后,新进场的卖家会导致价格企稳,通常会在原上涨幅度中将涨幅压回一半。总之要在快速市情况下,不要急于下单,等待价格趋于平稳后,再按部就班。

趋势很少降临,有时要等几个月甚至更长。但一旦趋势启动,以海龟法则的加仓方法,可能在一天之内就加满4个单位,就像之前贵州茅台的例子。

股市还有一个特点,同涨同跌。熊市牛股和牛市熊股虽然有,但毕竟是少数。如果你一直盯着某一板块,在这一板块中的几支个股都给出了买入信号怎么办?或者你在做期货交易,5月合约和9月合约都给出信号,或者5月焦煤和5月焦炭同时给出信号,怎么办?

海龟法则的规定为:买强卖弱。选择涨势最强、流动性最大的个股或期货合约进行交易。流动性可以用换手率和成交来衡量,但如何衡量涨势最强或是跌势最强呢?这就需要你平时多做些功课了。

例如,铁矿5月和铁矿9月的差价是-30(9月减5月),当它们同时给出买入信号时,差价变成了-43,明显是5月铁矿的涨幅大于9月铁矿的涨幅,集中在5月铁矿进行交易,而不是在5月和9月两个合约中平均买进。

例如,同一板块的股票ABC和股票XYZ,它们之间的比价是1.5(ABC/XYZ),当它们同时给出买进信号时,比价变成了1.1,明显是股票XYZ在这段时间更加强势,所以要集中买进股票XYZ,而不是在股票ABC和股票XYZ中平均买进。

股票交易中不存在到期换月的情况,但期货交易会存在。例如1605铁矿合约的交易月在2016年5月,那么进入2016年4月的时候,就会逐渐提高保证金直至全额。不巧的是我们在2016年3月31日还持有1605铁矿的合约怎么办?要继续进入4月交易吗?

不,最好是在提高保证金之前退出合约,不论它是否达到止损的条件或是止盈的条件。因为提高保证金时,意味着大部分人都要转换到其他月份去交易,真正进行现货交易的人少之又少,那么此时这个合约的流动性就会减少,我们不在流动性少的标的中交易,这也是海龟法则的规则。

那要不要顺势换到下一个主力合约1609铁矿中去呢?如果1609铁矿符合海龟法则中的条件,它与1605合约情况相同,换月交易。如果不符合,则放弃。

如果没有从头使用海龟法则,而是在行情进行中使用的。那么你很有可能处于海龟法则已经建仓的区间内,这时你就不能随便交易了。你要找到之前那一笔海龟法则交易的源头,看看是否有信号产生,如果有信号产生,是否已经平仓完结了这笔交易。要等一个轮回,从平仓后,再次给出交易信号后开始交易。

在线客服

在线客服

共有0条评论 网友评论

正在狠努力加载,请稍候...