熊市当中,股价以缩量形式大幅度下跌,股价明显出现较大的跌幅。这个时候,抢反弹也能有一些收益,不过价格反弹的高度很难预测。倒不如在指标超卖的情况下买入股票,以便抓住真正的低价买点机会。利用MACD指标的DIF线背离判断股价触底,是一种非常好的交易形式。如果成交量在股价下跌的过程中达到地量状态,并且股价长期回落后出现背离形态,那么买点就不会有错了。

6.1.1 熊市底部背离

在熊市股价下跌期间,成交量萎缩的趋势始终不会结束。在量能萎缩至地量的情况下,价格可以出现反弹走势。不过真正的底部还需要指标来确认。当MACD的DIF线与股价出现了底部背离形态以后,一般认为这是比较好的买点机会。价格可以在短时间内跌破前期低点,但是DIF线并未创新低,这是非常典型的背离信号。如果股价在熊市中跌幅较大,一般认为背离提供的买点可以成为建仓机会。

通常,指标与股价背离以后,价格不会再出现收盘价新低。至少在股价还未出现强势上涨的情况下,一般认为可以把握好交易机会。

形态特征:

1.股价在熊市中缩量下跌:股价见顶回落以后跌幅较大,价格出现了50%以上的下跌空间。这个时候,投资者买卖股票的热情降至冰点,地量底部出现。

2.股价再创收盘新低:当量能持续萎缩的时候,股价很容易出现阴线下跌的情况。特别是在股价回落至短线低位以后,很多投资者会认为价格能够获得支撑。但是考虑到量能萎缩,价格还是会出现收盘价新低。

3.DIF线与股价底部背离:在股价收盘创新低的那一刻,DIF线运行在高位。指标并未跌破前期低点,这表明股价下跌的力度不强,背离形态提示的买点出现了。

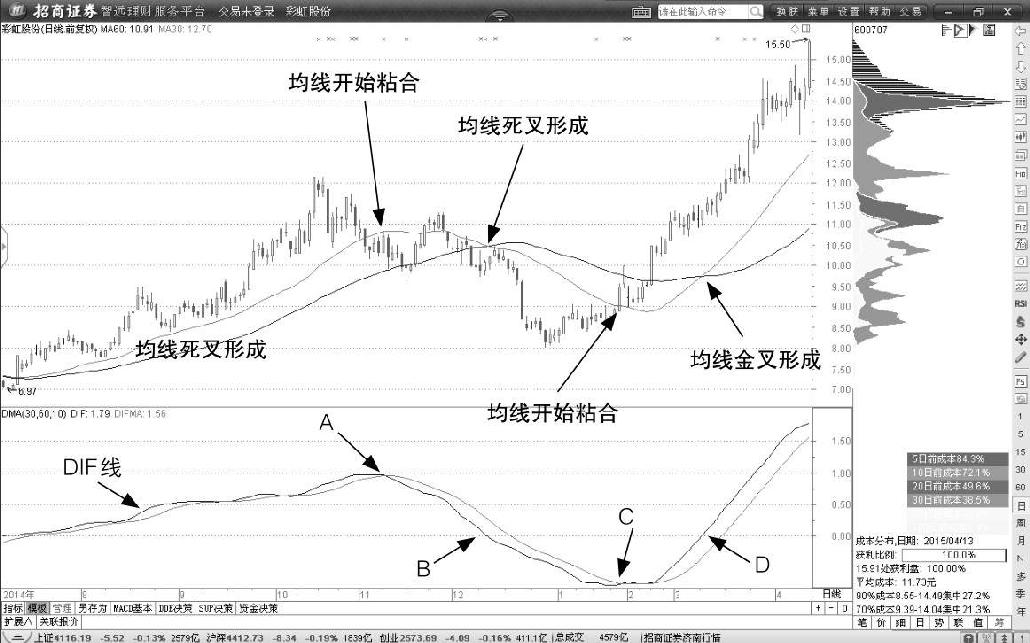

图6-1 登海种业日K线图

操作要领:

1.从股价在熊市中缩量下跌来看:如图6-1所示,股价从高位24元下跌至C位置的14元附近,跌幅接近50%。C位置的价格低位量能很小,该股短线获得支撑后小幅度反弹。

2.从股价再创收盘新低来看:当股价冲高回落以后,股价在D位置出现收盘价新低。价格跌破了前期C位置的低点,同时,E位置的成交量也达到地量状态。

3.从DIF线与股价底部背离来看:DIF线在B位置没有跌破A位置的低位,表明DIF线与股价明显出现了底部背离。考虑到成交量达地量,量能短线已经没有继续萎缩的可能,买点在这个时候出现。

总结

在弱势条件下,量能萎缩和股价下跌的走势让我们看不到价格反弹的迹象。但是指标背离以后,至少股价短线的下跌已经不大可能出现。确认背离买点以后,接下来股价触底回升,我们可以获得收益。

6.1.2 背离买点解读

背离形态出现以后,投资者抄底买入股票。如果股价的确快速反弹,那么价格冲高回落期间,加仓的机会还是有的。在相似的价格低位,投资者不断增加持股数量。随着反弹的延续,成交量维持在放大状态,股价上涨趋势得到确认。

形态特征:

1.股价出现强势反弹:强势反弹走势是确认股价背离买点的有效形式,特别是股价放量上涨以后,一般认为是比较典型的反转走势。

2.价格冲高回落:股价在价格低位冲高以后,价格上涨出现了停滞,但这只是短线的回调。股价上涨趋势未变,价格回调便是加仓的机会了。

3.低位买点再次确认:当成交量结束地量状态以后,股价震荡走强。实际上,成交量推动的上行趋势才刚刚开始,量能回升趋势不变,股价上涨就不会结束。

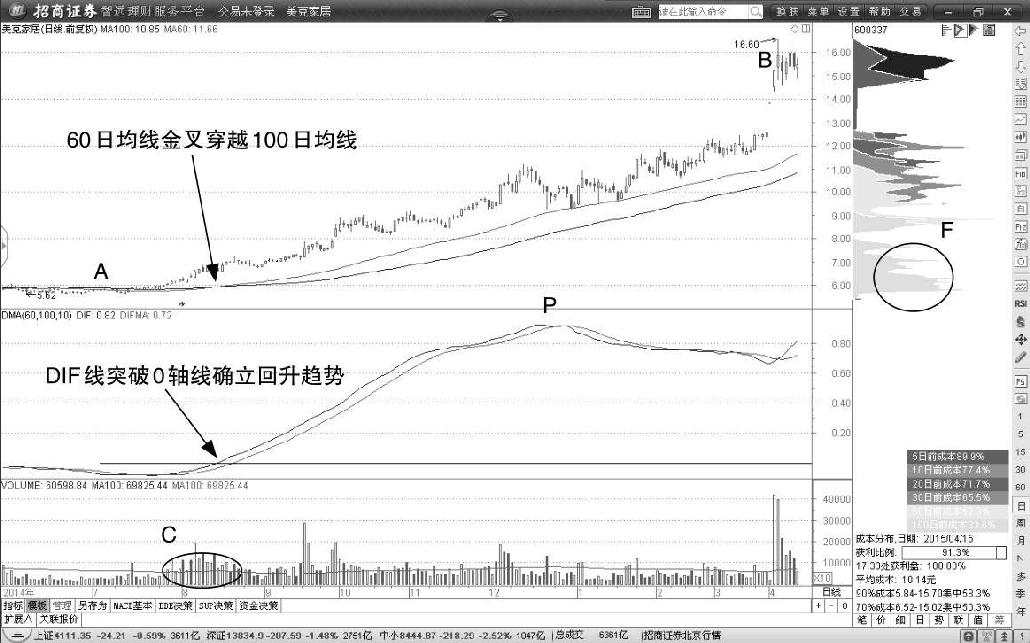

图6-2 登海种业日K线图

操作要领:

1.从股价出现强势反弹来看:如图6-2所示,图中H位置的价格反弹明显,是以红三兵形式出现的反弹,一般认为这是价格开始企稳的信号。特别是在背离出现以后,一般认为买点已经形成。

2.从价格冲高回落来看:接下来股价冲高回落至M位置低点,量能出现萎缩迹象。不过该股很快在M位置反弹上涨,成交量又一次放大。F位置的量能明显高于首次反弹期间量能,表明股价活跃度显著提升。

3.从低位买点再次确认来看:成交量放大趋势延续,股价低位震荡期间,M和M1位置的买点相差不多,投资者有机会在股价扩大涨幅前增加持股数量。

总结

低价区M和M1位置的建仓成本为13元附近,而股价放量回升期间价格冲高至17元高位。可见,投资者用背离确认买点以后,波段行情中盈利已经达30%。考虑到背离期间股价接近12元,低价抄底该股期间,盈利空间会更大。

在线客服

在线客服

共有0条评论 网友评论

正在狠努力加载,请稍候...