当股价回升空间较大的时候,经过调整以后股价依然能够出现收盘价新高。这个时候,对比MACD指标,能发现两者之间出现了背离,这提示高抛交易机会出现。价格高位的收盘新高可以是主力诱多拉升所致,而非能够延续的回升趋势。如果是这样,投资者就需要短时间内卖掉股票,减少因为股价见顶出现的亏损。

8.6.1 MACD顶背离与价格突破筹码峰

当股价大幅上涨以后,背离还未出现,是因为股价还没有出现收盘新高。随着价格高位调整的开始,股价双向震荡明显。在价格高位调整结束以后,股价收盘价出现新高,这也是背离卖点得到确认的时刻。价格出现新高,表明主力有意诱多拉升股价,为追涨投资者提供买入股票的理由。而这种理由并不充分,MACD指标的背离回落表明股价已经出现顶部信号。

诱多出货的又一个证据,是股价已经达到高位筹码主峰的上方。这个时候,持股投资者全面盈利,使得抛售压力大幅增加。高位持股的投资者是新进入的追涨投资者,如果没有主力拉升股价,追涨投资者很难在价格飙升期间盈利。

形态特征:

1.股价收盘创新高:当股价收盘创新高以后,我们能够看到股价已经达到筹码峰上限,这个时候,持股投资者多数盈利。但是考虑到多数为高位追涨投资者的成本价被突破,总体盈利空间并不大。

2.DIF线背离回落:当DIF线背离回落以后,一般认为指标已经与收盘达新高的股价形成顶背离。背离提示反转将出现,高抛交易机会也已经形成。

3.浮筹指标短线回撤:如果浮筹指标短线回撤,那么股价显然已经在短时间内脱离筹码主峰。但是这种指标回撤是短线表现,并非是股价持续回升的信号。

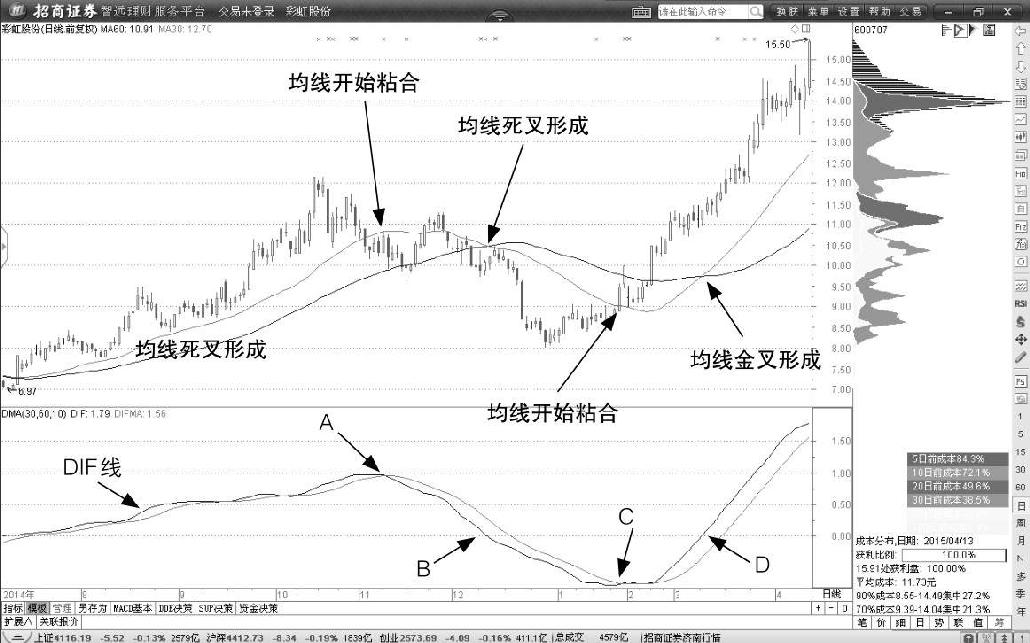

图8-11 北部湾港日K线图

操作要领:

1.从股价收盘创新高来看:如图8-11所示,股价从15元飙升至28元高位,涨幅接近翻一倍的情况下,该股在C位置短线见顶,这是抛售压力增大的信号。接下来该股经过不足两个月的横盘调整,股价在D位置再创收盘价新高。

2.从DIF线背离回落来看:DIF线在B位置并未达到新高位,DIF线在B位置的数值要低于前期A位置的数值,体现了指标与股价高位背离的形态特征。按照背离卖掉股票的交易原则,D位置的高抛交易机会不容忽视。

3.从浮筹指标短线回撤来看:主力拉升股价诱多期间,浮筹指标ASR回落至R位置,这是价格短线脱离高浮筹区域的信号。股价处于高价区,这种价格突破的走势很容易成为高抛卖点信号。如果在这个时候采取卖掉股票交易策略,显然可以有利可图。

总结

在价格短线突破高价区以后,我们通过MACD指标背离确认了高抛卖点。股价达到历史高位,但是价格达到筹码峰上方,这个时候盈利盘规模更大,抛售压力会更高。而浮筹指标ASR短线回调,这只是假突破期间应有的表现。事实上,我们会发现背离后股价将成功见顶,而股价下跌的过程中,浮筹指标回落空间更大,使得股价将在下跌趋势中远离筹码峰。

8.6.2 顶背离后卖点分析

顶背离形态出现以后,股价就已经见顶。这个时候,伴随着DIF线的回落,股价近日单边下跌的状态。从筹码来看,浮筹指标ASR快速回落,提示股价已经在下跌期间远离筹码主峰。价格下跌导致更多的筹码被套牢在高价区,股价下跌趋势得以延续。

形态特征:

1.DIF线单边回落:当DIF线从背离向回落发展的时候,DIF线回落推动的价格下跌已经开始。这个时候,减仓机会依然存在。

2.浮筹指标快速杀跌:在股价跌幅还未明显扩大的时候,由于筹码集中度较高,股价跌破了筹码主峰。这个时候,浮筹指标ASR表现为明显的回落信号,这是股价加速下跌的表现。

3.反弹提供卖点机会:当DIF线下跌的时候,这个时候,浮筹指标ASR也加速回落。股价还未远离筹码峰的时候,反弹提供了卖点机会。

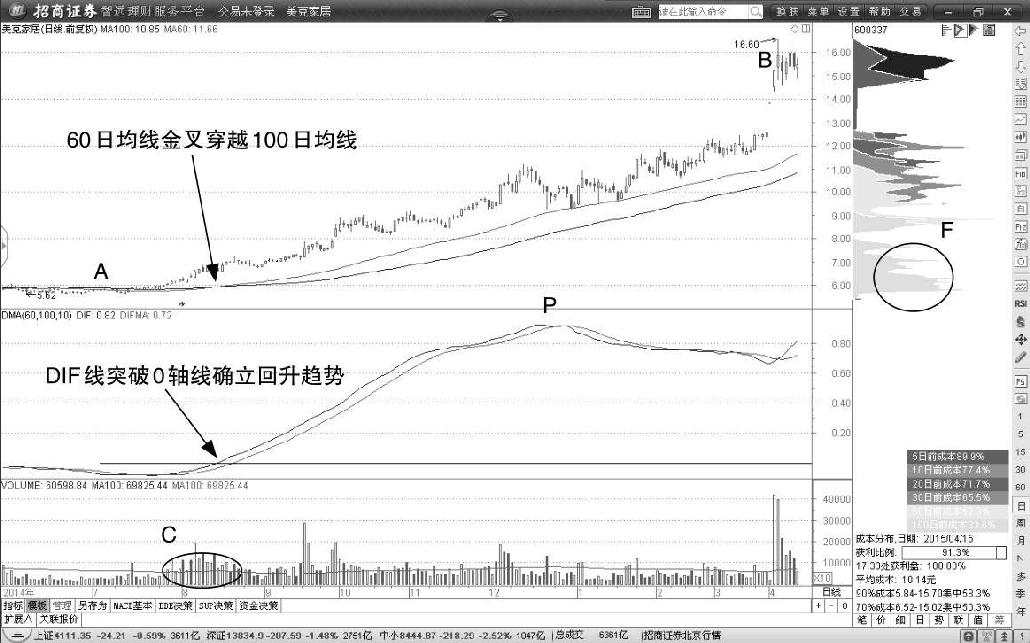

图8-12 北部湾港日K线图

操作要领:

1.从DIF线单边回落来看:如图8-12所示,DIF线在B位置单边回落,指标与股价高位背离以后,开始推动价格下跌。

2.从浮筹指标快速杀跌来看:在DIF线单边回落以后,浮筹指标从高位杀跌。价格高位股价出现黑三兵的K线形态以后,ASR指标短线回落空间较大,数值达30下方。图中显示的R1位置是ASR指标首次回落的低点,这表明股价进入加速下跌阶段。

3.从反弹提供卖点机会来看:浮筹指标杀跌至图中R1位置,价格已经加速回落。在价格反弹至M位置的时候,高位抛售机会还是不错的。M位置对应价位是26元附近,相比较后期股价杀跌至16元低位,还是比较高的卖点。

总结

在诱多出货期间,价格总会表现出明显的强势特征。这个时候,MACD指标表现出来的背离更值得关注。指标背离以后股价远离筹码主峰,这成为股价进入下跌趋势的重要信号。随着跌幅扩大,典型的卖点早已经得到确认。不必等待股价跌破筹码峰的时候减少持股,在背离以后加速出货,能够减少很多不必要的损失。

在线客服

在线客服

共有条评论 网友评论