MACD指标是根据均线的构造原理,对股票价格的收盘价进行平滑处理,求出算术平均值以后再进行计算,是一种趋向类指标。MACD指标具有均线趋势性、稳重性、安定性等特点,可用来研判买卖股票的时机。此指标可以告诉我们如何选择股票卖点,是一种预测股票价格涨跌的技术分析指标。

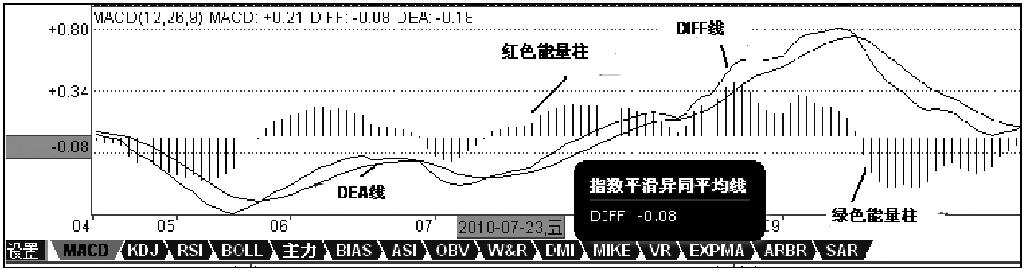

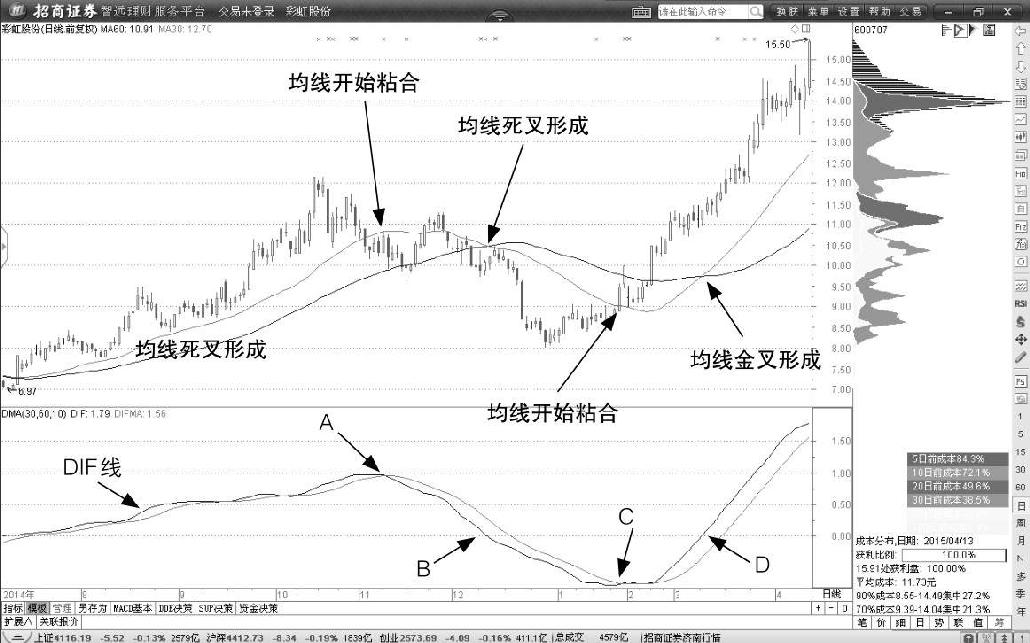

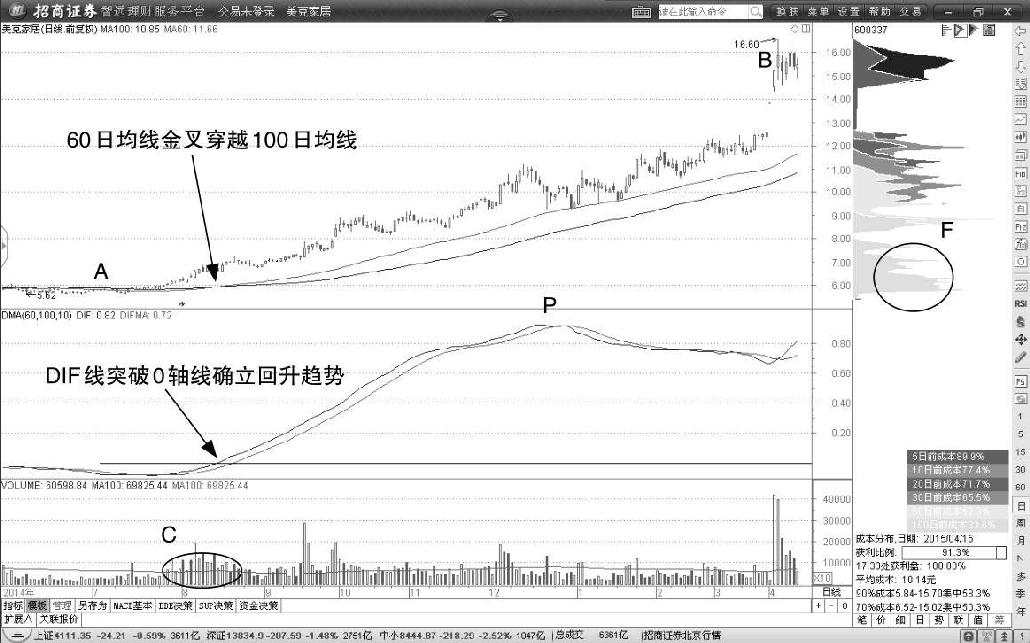

MACD指标主要是通过DIF和DEA(或叫MACD和DEM)这二值之间关系的研判。在MACD指标中,红色能量柱和绿色能量柱,分别代表了多头和空头能量的强弱盛衰,它们对市场的反应,要比短期均线DIF在时间上提前。先来看图了解一下这个指标的大体情况,如图6-1所示。

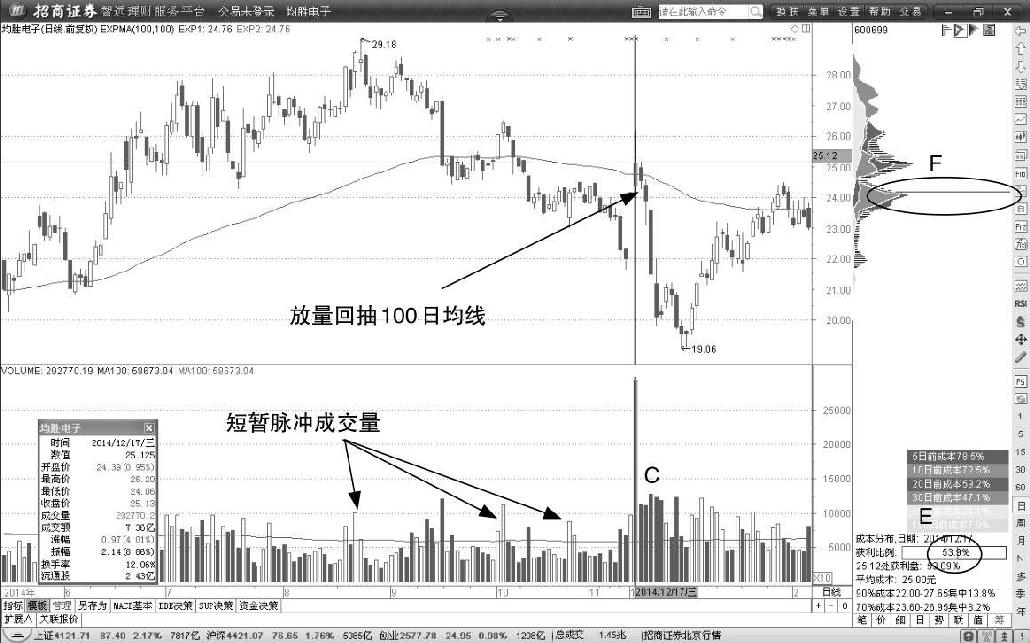

图6-1 MACD指标图

MACD指标作为中长期分析的手段,它所产生的交叉信号,对于短线买卖比较滞后。MACD指标属于大势趋势类指标,它由长期均线MACD、短期均线DIF、红色能量柱(多头)、绿色能量柱(空头)、0轴(多空分界线)5部分组成,利用短期均线DIF与长期均线MACD交叉作为信号。

MACD指标所产生的交叉信号较迟钝,而用于制定相应的交易策略则效果较好。

一、MACD指标数值的研判

1.当DIF、MACD两数值位于0轴上方时,说明大势处于多头市场,投资者应当以持股为主要策略。

一般情况下,在交叉信号产生后的第二天或第三天,会有一个回调低点,此刻可以再行买入,达到摊低成本的目的。股价处于上升的多头形势时,如DIF远离MACD,造成两线间乖离率加大,多头应分批了结。若DIF由上向下交叉MACD时,说明该波段上升行情已经结束,通常行情会在交叉信号产生后有波像样的反弹,已确认短期顶部的形成,此时投资者可以借机平仓出局。若DIF第二次由下向上与MACD交叉,预示着将产生一波力度较大的上升行情,在交叉信号产生后,投资者应当一路持股,直到DIF再次由上向下交叉MACD时,再将所有的股票清仓。应注意的是0轴之上金叉后的不死叉,和死叉后的快速金叉,是最后的疯狂,实战中快进快出。

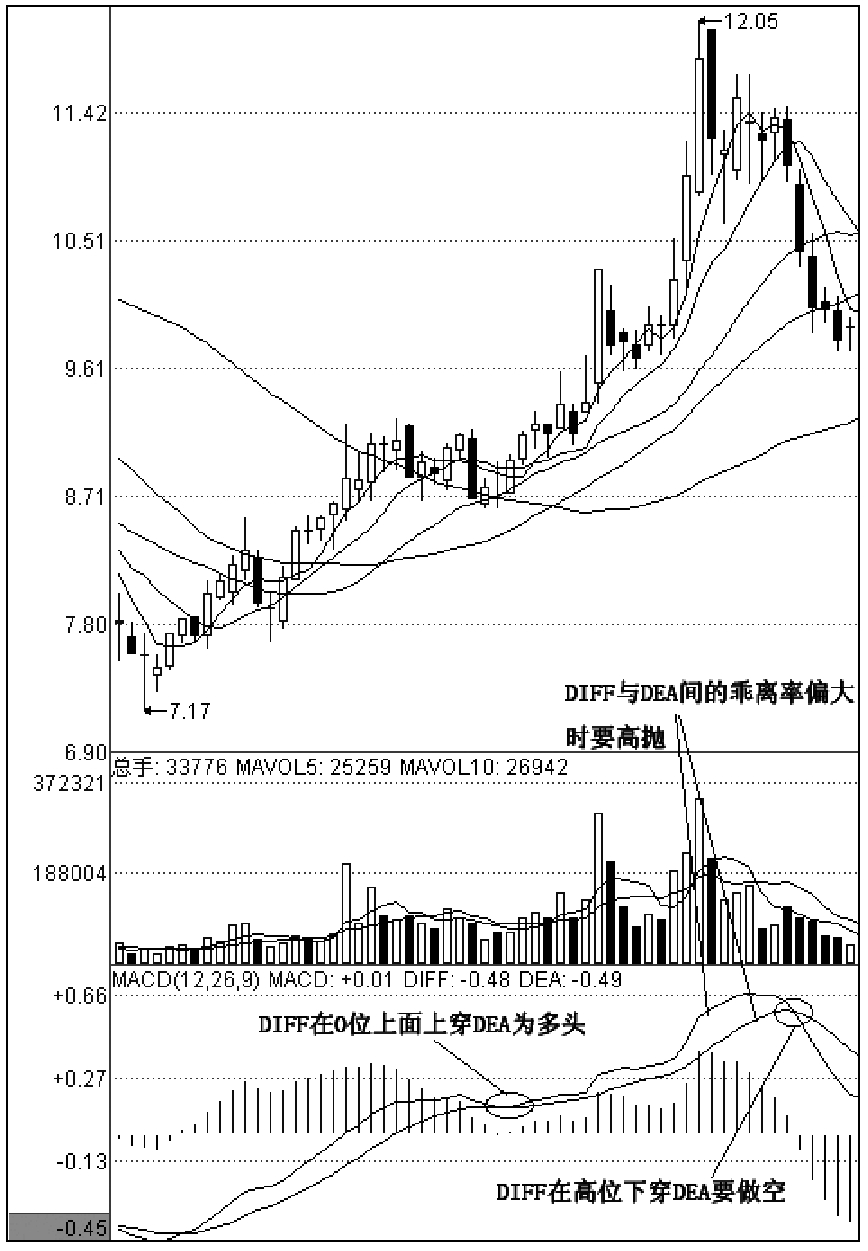

如深桑达A(000032)在2010年8月13日股价再次反弹,我们发现MACD指标中的DIFF上穿DEA在0位上方形成金叉,应是多头转强,果真随后股价连续反弹,至2010年9月3日,DIFF远离DEA,两线乖离率加大,我们应做好高抛准备,2010年9月14日股价下跌,此时DIFF下穿DEA造成死叉,股价进入到一轮下跌周期,如图6-2所示。

图6-2 深桑达A日线图

2.当DIF与MACD两指标位于0轴的下方时,说明目前的大势属于空头市场,投资者应当以持币为主要策略。

当DIF由上向下交叉MACD时,会产生一个调整低点。一般情况下,在此之后有一波反弹行情产生,这是投资者一次很好的平仓机会。当DIF由下向上交叉MACD时,会产生近期的一个高点,投资者应当果断平仓。这种信号的产生,一般以反弹的性质居多,但有时底部反转后DIFF和DEA同时运行导致上方又会形成一个多头市场。MACD中的两线在0轴以下金叉、死叉的次数越多,说明该股筑底时间越长,一旦反转后向上的空间越广阔。当DIF第二次由上向下交叉MACD时,预示着今后会有一波较大的下跌行情产生,投资者应当在交叉信号产生后,坚决清仓出局。

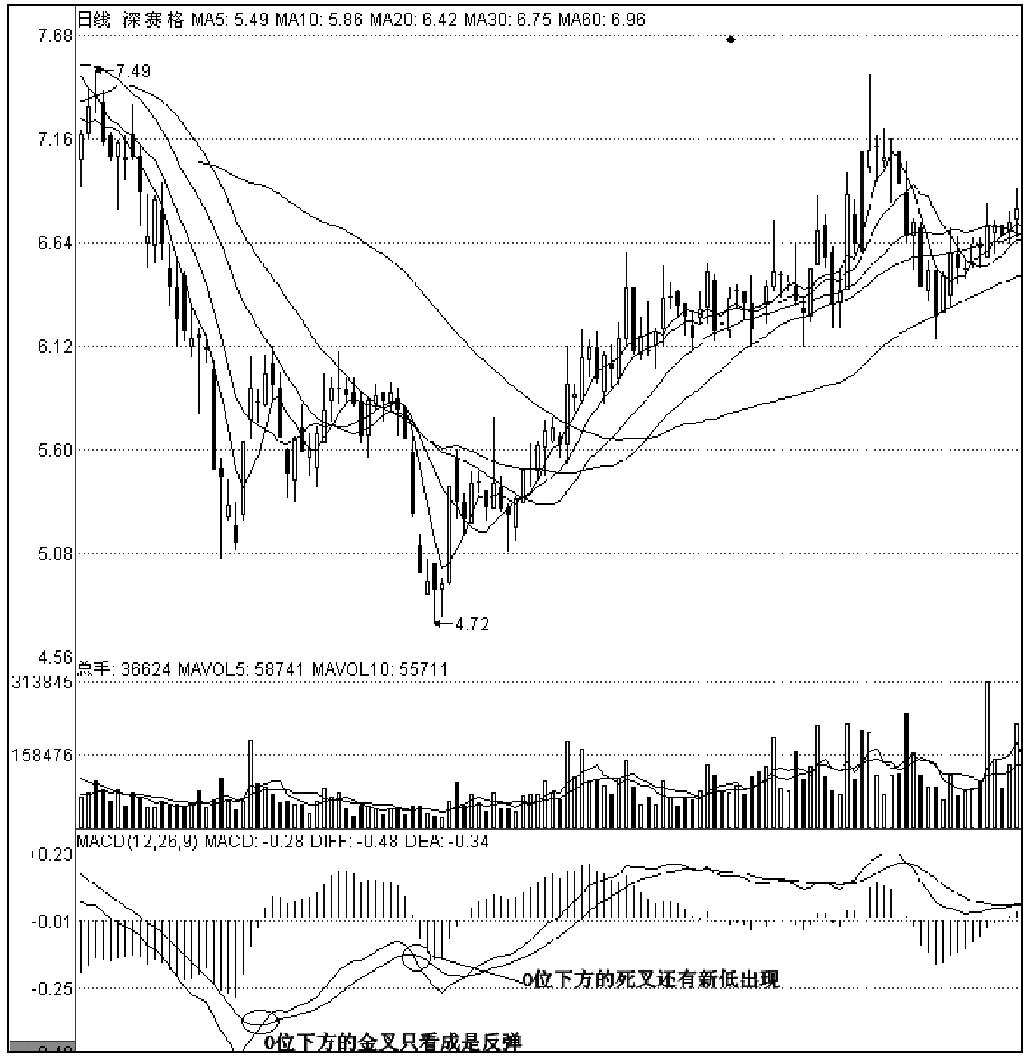

如深赛格(000058)在经过连续下跌后,2010年5月26日DIFF在0位下方向上金叉DEA,我们把这种金叉看成是一种弱势反弹,2010年6月29日该股再次下跌,DIFF也下穿DEA形成死叉,股价再次探底,如图6-3所示。

图6-3 深赛格日线图

二、能量柱的快速放大,预示着大势的顶部已近

尤其是相邻的两段红色能量柱产生连片时,所爆发的行情将更加迅猛。反之,在空头市场中,红柱缩短预示股价即将回调,对应策略是高抛。此信号通常说明多方的力道正在衰退,虽然目前空方还没有占领主导地位,但是随着多方力道的减弱,空方力道会增强,所以出局观望是明智之举。红柱加长预示股价将连续上涨,对应策略是持有。其含义是多方的力道正在加强,多方胜出。绿柱加长预示股价将连续下跌,对应策略是空仓。其含义是空方的力道正在加强,空方胜出。绿柱缩短预示股价将止跌企稳,对应策略是中线资金进场低吸,一般都可以买在相对的低位。当MACD还是绿柱的时候,且绿柱一天比一天短,即将变成红柱的时候买进,要求红柱还没有出来,但是绿柱已经缩小得差不多的时候,其含义是在空方没有还手之力,此时多方很容易对这个股票发动攻击行情。

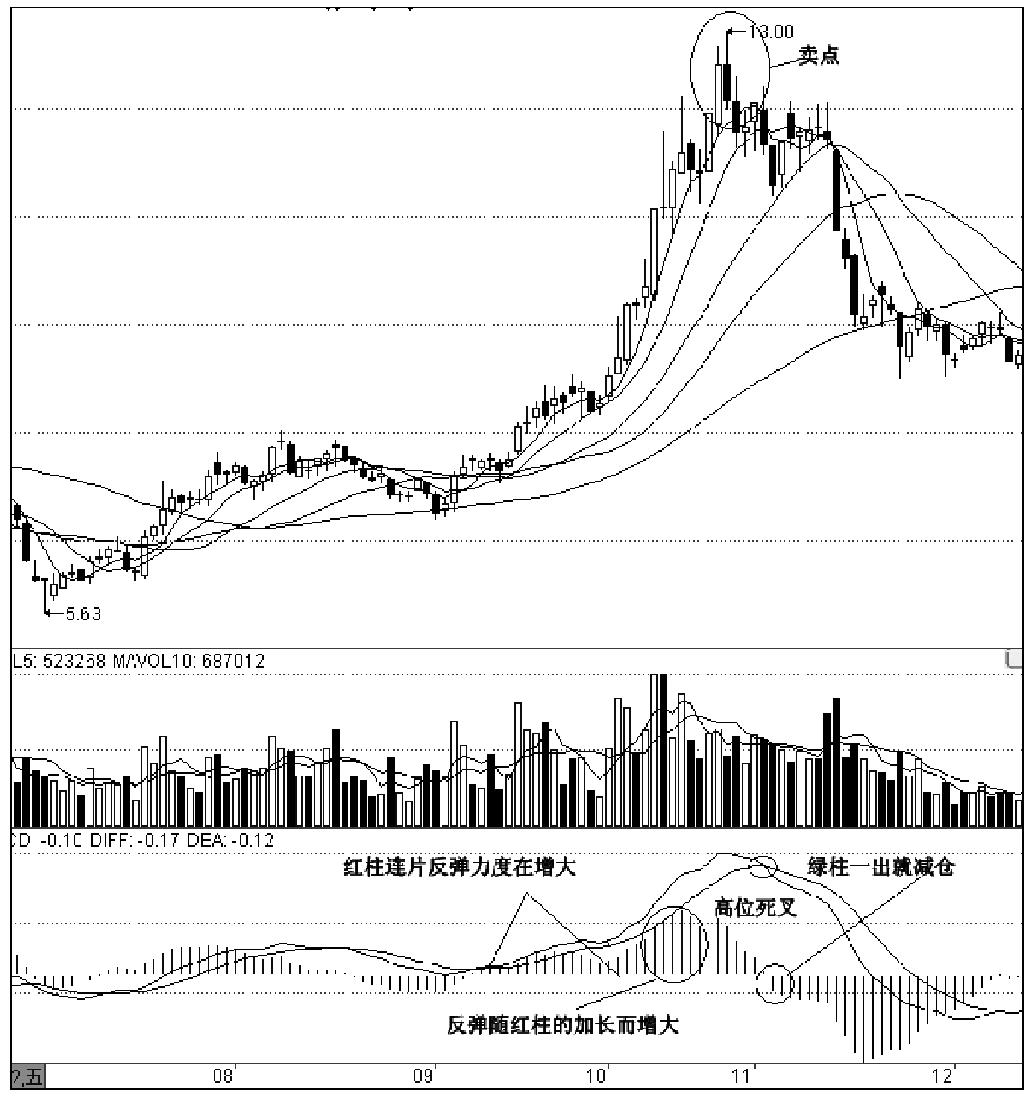

我们来看看南方航空(600029)在2010年9月8日到2010年12月6日期间的能量柱变化情况。该股在2010年9月8日出现第一根红柱,说明股价开始转强,有望出现多头行情,随着股价的反弹,红柱在不断加长。2010年9月27日到2010年9月30日红柱缩短,但没有消失,其后在2010年10月初红柱又开始加长,反弹的力度随红柱的加长而增大。至2010年10月27日红柱不再加长,随后几日开始缩短,股价不再反弹,应是我们高抛的良机。到2010年11月2日红柱最短,从2010年9月8日到11月2日这期间形成红柱的连片,反弹的力度强,持续的时间也很长。当2010年11月3日出现第一根绿柱时,提示我们一轮调整就要到来,没出局的应把握好盘中反弹出局。随着绿柱的加长,下跌的幅度也在加大,但当2010年11月23日绿柱开始缩短时,下跌的动能也在减弱。2010年12月3日后,绿柱越来越短,这应是一个好的买点出现,因为绿柱走完之后将出红柱,如图6-4所示。

图6-4 南方航空日线图

三、MACD指标的背离

一般情况下,MACD的DIF会跟随股价的走势同涨同跌。正常的情况应该是同样能创新高,同样跟随创新低。背离,则指的是:如果股价创出新高,但是DIF不创新高;或者股价创出新低,DIF不创新低。前者说是顶背离,看跌;后者说是底背离,看涨。但是具体判断的方法却并非那么简单。

在实践中,MACD指标的背离一般出现在强势行情中比较可靠。股价在高价位时,通常只要出现一次背离的形态即可确认为股价即将反转,而股价在低位时,一般要反复出现几次背离后才能确认。因此,MACD指标的顶背离研判准确性要高于底背离。底背离一般出现在股价的低位区。观察股价K线图上的股票走势,股价还在下跌,而MACD指标图形上的由绿柱构成的图形的走势是一底比一底高,即当股价的低点比前一次低点底,而指标的低点(看DIF与能量柱)却比前一次的低点高,这叫底背离现象。底背离现象一般是预示股价在低位可能反转向上的信号,表明股价短期内可能反弹向上,是短期买入股票的信号。

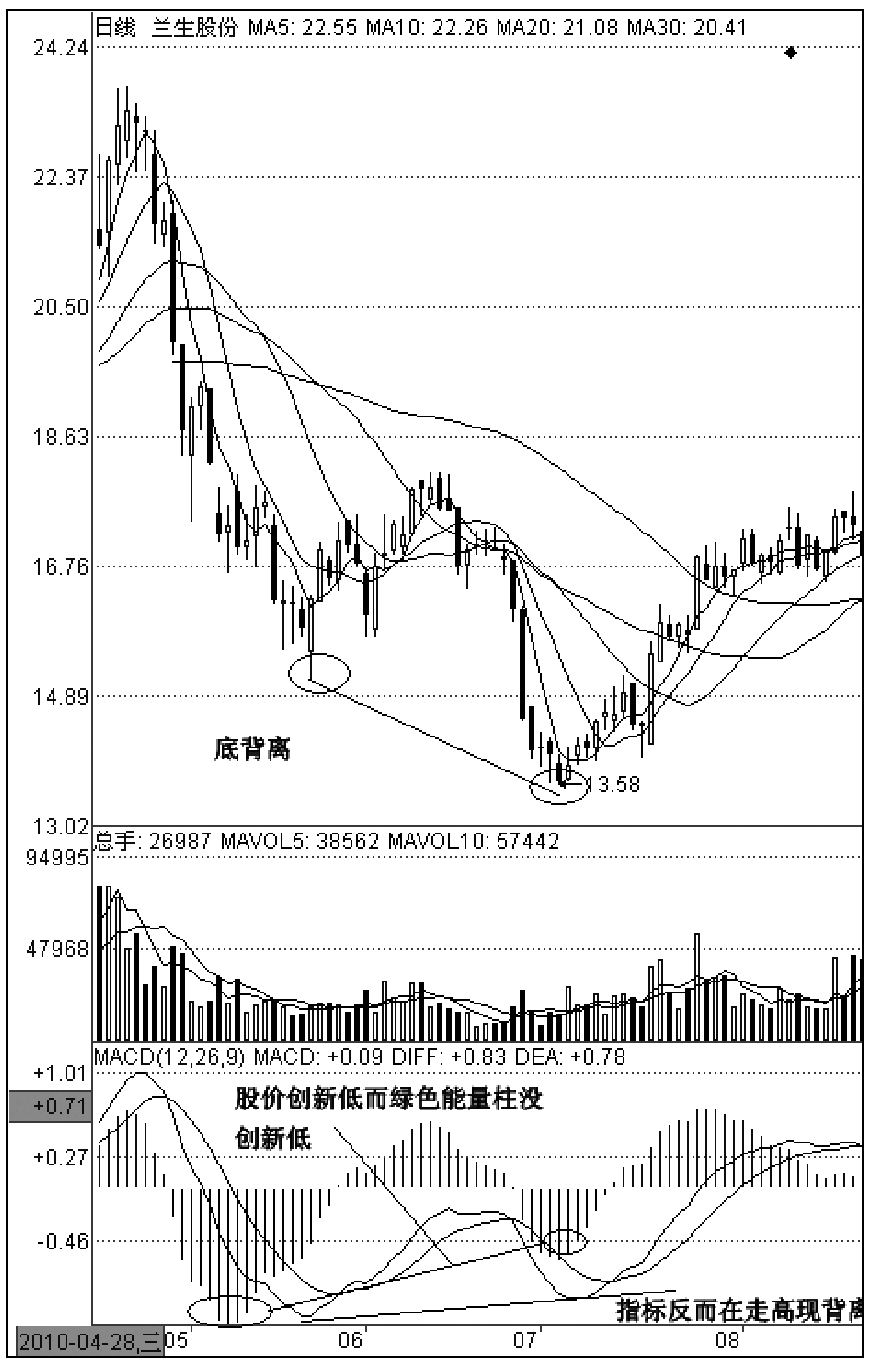

如兰生股份(600826)在2010年5月21日股价见低15.1元后经过了几日的反弹后,2010年6月11日股价再次下跌,直至2010年7月5日见底13.58元,我们发现股价和2010年5月21日的低点15.1元相比低很多,但从MACD指标的绿柱来看,2010年5与21日的绿柱柱峰要比2010年7月5日的绿柱柱峰要长,并且2010年5月21日的DIF值要比2010年7月5日的DIF值低很多,也就是说,股价虽创新低而指标却没有创新低,形成了一个底背离,这是很好的买进信号,如图6-5所示。

图6-5 兰生股份日线图

顶背离:当股价K线图上的股票走势一峰比一峰高,股价一直在上涨,而MACD指标图形上的由红柱构成的图形的走势是一峰比一峰低,即当股价的高点比前一次的高点高,而MACD指标的高点比指标的前一次高点低,这叫顶背离现象。顶背离现象一般是股价在高位即将反转转势的信号,表明股价短期内即将下跌,是卖出股票的信号。判断股价是否创新高非常简单,只需看是否突破最近一个高点。但判断MACD是否创新高,并不是只看MACD的白线或黄线,而是看白线与黄线的死叉点。在股价创新高的情况下,如果MACD后面一个死叉点高于前面一个死叉点,不属于顶背离。如果MACD后面一个死叉点低于前面一个死叉点,就属于顶背离。

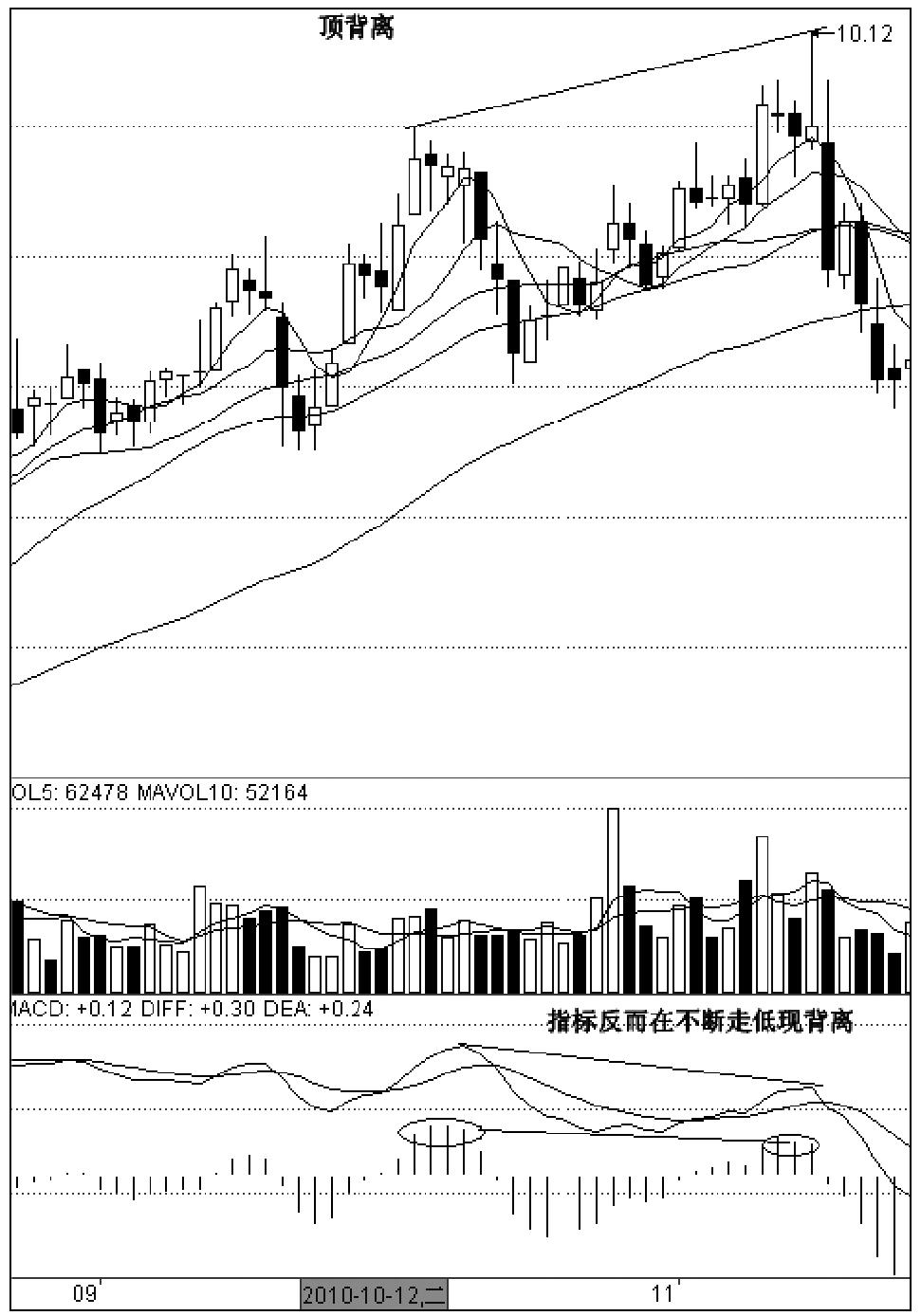

如航民股份(600987)在2010年10月8日股价见高9.7元后,2010年11月11日股价再创新高10.12元,股价虽创新高,但2010年10月15日DIFF与DEA的死叉点为0.25,而2010年11月12日DIFF与DEA的死叉点为0.16,明显的前一个死叉点高于后一个死叉点,这就是顶背离,说明这种创新高的可信度不高,后面可能展开调整,如图6-6所示。

图6-6 航民股份日线图

在线客服

在线客服

共有0条评论 网友评论

正在狠努力加载,请稍候...