——观察力,

如何运用在股市投资行为?

为何错误的投资源于错误的观察?

“股市投资不是赢在起点,而是赚在转折点。”

观察力对投资如此重要,那么在股市投资中,观察的重点应该是什么?你要如何借由观察股市现象,达到投资致富的效果呢?

我认为,那就是——

观察股市变化中的转折点。

3.1 如何观察股市投资环境的变化

投资环境变化对产业发展及投资决策的影响非常大。既然如此,有没有适合的方法或特点,可以帮助投资人随时观察股市投资环境变化,以便适时判断,采取对应的措施,让投资效益最大化?

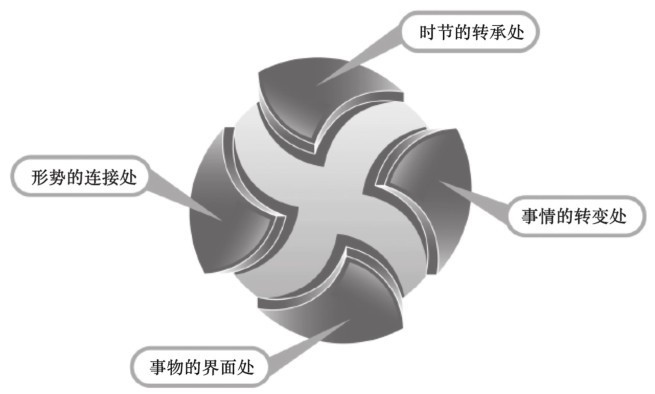

图3-1 观察投资环境的四个角度

我认为,你可以从时节的转承处、事情的转变处、形势的连接处、事物的界面处四个角度出发,用以观察股市投资环境的变化,以及变化的转折点。从观察股市的变化中,寻找发现投资机缘!

3.1.1 时节的转承处

某些社会经济现象易受到自然环境和社会条件的影响,而呈现出重复出现的规律性、周期性变化。但对你而言,股市投资规律性是很难寻找的,也很难出现周期性变化。投资现象的发生大多是属于独立事件的产生与结束。你必须跟随时间轴的推进,用变化的眼光去观察和分析各种现象。观察时节的转承处,也就是要找出股市趋势变化的转折点。

就股市而言,大盘指数和个股股价都会随着时间的变化而改变,从而在时间轴上表现为一条连续的曲线,这条曲线在某些地方变高,在某些地方变低,有的地方变平坦,有的地方变陡峭。是什么因素导致大盘或个股形成这样或那样的走线图形和变化趋势呢?这正是各种环境变化综合作用的结果。而我们投资股市时的观察行为,就是沿着时间轴,用变化的眼光去观察各种环境的变化,找出走线图形和变化趋势的转折点。例如,数量变化的转折点、速度变化的转折点等,以体现大盘或个股在时间轴上的反转变化。

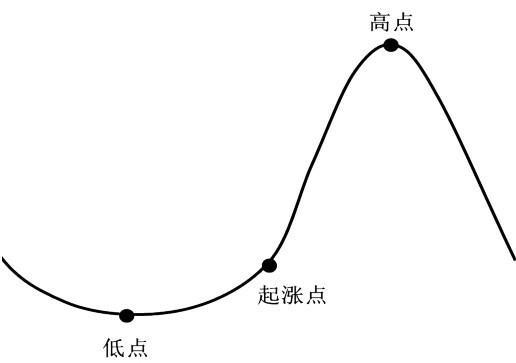

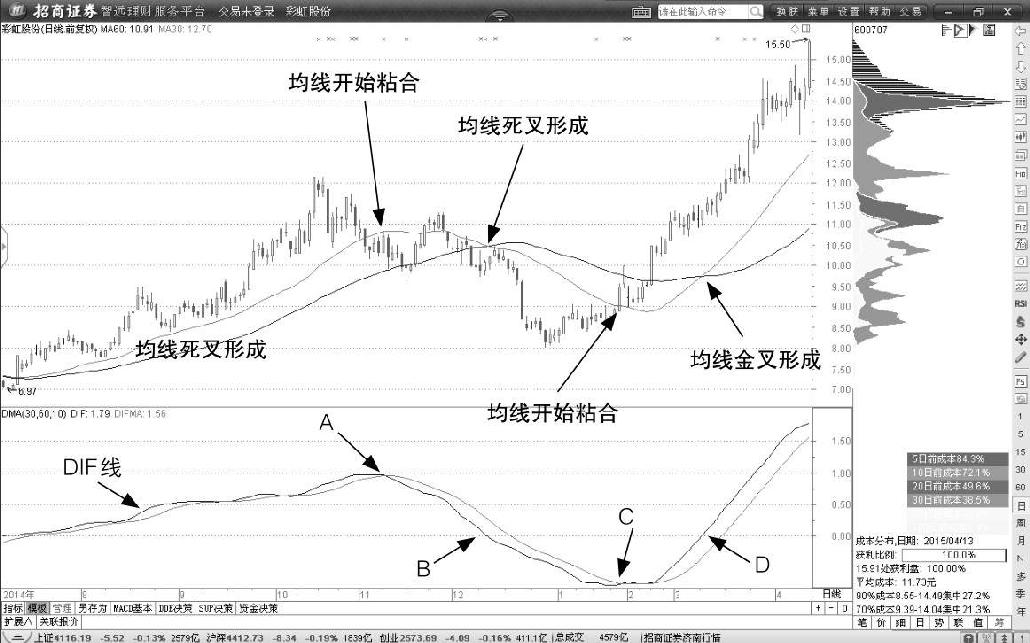

例如,图3-2是某个股的走势,我们的观察重点要放在低点、起涨点、高点三个转折点上。低点处,是个股价格位于落底的底部,并且将于未来进入反转区,增速由负转正;起涨点处,是个股价格的增涨速度开始提升;高点处,是个股价格反转向下,增速由正转负。分析这三个转折点所处的环境有哪些变化,市场有哪些反应,企业发生了什么事件,等等。这样做的目的,是以此推演未来得知,环境、市场、企业等出现哪些现象时,会造成个股价格的低点、起涨点或高点。

图3-2 某个股的走势图

举例说明,研究中信证券的走势。

当中信证券的股价为4元、成交量为每天0.1亿时,投资人应进行哪些决策?

当中信证券的股价达到100元、成交量为每天55亿时,应该做出哪些决策?

而中信证券的股价回落到10元、成交量为每天10亿时,又应该执行哪些决策?

也就是:

不猜测股市大盘指数和股票价位,但事先做好,当各种指数、价位出现时的应对方案。

你无法预测得知各种转折点出现的时间、价位、转折幅度,因为人类到目前为止不具备预测力。所以,你可以用定性的逻辑推理方式,观察股市投资环境的变化,观察实际发生的现象,事先想好每个转折点的出现将对应哪些现象。当这些现象出现时,你应采取何种应对方案。

投资观察的重点,不在于寻找时间轴上的规律性,而是要监视各种股市投资环境变化导致大盘或个股呈现的转折点。由于这些转折点对投资的成败具有重大的影响,在这种重大转折点一旦出现的时刻,你就能马上采取事先想好的应对方案,让你的股市投资成为有据可依的策略方案行为。

在此处,你的股市投资行为,要把重点放在:

» ①观察各种环境因素影响下,你投资股票变化的转折点;

» ②事先想好,当转折点来临时的投资应对方案。

事先分解出股市“进场买入”因素和“出场卖出”因素,当投资环境变化,与所列的因素相符时,便及时调整策略,做出“进场买入”或“出场卖出”的动作。在实际操作过程中,对所列的因素不断修正,持续提高自己的投资判断力。

3.1.2 事情的转变处

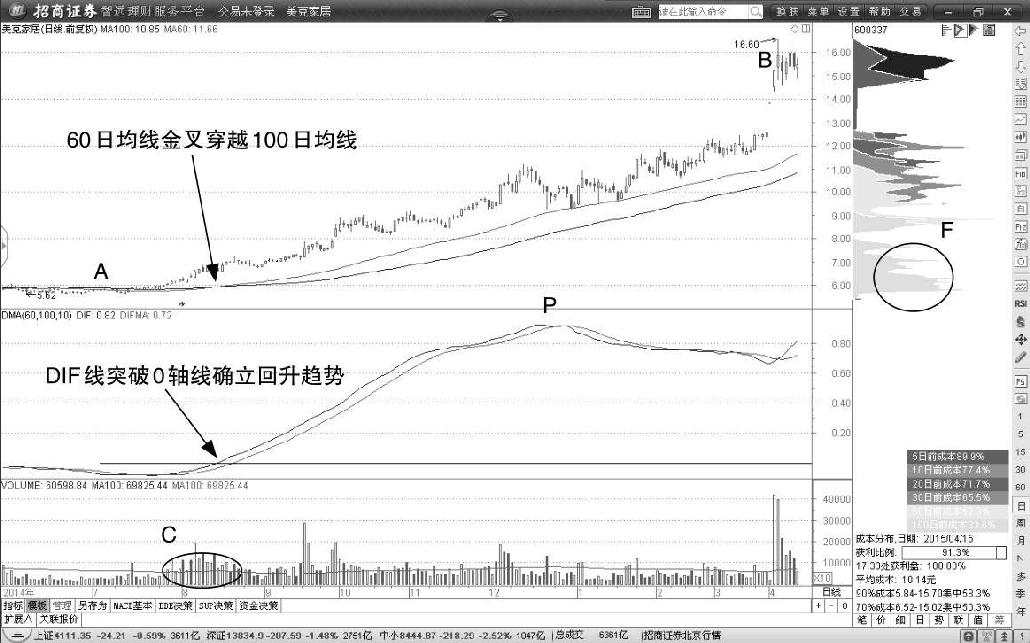

图3-3 事情的转变处

对投资人而言,观察投资环境的变化,其中一个重点,就是要了解投资对象,了解相关事情的转变。观察和跟踪重大事情的转变趋势,可以用来看清影响股市投资的各项重大事件,包括整体宏观经济环境和微观经济环境等。

例如,从按键式手机盛行,变化到智能型手机取代按键式手机,其“事情的转变处”,则是液晶触摸屏技术出现。

又如,从胶卷摄影盛行,变化到数字相机取代传统胶卷相机,其“事情的转变处”,则是数字技术出现。

当你时常观察,而有关股市投资的相关事情尚未出现时,你无须做任何改变现有投资的决策;但当你一旦看到,有关股市投资的重大事情开始转变了,你就要思考,是否改变你现有的投资决策。例如,观察、发现液晶触摸屏技术出现了,那你就要思考是否要继续投资诺基亚和摩托罗拉(按键式手机)的股票,还是转投苹果、三星(智能型手机)的股票?

在此处,你的股市投资行为,要把重点放在:

» ①观察各种会影响你股票投资决策的重大事情转变处;

» ②当重大事情转变处一旦来临时,你就要考虑是否改变投资决策。

3.1.3 形势的连接处

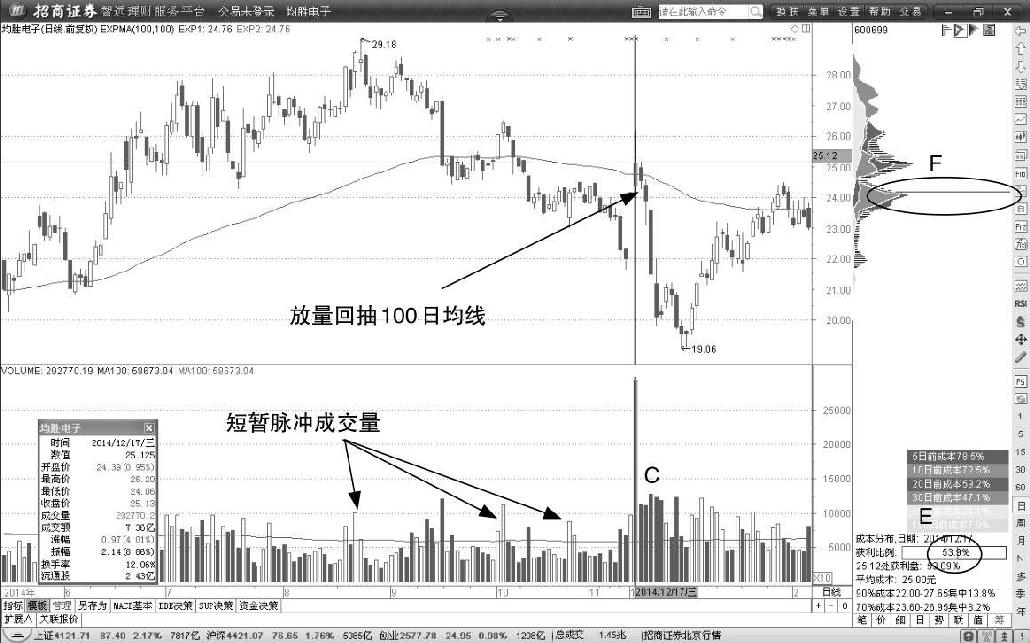

图3-4 形势的连接处

对投资人而言,“形势的连接处”就是在观察投资对象“形”和“势”的变化。“形”是名词,强调的是静态形态;“势”是动词,强调的是动态推动力。

观察企业的发展过程时,企业在某个时点的“形”,就是指企业在该时点的形态,包括企业的产品、人力等各方面的状况。同一个企业的“形”,会随时间变化而变成不同的“形”,即“形1”→“形2”→“形3”。

例如,生产光盘录放机芯片的联发科,是“形1”;随时间的变化,成为生产山寨按键式手机芯片和软件的厂商,是“形2”;再经过一段时间,成为生产中低端智能型手机芯片的厂商,是“形3”。“形1”、“形2”和“形3”的最大不同之处在于,同一家公司,随着时间的改变,经营形态产生不同的变化趋势。这个形态的变化趋势,就是你必须观察该投资股票的重点。

“势”,是指各种推动“形”变化的重要推力,可以是外在投资环境因素,也可以是企业自身的条件。对于企业而言,“形”的变化通常都是由“势”的推动而发生的。

对于联发科“形1”→“形2”→“形3”的变化,除了考虑“形”,更重要的是,还需考虑“势”。你要观察和分析,哪些“势”(重要推动因素)在推动这些“形”的变化,以及这些“势”是如何推动“形”的变化的。

延续前例,投资人观察和分析“势”的重点在于,找出推动联发科从“形1”——生产光盘录放机芯片,变成“形2”——生产山寨按键式手机芯片和软件的因素;从“形2”——生产山寨按键式手机芯片和软件,变成“形3”——生产中低端智能型手机芯片的因素。并分析这些是如何推动“形1”变化成“形2”的(例如,市场需要具有高纠错能力的光盘录放机,用来播放光盘→市场需要山寨按键式手机),以及是如何推动 “形2”变化成“形3”的(例如,市场需要山寨按键式手机→市场需要中低端智能型手机)。

在此处,你的股市投资行为,要把重点放在:

» ①观察各种会影响你投资个股“形”和“势”的连接处;

» ②当投资个股的“形”改变时,你要了解它是靠哪些“势”推动的,是如何推动的,这些连接的方式,是否值得你投资或需考虑撤资。

3.1.4 事物的界面处

事物的界面处,指在不考虑时间变化的情况下,观察和分析事物彼此间的关系。例如,某一时点下,不同公司的“形”之间的关系。

某一时点,生产智能型手机的小米是“形A”,另外一家生产智能型手机的三星是“形B”,观察和分析“形A”和“形B”的关系。或者,生产智能型手机的小米是“形A”,其芯片供应厂商联发科是“形C”,观察和分析“形A”和“形C”的关系。

图3-5 事物的界面处

从“事物的界面处”这个方面出发,你的观察和分析重点,是通过理清投资对象与其他企业之间的关系,包括竞争企业、上下游企业等,看清楚投资对象所处的环节、位置、地位、阵营,以及对其他企业的影响能力和议价能力等。

例如,从消费品酒类的“事物的界面处”来观察,你可以通过分解某个产品的售价组成,来观察产业价值链上各相关联企业之间的影响力。

据调查,一瓶茅台酒的售价中,原材料成本占3.2%,销售和市场费用占3.1%,管理费用占5.2%,税金占6.4%,经销商费用占33%,企业利润占49.1%。从“事物的界面处”来看,这意味着经销商对该企业的影响力最大。

在此处,你的股市投资行为,要把重点放在:

» ①观察各种会影响你所投资个股的相关事物间界面的变化;

» ②当重大事物间的界面变化时,你就要考虑是否改变投资决策。

在平日里,你就要经常从时节的转承处、事情的转变处、形势的连接处、事物的界面处四个角度出发,观察股市投资环境的变化,发现投资机会,及时改变投资决策。

3.2 错误的投资源于错误的观察

在股市投资的过程中,从各种成功、失败的经验里,我得到以下心得:

“错误的投资源于错误的判断,

错误的判断源于错误的推论,

错误的推论源于错误的解读,

错误的解读源于错误的描述,

错误的描述源于错误的观察。”

2015年我国那波股市行情中,股市于6月12日达到高点,事实上,在高点到来之前,已经出现多种情形,预示着高点即将来临。只是,

情形出现后,被有些投资人观察到了;

这些投资人虽然观察到了,但却是错误的观察和错误的描述;

之后经由一系列连环反应,导致错误的判断。

2015年4月29日,中国石油的股价攀升阶段性高点15.2元/股后,节节衰退;同日,中国石化的股价见顶9.07元/股后,进入下滑通道。当时,大盘正处于牛气冲天的4400多点,有些人无视“两桶油”(中国石油和中国石化)的下跌,更多的人观察到这一现象,但是描述为“股市少数派”动向,进而解读为“不会影响大盘一飞冲天”。

事实证明,上述解读又错了。

“两桶油”的领跌,源于全球原物料价格的下跌。2014年7月起,因为原物料市场供过于求,国际原油成品油的价格双双开始下跌。2015年全年,布伦特、轻质原油、天然气等价格,下跌幅度约为30%至35%,柴油价格下跌超过40% 。

2014年1月8日,贵州茅台酒曾探底89.94元/股,之后一路上扬,2015年5月26日,贵州茅台上涨到最高点259.66元/股。此时正是股市一片叫好的时候,场外配资、借钱炒股,全国上下的股民都处于狂热中。虽然很多人观察到贵州茅台开始下跌,但他们会描述为“短期震荡”,解读为“获利回吐”。

事实证明,上述解读也错了。

殊不知,贵州茅台领跌后不久,大盘于6月12日到达顶峰后调头下跌。贵州茅台的领跌,与政府禁止三公(因公出国、公务车购置及运行、公务招待)消费有关,与“消息灵通”的资金提前退场有关,等等。

中国中车(由中国北车和中国南车合并)是股市2014—2015年行情的领涨股,也是在2015年牛市阶段中涨幅远超大盘平均涨幅的股票。2013年6月25日,中国南车(后更名为中国中车)的价位是3.1元/股,之后逐步上扬,至2015年4月20日,最高价为39.3元,是最低点的足足12倍多,被冠以名副其实的“神车”。可惜,从此之后便一泻而下,“神车”如同过山车。

一位长沙股民不惜花费170万元本金,使用4倍融资杠杆投资股市、博弈神车,投资总额850万元。6月9日和10日,神车连续两个跌停,这位股民亏光170万元本金后,与妻子大吵一架。最终于6月10日晚上想不开并跳楼自杀,让人唏嘘不已。

这位长沙股民的冲动之举发生于6月10日,很多人观察到新闻报导,有些人描述他傻、投错个股,有些人描述他“运气不好”恰好碰到神车跌停,他们丝毫没有把长沙股民的举动解读为大盘见顶的信号。果然,大盘在两天后触顶。

可见,在大盘到达高点之前,已经发生了各种迹象:

“两桶油”跌了,

贵州茅台酒跌了,

“神车”跌了,

因为这些神股,都是当下大盘领涨的大型个股;相对地,它们也成为大盘的领跌个股。但是,大部分投资人在当时,观察错误了,描述错误了,解读错误了,推论错误了,判断错误了,最后造成,投资错误了。

错误的观察导致错误的描述,用“个别现象”、“短期震荡”、“运气不好”欲盖弥彰;

错误的描述导致错误的解读,“不影响大盘一飞冲天”、“获利回吐”、“大盘继续走强”等提法沸沸扬扬。

错误的解读导致错误的推论,不少股民坚信,股市一定会冲破1万点。

错误的推论导致错误的判断,死守阵线,或是继续加仓。

错误的判断导致错误的投资,6月12日大盘反转直下后,这些深陷谜团的股民才逐渐梦醒——大盘真的见顶了!

从以上的举例说明,你应做到,先观察、再推断,最后再投资。

一般投资人看到一个现象产生时,往往喜欢马上下结论,做出判断,立刻投资,此乃由果及因。真正投资专家的思考逻辑是由因推果,先经由对各种现象的观察,再透过观察→描述→解读→推论→判断,最后才做出投资决策。运用观察各种现象发生,描述出多种假设情境,对各种假设情境进行解读,并一一加以推论和验证,最后依据推论和验证的结果,进行判断,再行投资。

做投资切忌马上下判断,由果及因,用错误的假设来倒推所观察到的现象,这样只会让不正确的描述和解读掩盖了事实真相,造成错误的投资来自于错误的观察和描述。

在线客服

在线客服

共有0条评论 网友评论

正在狠努力加载,请稍候...